50億円の損失も…「貸会議室の最大手」が下した“損切り”は英断か

貸会議室の最大手「TKP(ティーケーピー)」が子会社の「日本リージャス」を三菱地所に売却します。売却額は382億円。ティーケーピーは2019年4月に430億円で買収していました。ティーケーピーは同時に台湾リージャスも売却し、この売却で67億円の特別損失を計上する見込みです。

=====

リージャスは1998年に日本のレンタルオフィス1号店を出店し、ハイクラスラウンジサービス「Signature」などに特徴があります。一方、ティーケーピーは2005年に貸会議室1号店をオープンし、その貸会議室ネットワークを次々と全国に展開。

日系ベンチャー企業のグローバル大手ブランド企業買収の行方に注目が集まっていましたが、4年ほどで早くも手放すことになりました。しかし、確かに痛みを伴うこのM&Aは、優れた取引だと見ることもできます。詳しく読み解いていきたいと思います。

代表の経験が存分に活かした事業展開

ティーケーピー代表の河野貴輝氏は、伊藤忠商事の為替証券部の出身。株式や債券、為替のトレーダーとして活躍していました。この経験や知識がその後のビジネスモデルに活かされます。

不動産は換金するまでの期間が長く、流動性が低い資産と言われます。ビルのオーナーは、時間をかけて物件の買い手やフロアの借り手を探さなければなりません。しかし、空いているフロアを貸会議室などにして、面積・時間を区切って小分けにすると、借り手は見つけやすくなります。

ティーケーピーは不動産を流動化し、その空間を必要とする人や会社に引き渡す仲介役を務めたのです。しかも、ティーケーピーは物件を安く仕入れました。1号店は取り壊しの決まった六本木のビル。1階に入っていた飲食店が立ち退かず、2階と3階を持て余していました。そのフロアを格安で借りたのです。

事業の幅を広げるための買収だった

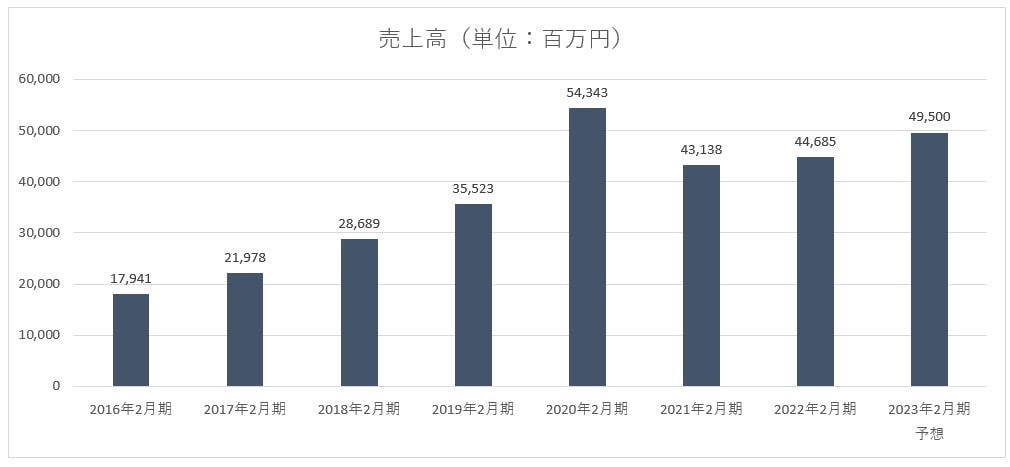

証券や債券は安く仕入れて高く売り、利ザヤを得るのが基本。ティーケーピーはトレーダーのノウハウが底流にあります。新型コロナウイルス感染拡大前のティーケーピーは旺盛な勢いで成長しました。リージャス買収前の売上高は、20~30%のペースで拡大しています。

2017年にソフトバンクグループが、WeWorkを運営するウィーカンパニーに出資しましたが、このころからシェアオフィスの需要が高まっており、都内を中心に拠点数が増加していました。リージャスの買収はシェアオフィスやコワーキングスペースの事業を強化する目的がありました。

この買収も河野氏のトレーダーとしての才覚が垣間見えます。投資の基本は分散型。株式や債券、為替などに幅広く投資をしてリスクの低減を図ります。それと同じく、ティーケーピーは貸会議室、シェアオフィス、コワーキングスペースへと事業の幅を広げたのです。