動画サービスの黒船「Netflix」が苦戦する日本市場の壁

そもそも動画配信市場のパイは?

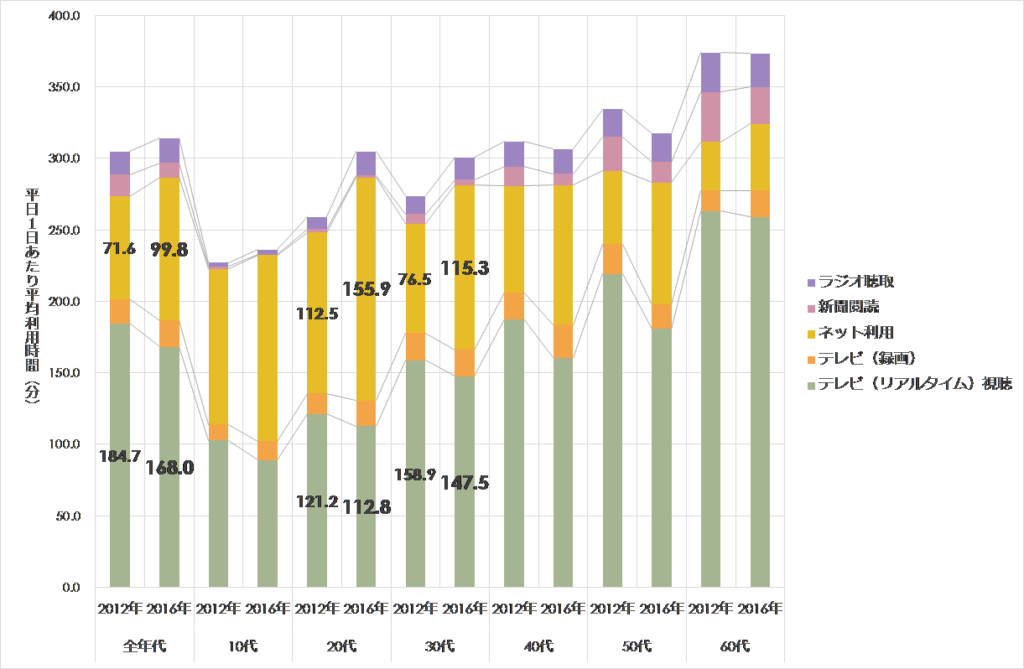

日本市場には、長らく国民の視聴時間をほしいままにしてきた「テレビ放送」という参入障壁がそびえているといわれてきました。

NHKを除くとマス広告モデルの上に成り立ってきた「無料のコンテンツ」から、動画配信サービスが時間を奪うのは難しいという市場観です。

総務省統計によるとネット滞在時間は2012年から2016年の5年間で全世代平均30分近く増加。20代だと43分、30代は38分も増えています。対照的にテレビ視聴は全世代で15分、30代だと20分以上減りました。

当面は、テレビからネットが奪った時間をどう動画配信サービスへ取り込むかが、この市場における競合の本質かもしれません。

同じく総務省の国別ユーザーアンケート調査によると、Netflixなどの動画配信サービスの「利用経験あり」は全世代平均16%、「今後利用したい」は18%で、合計3分の1程度が現時点のターゲットといえます。

電車で動画に見入る光景は当たり前になりましたが、米国の合計68 %(日本の倍ですね)に比べると、確かにずいぶん小さなパイを争う、過酷な環境です。

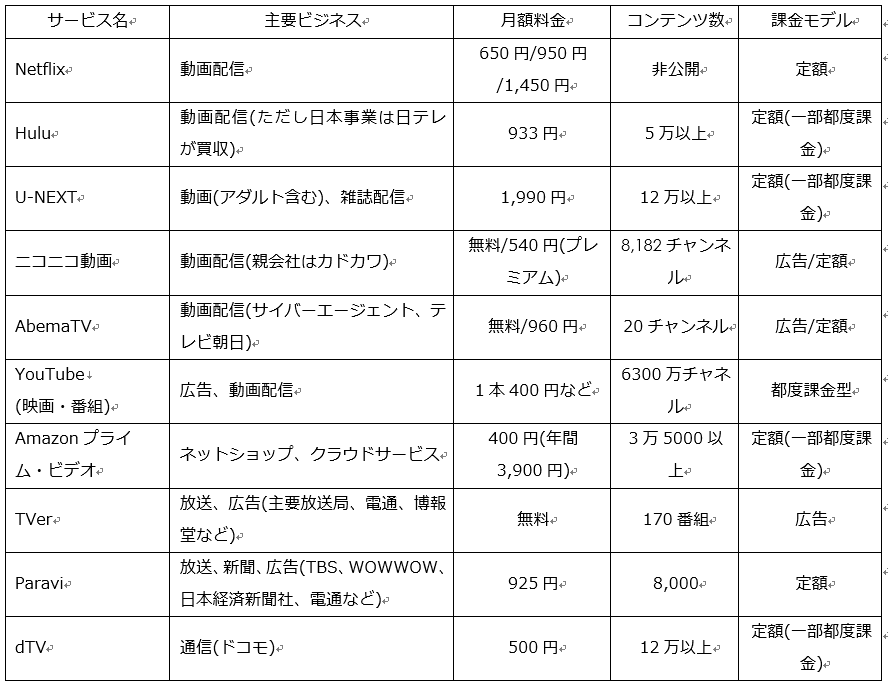

Netflixの競合環境をまとめた

テレビ→ネットへの利用時間の移動は広告費の移動を伴い、2018年は、世界のネット広告費がテレビ広告費を超えるといわれています。パイの奪い合いでもっとも怖いのは、広告業界の動画参入かもしれません。

動画配信は、会費で成り立つサブスクリプション型、1本あたり課金型、そしてコンテンツへの課金を行わない広告型に大別され、NetflixやHulu、U-NEXTはサブスクリプション型です。

魅力的なコンテンツラインナップはモデルに関わらず重要な差別化要素ですが、サブスクリプションモデル同士の競合においてはよりシビア。独自コンテンツ制作に注力するNetflixの年間投資額は約80億ドルとされ、これを回収できる世界規模でのユーザー獲得が必須です。

同じサブスリプション型も採用しながら広告型を併用するニコニコ動画やAbemaTVの場合は、会費だけに依存しない分損益分岐点が自由に設定できそうですが、前述の通りこちらも甘くはない模様。

ニコニコ動画は有料会員がピーク時の256万人から207万人まで急減しており、親会社であるカドカワのIR資料(2018年6月)によると「定額の限界」とともに「定額収入への依存度の高いニコニコの収益構造の抜本的な改善策」として、オリジナルゲームや配信者に対する「投げ銭」などの都度課金のサービスが計画されています。

テレビからネットへのシフトを、既存メディアや広告代理店が黙って見ているわけにはいきません。

4月には東京放送、日本経済新聞、テレビ東京、WOWWOW、電通、博報堂DYメディアパートナーズが出資するParaviが参入し、サブスクリプションモデルを投入。6月現在のアプリユーザー数は10万程度ですが、NetflixやHuluと競合する価格帯で侮れない存在です。

Amazonは動画、ネットショップさえ利潤追求の本丸ではないと考えられるビジネスモデル(利益はAWS=クラウドコンピューティングサービスで確保)だけに、配送特典や限定先行セールなどのEC各種サービスを含め月額400円(年間3900円)と割安な価格が強み。

独自コンテンツ制作にも注力しています。dTVはドコモユーザー向け割引で同じく価格競争力が高く、Netflixがauユーザー向けセットプランでKDDIと提携するのも対dTV対策といえるでしょう。