動画サービスの黒船「Netflix」が苦戦する日本市場の壁

年代別ユーザー市場をどう攻める?

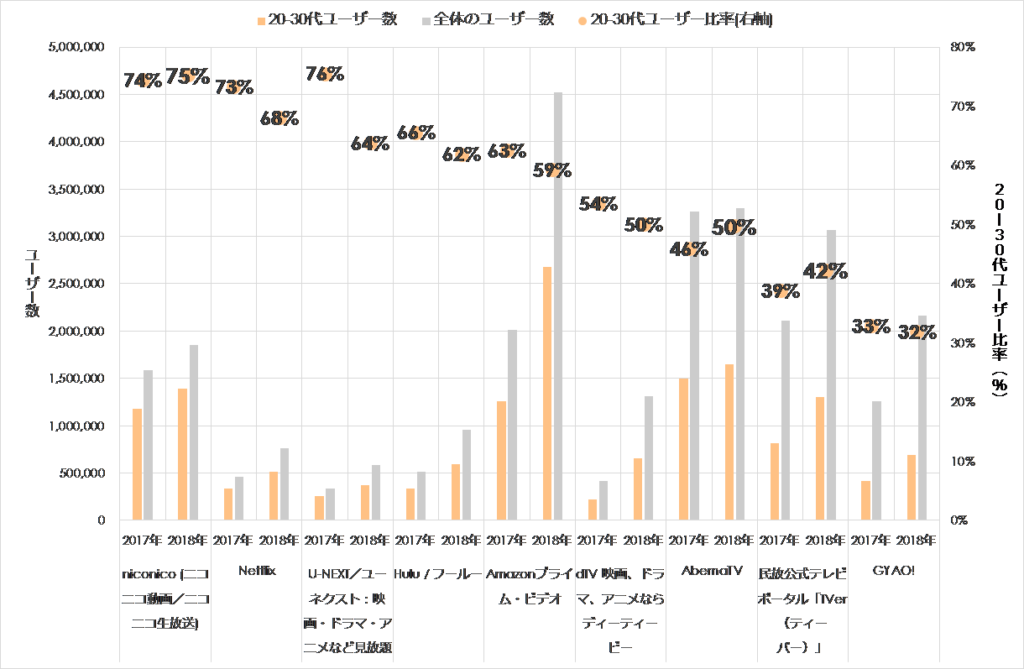

ネット利用時間の長い若年層ユーザーは、動画配信サービス各社にとって外せない市場です。

ニコニコ動画には及ばないもののNetflixのアプリ起動ユーザーの7割は20~30代が占め、まずは思惑通りといえるのでしょう。市場自体の拡大には40代以上の獲得が不可欠で、JCOMとの提携にはシニア層への拡大を目論む思惑が見て取れます。

シニア層への市場拡大の一方、20~30代ユーザーを増やすTVerやAbemaTVとの戦いには、既存ユーザーの維持も欠かせません。

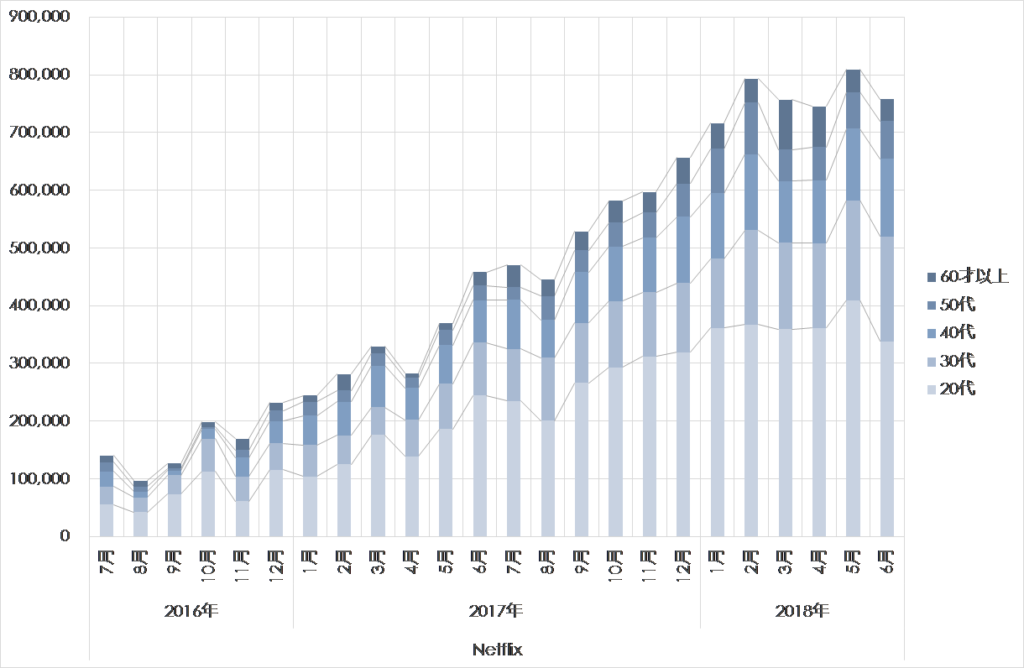

もうちょっと詳しく月次のNetflixアプリ起動ユーザー数を見てみると、2017年6-8月や2018年5-6月にかけて30代以下が、2018年3-5月にかけては60代が減少している点が気になります。流出先は競合他社なのか、パイ自体が縮む要因があったのか……?

アプリ起動への導線は確保できている?

潜在ユーザーにまず認知してもらうのはマーケティングの基本ですが、どんな集客策がとれるでしょうか。

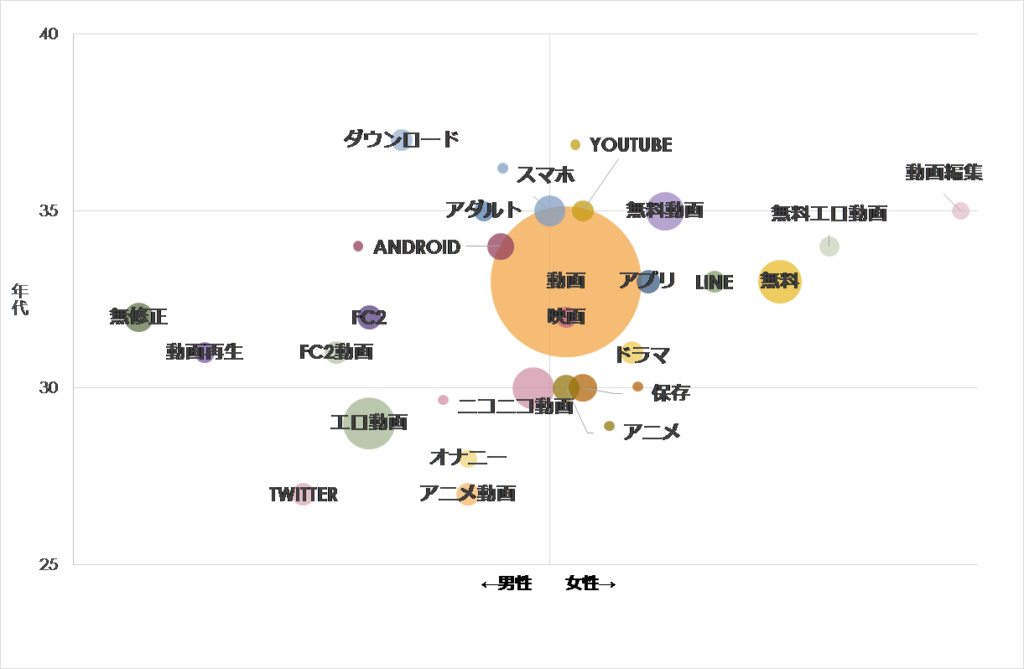

◯◯◯ファンと決まっているユーザーなら作品提供できるか否かの二択しかありませんが、なんとな~く動画を探したいユーザーの獲得という戦術が考えられます。

でも、「eMark+」のログから直近1年間にスマホで「動画」と検索したユーザーの併用検索キーワードを調べてみたところ、男性で多い「エロ動画」や女性で多い「無料」などが上位。やっぱりエロは強いようで、どうも有料動画配信サービスの映画やドラマを探しているわけではないようです……。

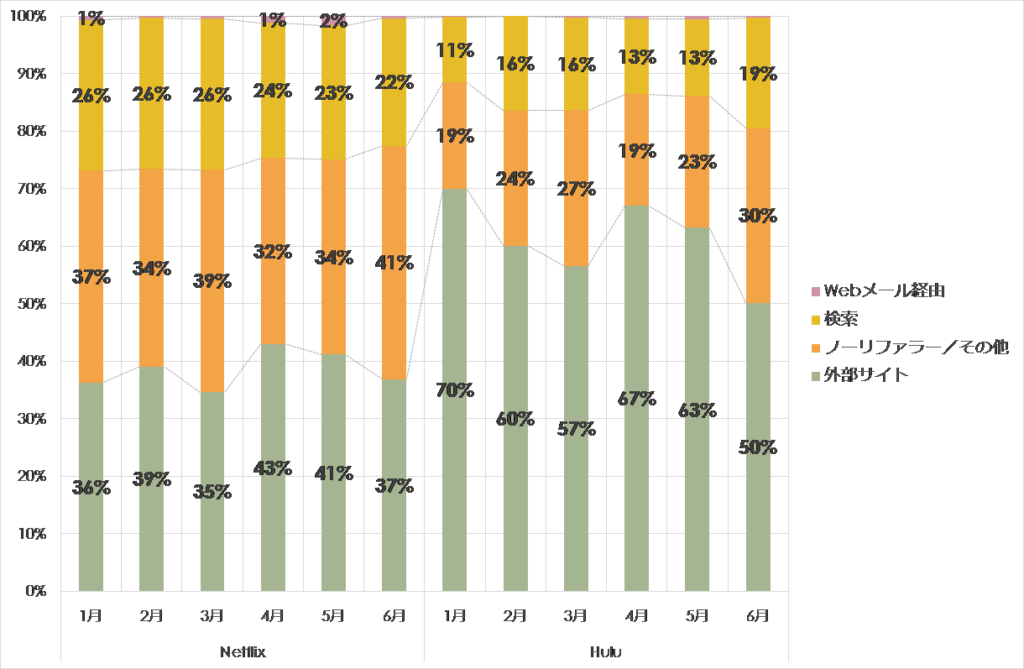

SEO対策(検索エンジンでヒットしやすくする)はどうでしょう?

映画や番組のタイトルで検索しても、上位にくるのはHuluやAmazon。Netflixは注力していないようです。

ログからサイトへの流入元(到達手段)を見てみます。ブックマークなど直接サイトを訪れる「ノーリファラー」の比率が高いのは既存ユーザーのリピート利用と考えられるので悪い現象ではありませんが、新規獲得にはSEOや外部サイトを強化したいところです。

サイト自体の作りは、見やすい?

自社サイトまで到達してもらったら、次はコンバージョン(登録)。

どのサービスも2週間~1か月程度の無料お試し期間があるので、ここにエントリーしてもらいやすいデザインが重要です。……という観点で見ると、どちらがそそられるでしょうか?

一概にどちらが正解とはいえないものの、競合Huluと比べると、「1.コンテンツ概要がない」「2.作品タイトルがない」。

つまり何が見られるのかわからない点は、次のステップへのハードルになりそうじゃありませんか? 訴求ポイントが「世界同時配信」だけで良いのか、ちょっと考えてしまいますね。

また、「3.値段がいくらかわからない点」も、無料お試しとはいえ気になるところ。サイト自体のユーザーインターフェイスも検討の余地がありそうです。

質の高い独自コンテンツを最大の戦略とするNetflixですが、競合がひしめく市場にあって、高品質なコンテンツと競争力のある価格は、必要条件にすぎません。ターゲットユーザーに届くための導線強化やコンバージョン率アップのためのユーザーインターフェイスなど、できることは他にもありそうに感じた勝手分析でした。

<TEXT/清水響子>

【調査・分析データについて】

ネット行動分析サービスを提供する株式会社ヴァリューズが提供する、ネット行動ログとユーザー属性情報を用いたマーケティング分析サービス「VALUES eMark+」を使用しました。データはヴァリューズ保有のAndroidスマートフォンモニター(20代以上)での出現率を基に、国内ネット人口に換算して推測しています