たまたま副業で10万円の収入があったら…「確定申告」しないとアウト?

働き改革の一環として、大手企業が副業を容認するなど、大きな動きがあったこの1年。前回、個人事業主としての開業と確定申告の概要について、解説しました。

今回は確定申告の内容をもう少し詳細に説明したいと思います。

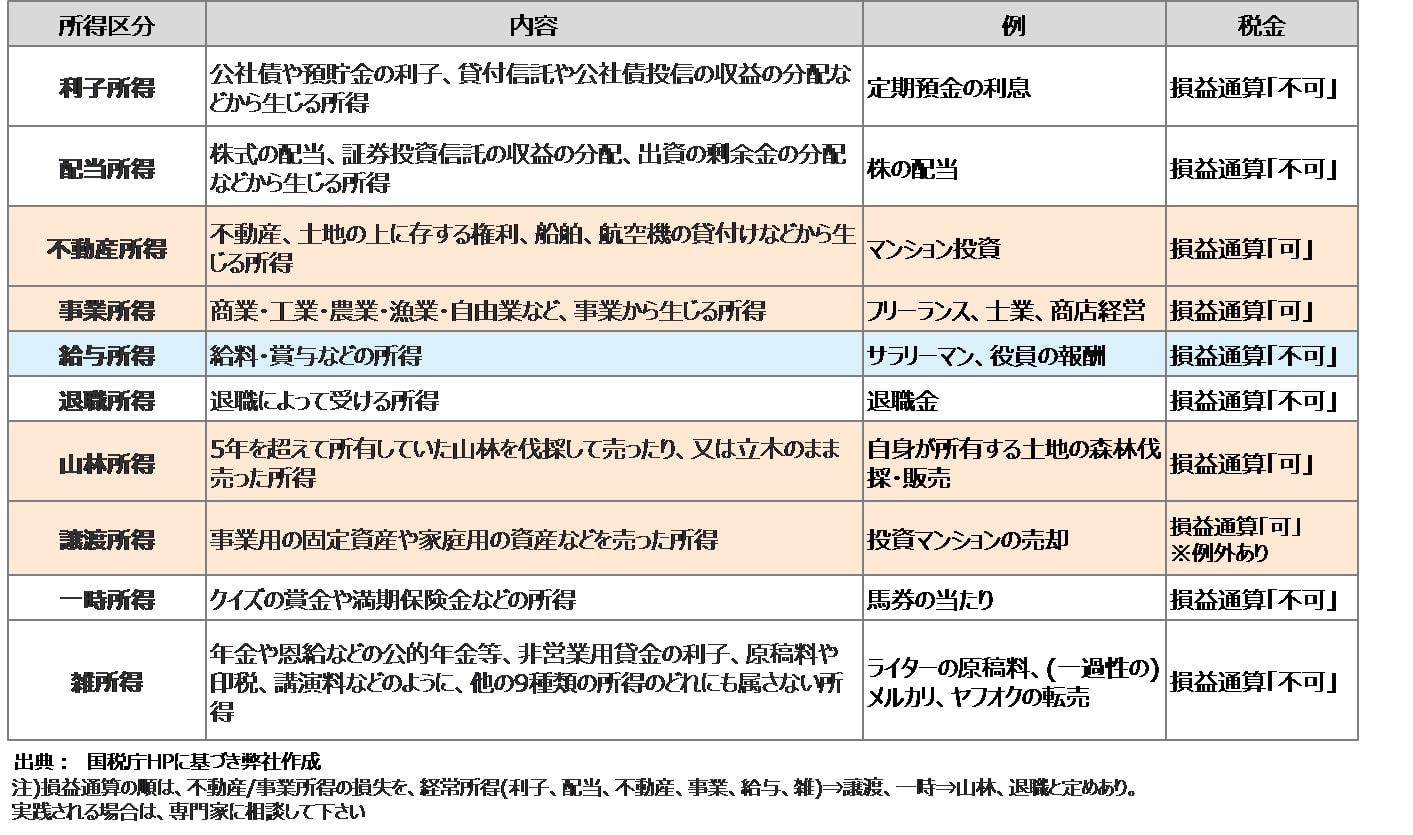

副業で税務メリットを受ける上で関連する、「事業所得」「雑所得」の区分について説明します。この機会に、ご理解を深めていただければと思います。

【第9回】副業に関わる所得

所得税法上の所得は10区分あり、そのうち、副業に関わる所得は「不動産所得」、「事業所得」、「譲渡所得」及び「雑所得」の4つです

①不動産所得:不動産投資に伴う賃貸収入

②事業所得:事業として行っていることにより得られる収入

③譲渡所得:株や不動産などの売買により得られる収入

④雑所得:他の所得区分に分類されない収入

このうち、不動産投資や株式投資のような不労所得でなく、労働の対価として得る所得が一般的にイメージされる副業と考えられますので、これに関わる事業所得と雑所得について解説したいと思います。

税務メリットの観点での事業所得と雑所得の違い

事業所得と雑所得は、収入の金額から、それに関わる経費を差し引ける点は共通です。

しかし、事業所得は、仮に損失(事業所得-経費がマイナス)が出た場合は、他の所得と相殺したり、最大65万円の控除を受けられたりと、税務上のメリットが大きいのが特徴です。

対照的に、ライターの原稿料、(一過性の)転売などの雑所得は、損失(事業所得-経費がマイナス)が出ても、他の所得と相殺できず、また控除もないため、あまり税務メリットがない所得となります。

そのため、副業で得た収入が、事業所得と雑所得のどちらに区分されるかという点は、税務上、大きな違いがあり争点となります。