平均年収2300万円!M&Aキャピタルパートナーズ、高年収の謎に迫る

危うい両取りビジネスが問題視される

M&A仲介はモノを扱わない軽さが儲ける源泉になっていました。実はそれ以外にもうひとつ稼ぎを出しやすい特徴があります。それは売り手と買い手の双方から手数料を徴収する仕組みです。

M&Aキャピタルパートナーズに限りませんが、多くのM&A仲介会社では売り手と買い手の両方から手数料を取っていて、これが問題視されています。

河野太郎行政改革大臣は、2020年12月に自身のブログで、主に中小企業のM&Aを仲介する会社が、売り手と買い手の両方から手数料を得る仕組みは、「利益相反に当たるのではないか」と指摘したのです。

M&Aの売り手はできるだけ高く売りたいと考えています。一方、買い手は少しでも安く買いたいと思っています。双方の考えが正反対になっているのです。しかも、仲介会社はできるだけ高く売った方が高い手数料を得られます。

成立した金額に対して一定の利率をかけた金額が手数料となるからです。こうした3社の考えの中で、仲介会社が中立的な合意を引き出すことは不可能だというのです。

規制の強化が唯一の弱点か

北米を中心とした海外のM&Aでは、買い手、売り手双方にアドバイザリーという交渉担当者がつくのが一般的です。日本でも巨額の案件はアドバイザリーがつきます。

アドバイザリーではGCA株式会社(ジーシーエー)という会社が最も有名です。最近では三井不動産の東京ドーム買収時、東京ドーム側の交渉担当として活躍しました。売り手、買い手のアドバイザリーはクライアントを守るために交渉しますので、利益相反の問題は起こりません。

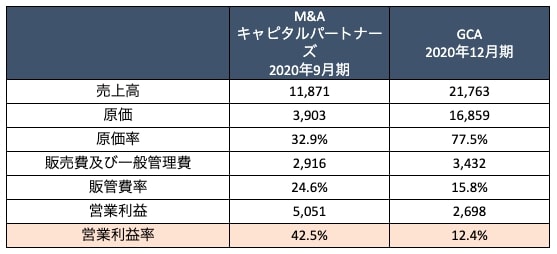

しかし、アドバイザリーは両取りができず、営業利益率には大きな差があります。M&Aキャピタルパートナーズの42.5%に対し、GCAの2020年12月期の営業利益率は12.4%でした。

政府はアドバイザリー形式が望ましいという姿勢を鮮明にしています。将来的に起こりえる規制の強化が、M&Aキャピタルパートナーズの弱点といえるでしょう。2021年度からM&A仲介は事業者登録制が導入される予定です。少しずつ規制強化の足音が近づいています。

<TEXT/中小企業コンサルタント フジモトヨシミチ>