FP風呂内亜矢のマネールール「将来の『貯蓄格差』に備えよ」

新社会人にとってお金のやりくりは悩みどころ。親元を離れて一人暮らしを始めた人にとっては月々の家賃や光熱費など生活費を差し引いて、手元に残ったお金は思っていたより少額だったというのはよくあります。

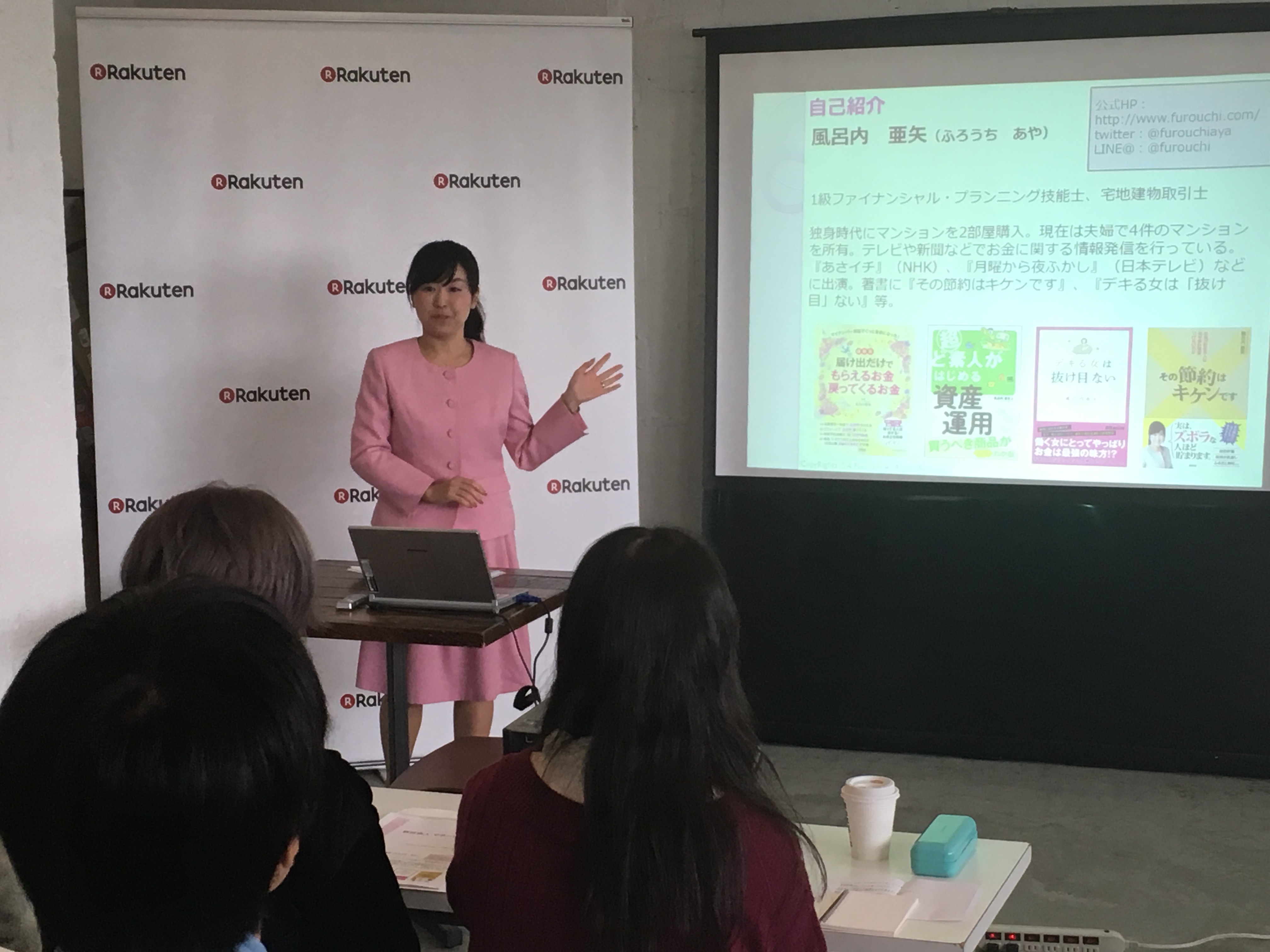

大手通販サイトの「楽天市場」は3月20日に「新社会人 マネーのいろは」と題して、新社会人・大学生に向けたマネー講座を開催。アドバイザーとしてファイナンシャルプランナーの風呂内亜矢氏(@furouchiaya)が登壇しました。

20代でマンション購入したことが悲劇に

風呂内氏は20代の頃、マンションの購入をきっかけに資産運用に関する勉強と貯蓄を始めました。当時を以下のように振り返ります。

「最初は賃貸を借りようとしてたんですよ。同じ時期にマンション販売のチラシを見つけて、家賃として支払う金額とローンで支払う額がほぼ同じでした。

それなら……と思いマンション購入に踏み切りました。でもこれが大きな間違いで、後になって管理費や固定資産税とか、ローン以外にかかるお金を知ることになります。それから慌てて勉強しました」

現在、風呂内氏は1級ファイナンシャル・プランニング技能士と宅地建物取引士の資格を持ち、テレビや雑誌、自身の著書を通してお金に関する情報を発信しています。

「使う・守る・増やす」お金の管理

風呂内氏は参加者に対して「今稼いでるお金の全部が、今使ってもいいお金ではない」と呼びかけます。将来に備えた貯蓄のためにお金を「使うお金」「守るお金」「増やすお金」と3つに分けて管理することを提言。それぞれの用途に適した金融商品の活用を勧めます。

■「使うお金」とは、けがや病気など緊急時に使えるお金を指します。金融商品でいえば、いつでも引き出せるという点で普通預金が適しています。

■「守るお金」とは、すぐに使う予定はないけれど、5~10年の間に使うことが決まっているお金です。例えば住宅購入の頭金や冠婚葬祭にかかる費用などで、普通預金よりも金利が高い点に着目して定期預金を推奨します。

■「増やすお金」とは、10年以上使う予定のないお金で、老後までに蓄える資産などです。利殖性がある株式投資や投資信託がこれに適しています。