年利300%の爆上がり!仮想通貨バブルで“億り人”が儲けた新手法

運用益をもたらす2つの柱

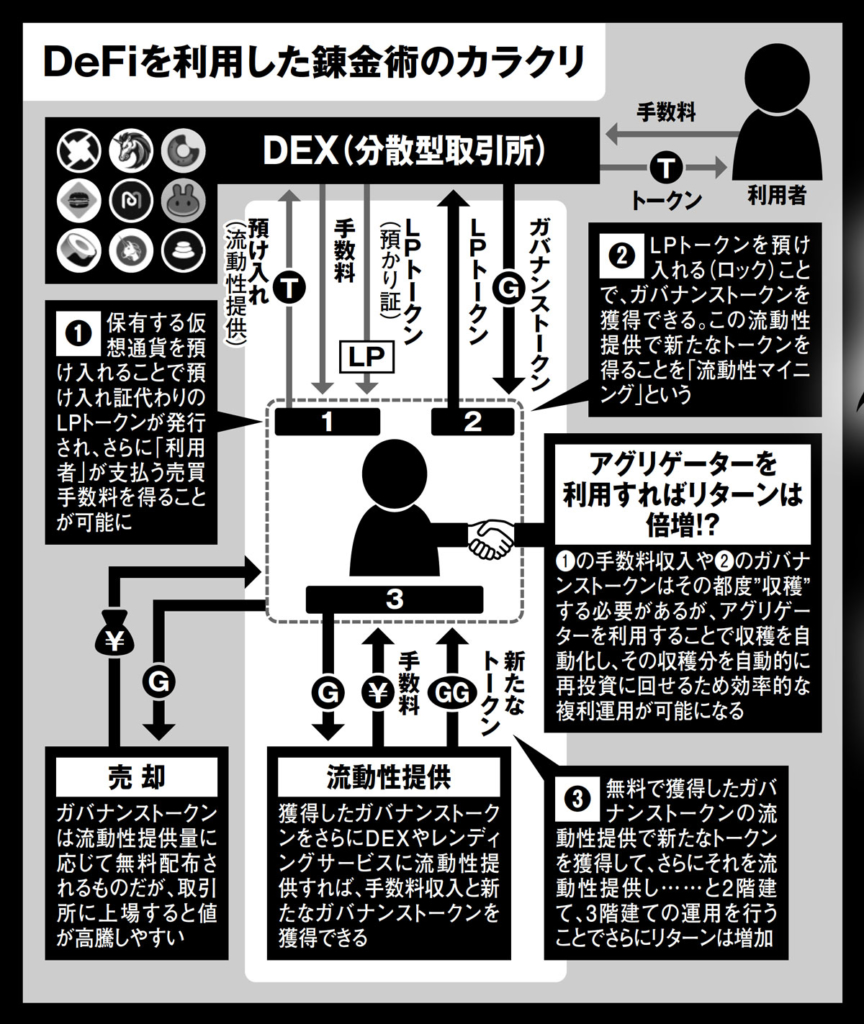

整理すると、DeFiを利用した運用益の柱は2つ。保有する仮想通貨を預け入れて(流動性提供)得られる金利・手数料収入と、ガバナンストークンの値上がり益だ。この2つの運用益をさらに効率的に再投資して利回りを高めるのがDeFiの醍醐味とか。では、どうやって始めたらいいか?

「昨年(2020年)まではイーサリアム・ブロックチェーン上のDeFiが人気でしたが、人気が出すぎてイーサの送金コストが急騰してしまいました。

そのコストを抑えるために大手取引所バイナンスがリリースした独自ブロックチェーン(BSC)上のDeFiが最近の主流。バイナンス独自のトークンであるBNBや、米ドルとの交換レートが一定のBUSDなどのステーブルコインで流動性提供するといいでしょう。ステーブルコインを預け入れるだけでも年利20~30%稼げるケースも少なくありません」

高利回りだが、暴落リスクも大きい

実際にYouK氏もBSC上のDeFiに投資している。

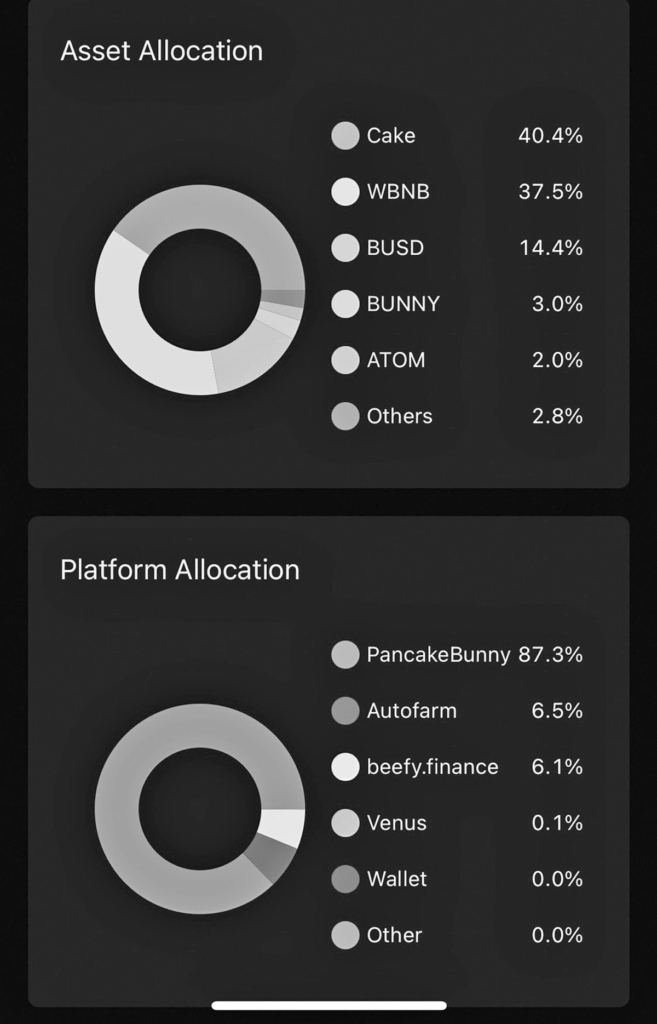

「私は『PancakeBunny』と『Autofarm』『beefy.finance』という、3つの王道的な“アグリゲーター”に分散投資しています。運用代行サービスといえるもので、この3つを通じて『PancakeSwap』などの代表的なDEXに流動性を提供しているのです。

通常、流動性提供者が得るリターンは手作業で“収穫”するのですが、収穫タイミングが一日に20回以上あるようなDeFiもある。数日分まとめて収穫してもいいのですが、効率的に複利運用するなら細かく収穫したほうがいい。アグリゲーターは最も利回りが高くなるタイミングで収穫と再投資を自動的に実行してくれるサービスなんです。この収穫の効率化で利回りが倍に跳ね上がるケースもあります」

ただし、利回りばかり追求すると大やけどすることも。

「年利1万%超のSaltSwapというDEXに流動性提供するために独自トークンSALTを購入したら、買って3日で100分の1に暴落して大損したことがあります。BDOという新しいステーブルコインで運用したら、レートが一定のはずなのに数日で40%も下落しました(苦笑)」

リターンが高ければ、当然リスクも高いことを肝に銘じよう。