ヤフーに買収された後、ZOZOそして前澤友作氏はどうなる?

前澤氏は売却益で借金を返し、担保解除を目指す

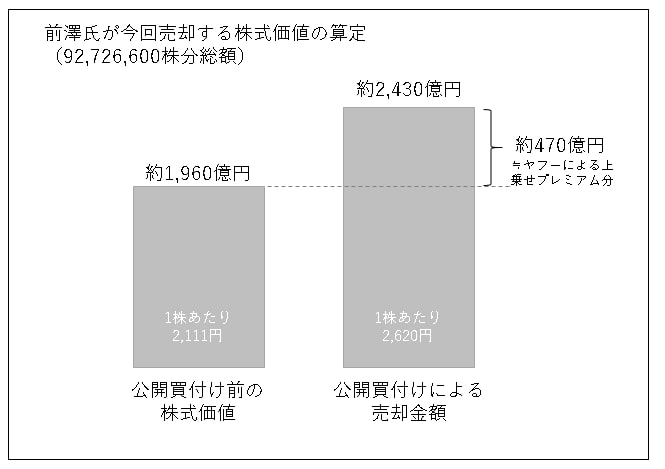

前澤氏は、所有するZOZO株式の大半である約30.4%分(92,726,600株)をヤフーへ売却する。これは、ヤフーが募集する買取価格から計算すると、約2430億円相当(税引き前)と計算できる。この金額を前澤氏は獲得することになる。

しかも前澤氏に対して、ヤフーがプレミアム分として約470億円程度上乗せしているとも考えられる。計算から導き出してみよう。

公開買付け前の株価は当初2111円(直近1か月間の株価終値平均)であったが、今回のヤフーが発表した公開買付け価格は2620円である。前澤氏所有分(今回売却分)の株式価値は当初約1960億円であったが、公開買付けにより約2430億円で売却される。

そのため、この差額分、約470億円分が公開買付けによる上乗せ分(=プレミアム分)と考えることができる。このプレミアム分は、将来の事業成長性やヤフーとの連携強化による相乗効果など様々な要因を考慮してヤフーが決めている。

なお、前澤氏が所有するZOZO株式の大半に担保権(債務者が、裁判などの判決を得ることなく債権を回収することができる権利のこと)が設定されている。ヤフーへの売却の条件として、この担保権などを外すことが求められているため、前澤氏はこの担保権を解除するために債権者(金融機関など)との交渉に、力を注いでいると推測される。

ヤフー傘下で生きるZOZOの3つの強み

今回ヤフーは、ZOZOの株式取得をするために4000億円超を投資する予定である。ヤフーが評価しているZOZO事業の資産とは何か。評価している事業特徴は3点あると思われる。

1点目は、女性を中心としたユーザーを獲得していることである。

2点目は、効率的な“ささげ業務”のノウハウを所有している点である。インターネットで新商品を販売する際には、「撮影(“さ”つえい)」「採寸(“さ”いすん)」「原稿(“げ”んこう)作成」が必要となるが、この一連の流れの効率化に成功しているのがZOZOである。

3点目は、アパレルのインターネット販売のみならず、ファッションメディアなどへの幅広い事業展開をしている点である。ZOZOは、ファッションメディア「WEAR」を運営しており、ZOZOTOWNの商品の発信力を高めるとともに、WEARとZOZOTOWN間での相互送客を実現している。

所有している株式を市場価格よりも高値で売却した前澤氏、ファッション分野のインターネット販売強化・PayPay事業強化の糧を得たヤフー、両者どちらにとってもメリットが大きい公開買付けとなることが期待される。

※当記事に関連する株式の売買については、筆者は一切責任を負いません。

<TEXT/小森ほうめい>