過去5~10年以内に金融事故を起こしている場合、新たに借り入れすることはまず不可能といっても良いでしょう。

金融事故とは、消費者金融などからの借り入れした時、きちんと返済していなかったことなどが原因で金融事故として扱われてしまうことを指します。

金融事故を起こすと自分の信用情報に傷がつく、要するに信用情報機関に事故履歴として記録されてしまいます。

カネロン

カネロンでは金融事故は何か、どういうことか詳しく解説していきます。

金融事故を起こしているか?信用情報機関の情報を確認してみる

自身が金融事故を起こしているか、確実に確認したいのであれば、信用情報機関の保管されている信用情報を見ることです。

- CIC

- JICC(日本信用情報機構)

- JBA(一般社団法人全国銀行協会)

上記の信用情報機関にある信用情報を照会する金融機関は、消費者金融や信販会社、銀行で異なります。

信用情報機関と情報を利用する金融機関一覧

| CIC | JICC(日本信用情報機構) | JBA(一般社団法人全国銀行協会) |

|---|---|---|

| 消費者金融、信販会社 | 消費者金融 | 銀行 |

自分が借り入れを希望している金融機関が照会する信用情報機関から実際に情報を取り寄せてみましょう。

信用情報機関から信用情報を取り寄せることは開示請求と呼び、手続きは難しくありません。

| CIC→ 開示請求ページはこちら | JICC(日本信用情報機構)→ 開示請求ページはこちら | JBA(一般社団法人全国銀行協会)→ 開示請求ページはこちら | |

|---|---|---|---|

| 申込方法 | インターネット(※)、郵送、窓口 | 郵送 | |

| 開示方法 | インターネット開示(※)、郵送、窓口 | 郵送、窓口 | 郵送 |

| 開示手数料 | 1,000円(窓口なら500円) | 1,000円(窓口なら500円) | 1,000円 |

CICとJICCはスマホやパソコンからでも手続きができるため、自宅にいながら開示請求が可能です。

金融事故を起こしているかは信用情報を見ればわかる

金事故を起こしているか確認するのであれば、CICなどから信用情報を取り寄せる方法があります。

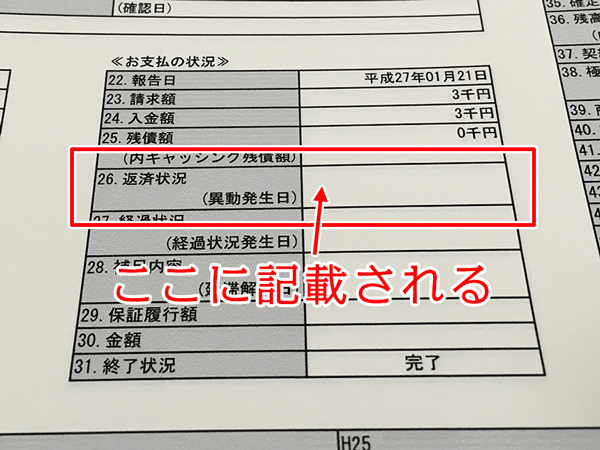

例えばCICでインターネットから開示請求すると、信用情報開示報告書がPDF形式で手にれることができます。

PDFで手に入ったCICの信用情報開示報告書をプリントアウトしたもの

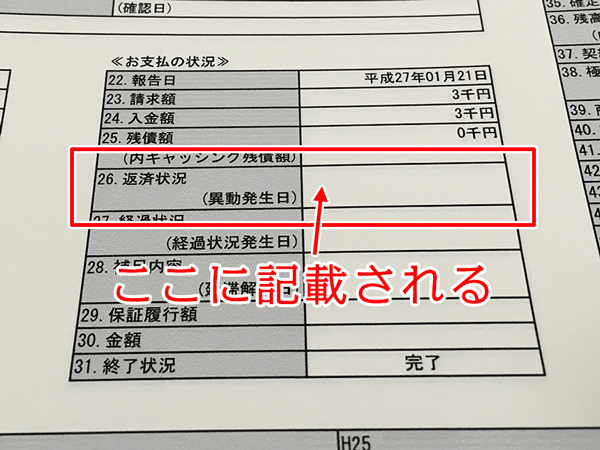

異動と登録されるのはCICの場合、返済日から61日以上3ヶ月以上、支払いが遅れた場合です。

異動情報は、「約定返済日より 61 日以上または 3 ヶ月以上支払いが延滞しているもの」を指す。

引用元:割賦販売情報統計概況 – 株式会社シー・アイ・シー

つまり信用情報開示報告書に異動と記載されている場合であれば、自分が金融事故に該当する事故歴があるということです。

金融事故はどのような事例が該当するの?

金融事故として、よく耳にする事例は以下のとおりです。

- 返済を長期に渡り延滞したことがある、もしくは未払いの状態である

- 自己破産や任意整理など債務整理をした

- 借金や任意整理を踏み倒した

- 携帯電話会社の料金未払いや延滞をした(している)

上記の事例に該当している人は、信用情報に事故歴として登録されている可能性が高くなります。

事故歴として該当する記載としては、信用情報開示報告書のお支払い状況にある返済状況に異動と書かれている場合です。

返済を長期に渡り延滞したことがある、もしくは未払いの状態である

返済が長期間、延滞や未払いだった場合は、信用情報に異動と登録されます。

仮に延滞を解消しても保有期限は残ってしまうため、異動に該当する金融事故として扱われます。

お金を貸す側も約束通りに返済してくれない人に貸すことはできないため、貸付の審査に落とされる可能性が高くなるのです。

自己破産や任意整理など債務整理をしたことがある

自己破産や任意整理など債務整理をした人は一定期間、ローン全般が利用できません。

自己破産であれば、借金を免責してもらうことで返済の義務を免れますが、借りたお金を返さなかったことになります。

任意整理は、金利や返済額を見直した上で借入先に分割返済していきます。

ただし、借入先と契約時に約束した金利条件で支払えなくなるため、いずれも金融事故に該当する事例として、信用情報に登録されます。

借金や任意整理を踏み倒した

踏み倒しとは、債権者(貸し手)側の連絡に応じず、約束した返済をせず放置した状態を指します。

お金の貸し借りは信頼の元に成り立っているため、貸し手側からすれば約束を守れないことから信用できないと判断され新規貸付は断られます。

ただし、踏み倒した後に時効となった人は、金融事故として扱われません。

時効になるとはどういうことか?

最後の返済より5年間経過し消滅時効が成立している場合で、債権者に時効の援用を手続きすることで時効が成立します。

時効が成立すれば、借金は帳消しとなり返済の義務から免れます。

逆に時効の援用をおこなわなければ、時効年数を過ぎても時効となりません。

時効の援用は、内容証明郵便で自分でおこなえます。

ただし時効の援用は消滅時効の成立を正確に把握し、間違えずに手続きをおこなう必要があるため、弁護士や司法書士に依頼したほうが確実です。

携帯電話会社の料金未払いや延滞をした(している)

携帯料金が未払いで延滞している場合は信販会社が関係しているため、信用情報に金融事故として記録されます。

例えば携帯の機種代金を分割で支払っている場合は、ショッピングローン(割賦払い)を利用しているためであり、信用情報に利用履歴として登録されます。

どれくらい返済を滞ったら金融事故扱いにされるのか?

携帯料金の支払いもローン同様に、返済日から61日以上3ヶ月以上、返済が滞ると事故情報として信用情報に記録されます。

つまり2か月以上経ってしまった場合は金融事故歴として、登録される可能性と考えておきましょう。

分割支払いの情報は、CICの割賦販売情報統計概況を見るとわかります。

金融事故を起こしても一生キャッシングできないわけではない

金融事故を起こしても一定の期間が経てば、新たにキャッシングやローンを組めます。

金融事故を起こした場合でキャッシングできるかを調べる方法

前述した信用情報を管理するCICやJICC、JBAといった信用情報機関の保管期間を参考します。

つまり金融事故歴が抹消されているかどうかは信用情報を開示し、確認するのが確実ということです。

各信用情報機関の事故歴を保有する期間

| 金融事故事由 | CIC | JICC | JBA |

|---|---|---|---|

| 任意整理 | 5年 | 5年 | 5年 |

| 自己破産 | 7年 | 5年 | 10年 |

| 延滞 | 5年 | 1年 | 5年 |

ご覧のとおり、10年経過すれば全ての事故歴が抹消されるため、新たな借り入れやローンが組めるようになります。

ただし金融事故を起こした金融機関や関係する保証会社から、借り入れしないほうが得策です。

借入先の保証会社にも注意する

保証会社をしている消費者金融で過去に金融事故を起こしたところからの借り入れは避けましょう。

なぜなら信用情報機関のデータは抹消されても、消費者金融などは自社データを保有しているといわれているためです。

過去に借金を踏み倒した、また時効になっていた場合でもデータは残っている可能性もあります。

金融事故に関係なくお金を借りられない人もいる

金融事故を起こしていなくても、安定した収入がない人はお金を借りられません。

安定した収入がないと判断される人は、以下のとおりです。

- 生活保護・ギャンブルで生計を立てている人

- 年金受給者(70歳以上)の人

生活保護受給者はもちろん、ギャンブルで生計を立てている人も収入が不安定と判断されます。

例えばパチプロで収入を得ている場合であっても、安定した収入があると認められない場合があります。

安定した収入はカードローン他、申込条件に記載されており、申し込むために満たさなければなりません。

申込条件でいえば、申し込みできる年齢にも制限があり、70歳以上の人はお金を借りることが困難となります。

年金も安定した収入と見込まない金融機関があり、お金を借りられない場合もあります。

理由として、仮に返済できない場合でも年金は給料のように差し押さえができないためです。

年金の差し押さえは国民年金法24条、厚生年金保険法41条で禁止されています。

まとめ!金融事故を起こした人がキャッシングするには

金融事故を起こしてしまった人がキャッシングする際に確認しておきたい項目をまとめます。

- 事故を起こしてから10年以上経過していること

- 金融事故を起こした会社以外から借りる

- 金融事故を起こした会社が保証会社をしていないところから借りる

上記を確認するには信用情報を信用情報機関から取り寄せ(開示請求)、借りることができる状態か確認しましょう。

仮に金融事故を起こしている人でも、時間の経過と借り入れ先を見極めることで、借りられる可能性が出てきます。