カードローンの在籍確認が勤務先にバレない方法は、電話連絡なしのカードローンを選択することです。

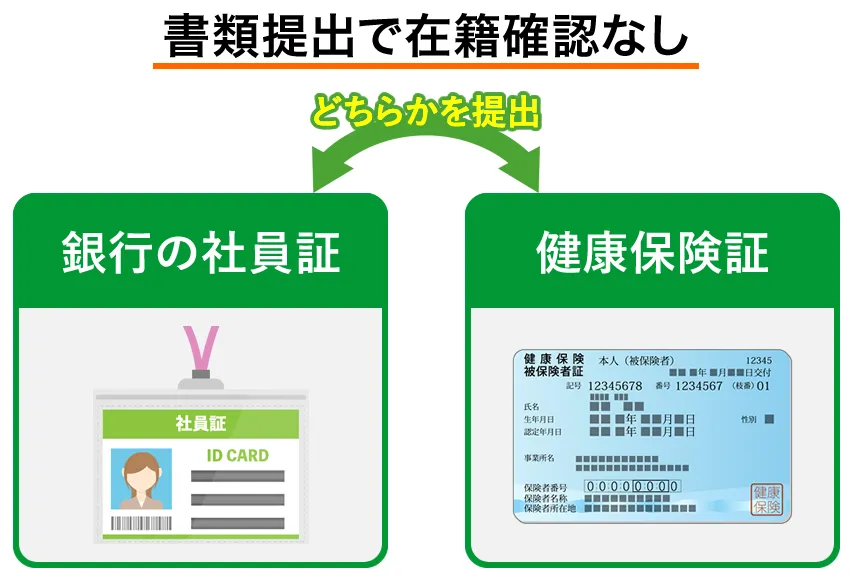

在籍確認は必ず実施されますが、健康保険証や収入証明書類などで職場を確認するカードローンなら、電話による在籍確認なしでキャッシングできます。

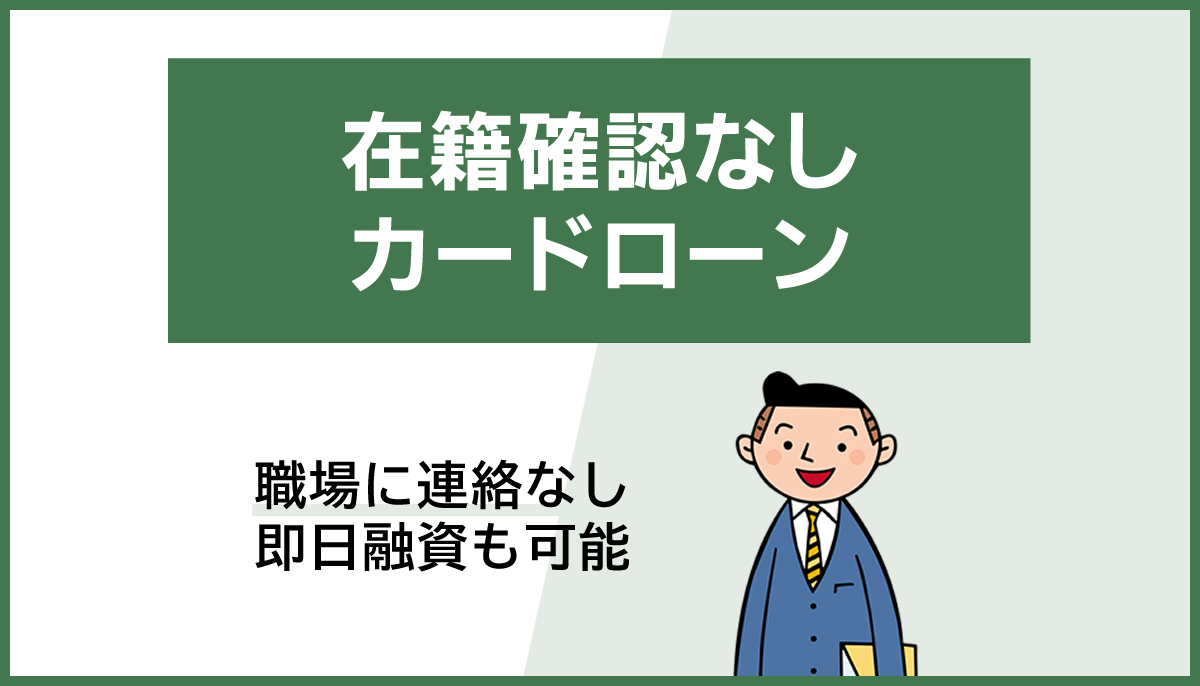

大手の消費者金融は、審査時間を短くするため原則として電話の在籍確認をおこないません。

銀行カードローンは、セブン銀行カードローンなどWeb完結に対応したネット銀行などが、原則電話連絡なしで申し込めます。

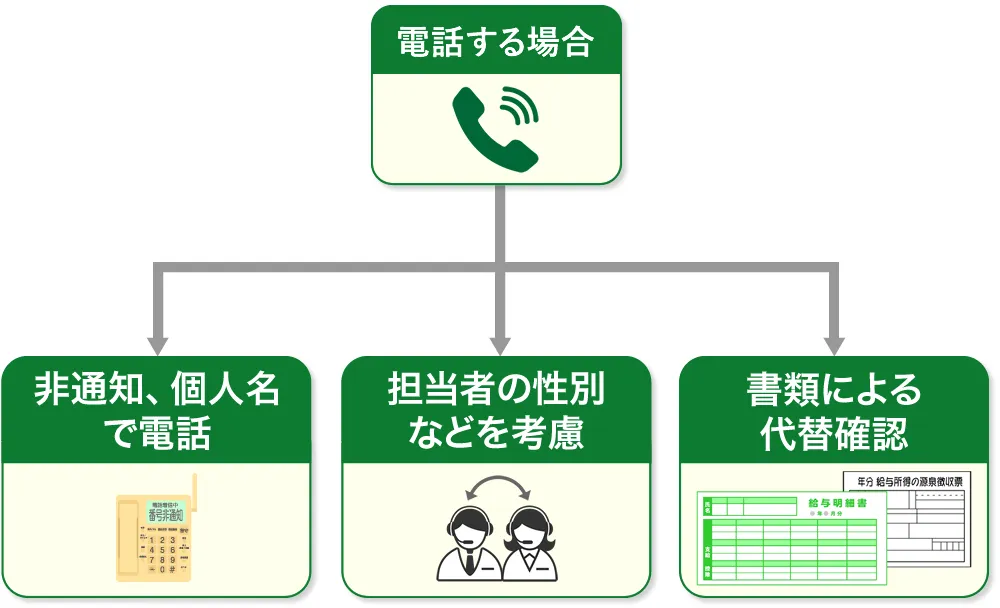

とはいえ、電話連絡があるカードローンでも、個人名で電話してくれたり電話をかける時間帯の要望を聞いてくれたりなど、一定の配慮をしてもらえることがほとんどです。

希望するカードローンが電話連絡を必要とする場合は、自分の職場環境に合わせて在籍確認がバレない言い訳を用意しておきましょう。

在籍確認なしカードローンの一覧!Web完結で即日キャッシングも可能

在籍確認なしのカードローンにWeb完結で申し込むと、手続きの工程が少なくなることからキャッシングできる時間が早まります。

誰にもバレないように少しでも早くお金を借りたい人は、大手の消費者金融のカードローンを選びましょう。

在籍確認をおこなわないことや、電話連絡の有無について相談しやすいカードローンを、Web完結や審査時間で比較した一覧は以下のとおりです。

| カードローン | 原則電話の 在籍確認なし | 審査時間 | 即日融資 | Web完結 |

|---|---|---|---|---|

| アコム | 原則在籍確認なし | 最短20分 | ◯ | ◯ |

| プロミス | ◯ | 最短3分 | ◯ | ◯ |

| アイフル | ◯ | 最短18分※ | ◯ | ◯ |

| レイク | ◯ | Webで最短25分 | ◯ | ◯ |

| SMBCモビット | ◯ | 最短30分 | ◯ | ◯ |

| バンクイック | △ | 最短即日 | ✕ | お申し込みまで |

| セブン銀行カードローン | △ | 最短翌日 | ✕ | ◯ |

| みんなの銀行Loan | ◯ | 数日 | ✕ | ◯ |

| メルペイスマートマネー | ◯ | 1~2日 | ✕ | ◯ |

| もみじ銀行カードローン | ◯ | 4~5日程度 | ✕ | △ |

| 佐賀銀行カードローン | ◯ | カード送付まで1週間~10日 | ✕ | ◯ |

| 滋賀銀行カードローン | ◯ | - | ✕ | ◯ |

| 北九州銀行カードローン | ◯ | 最短翌営業日 | ✕ | ◯ |

| 三井住友銀行カードローン | △ | 最短翌営業日 | ✕ | ◯ |

| 横浜銀行カードローン | △ | 最短即日 | △ | ◯ |

| 北海道銀行カードローン | ◯ | 最短即日 | ◯ | ◯ |

| 八十二銀行 | ◯ | 最短3日~1週間 | ✕ | △ |

| ゆうちょ銀行 | △ | 10日程度 | ✕ | ◯ |

| 三井住友トラストL&F | ◯ | 数日 | ✕ | ◯ |

| SOMPOクレジット | ◯ | - | ✕ | △ |

| あしぎんフリーローン | △ | - | ✕ | ◯ |

| スルガ銀行バンカーズライン | ◯ | - | ✕ | ◯ |

| 山形銀行フリーローン | ◯ | - | ✕ | ◯ |

| アムザ | ◯ | 最短30分 | ◯ | ◯ |

| アスト | △ | 最短30分 | ◯ | △ |

| アロー | ◯ | 最短45分 | ◯ | ◯ |

| フタバ | △ | 最短即日 | ◯ | ◯ |

| ニチデン | ◯ | 最短10分 | ◯ | △ |

| いつも | ◯ | 最短30分 | ◯ | △ |

| デイリーキャッシング | △ | 最短30分 | ◯ | ◯ |

| カレッジ | ◯ | 最短即日 | ◯ | ◯ |

| アミーゴ | ◯ | 最短即日 | ◯ | ◯ |

| イー・キャンパス | ◯ | 最短30分 | ◯ | ◯ |

| エイワ | △ | 数日 | ✕ | ✕ |

| セントラル | △ | 最短即日 | ◯ | ◯ |

| フクホー | △ | 最短30分 | △ | △ |

| プロミスレディース | ◯ | 最短3分 | ◯ | ◯ |

| SuLaLi | ◯ | 最短20分 | ◯ | ◯ |

| 足利銀行ふるり | ◯ | - | ✕ | ◯ |

| ベルーナノーティス | △ | 最短20分 | ◯ | ◯ |

| プロミスVisaカード | ◯ | 最短20分 | ◯ | ◯ |

| ACマスターカード | ◯ | 最短20分 | ◯ | ◯ |

| イオン銀行 | ◯ | - | ✕ | ◯ |

【プロミス】お申込み時間や審査によりご希望に添えない場合がございます。

【アイフル】お申込み時間や審査状況によりご希望にそえない場合があります。

【アコム】原則、電話での確認はせずに書面やご申告内容での確認を実施

【SMBCモビット】申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

【レイク】21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。審査結果によってはWebでのご契約手続きが行えない場合があります。一部金融機関および、メンテナンス時間等を除きます。

在籍確認なしの消費者金融カードローンは即日の少額融資に最適

在籍確認なしのカードローンは電話連絡をおこなわないことから、スマホでこっそりとキャッシングが可能です。

大手消費者金融は、申込者の勤務先に電話する作業を削減したことで、最短3分の融資を実現。

来店不要のWeb完結申し込みの後にアプリでお金を借りることができるので、家族や会社に借り入れがバレません。

| 消費者金融 | 電話による在籍確認 | 郵送物 |

|---|---|---|

アコム | 原則在籍確認なし | 原則なし |

プロミス | 原則なし | 原則なし |

アイフル | 原則なし | 原則なし |

レイク | 原則なし | 原則なし |

SMBCモビット | 原則なし | 原則なし |

【プロミス】お申込み時間や審査によりご希望に添えない場合がございます。

【アイフル】お申込み時間や審査状況によりご希望にそえない場合があります。

【アコム】原則、電話での確認はせずに書面やご申告内容での確認を実施

【SMBCモビット】申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

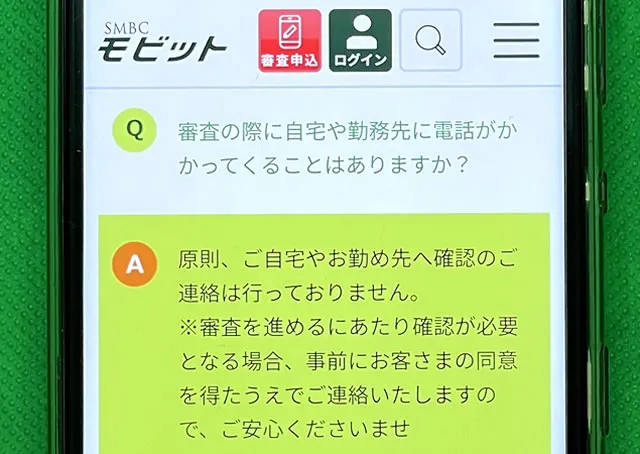

消費者金融大手5社の公式サイトに表記されている、電話による在籍確認についての見解は以下のとおり。

| 消費者金融 | 公式サイトの見解 |

|---|---|

| アコム | 原則、実施しません。 |

| プロミス | 原則、お勤めされていることの確認はお電話ではおこないません。 |

| アイフル | 原則として電話による在籍確認はおこないません。 |

| SMBCモビット | 原則、ご自宅やお勤め先へ確認のご連絡はおこなっておりません。 |

| レイク | 原則、ご自宅やお勤め先への確認はお電話ではおこなっておりません。 |

原則、電話連絡による在籍確認なしのカードローンは以下でも検索できます。

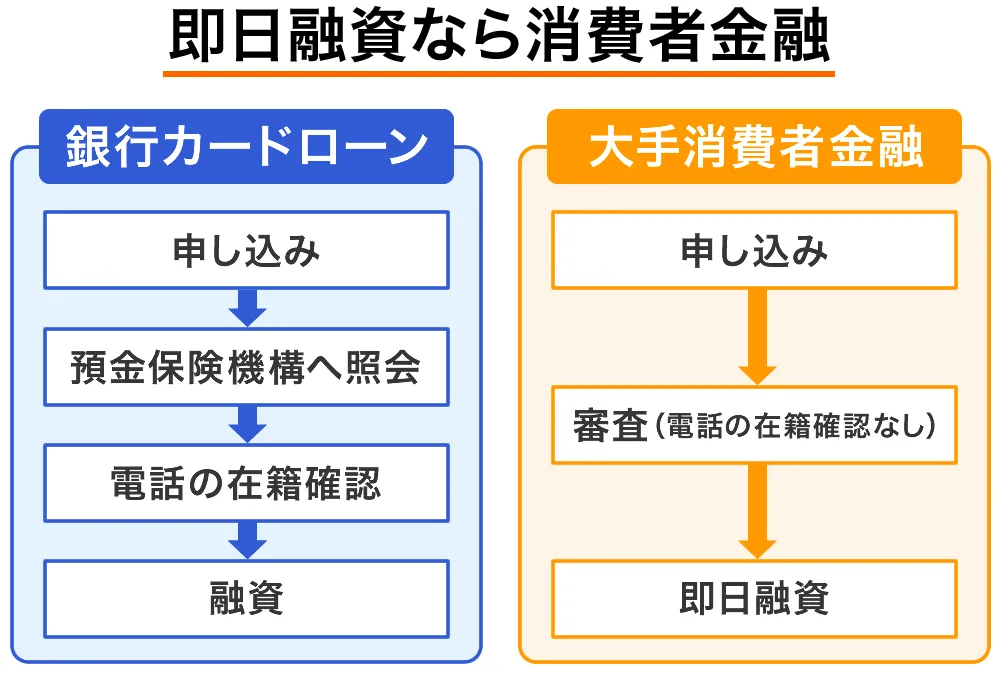

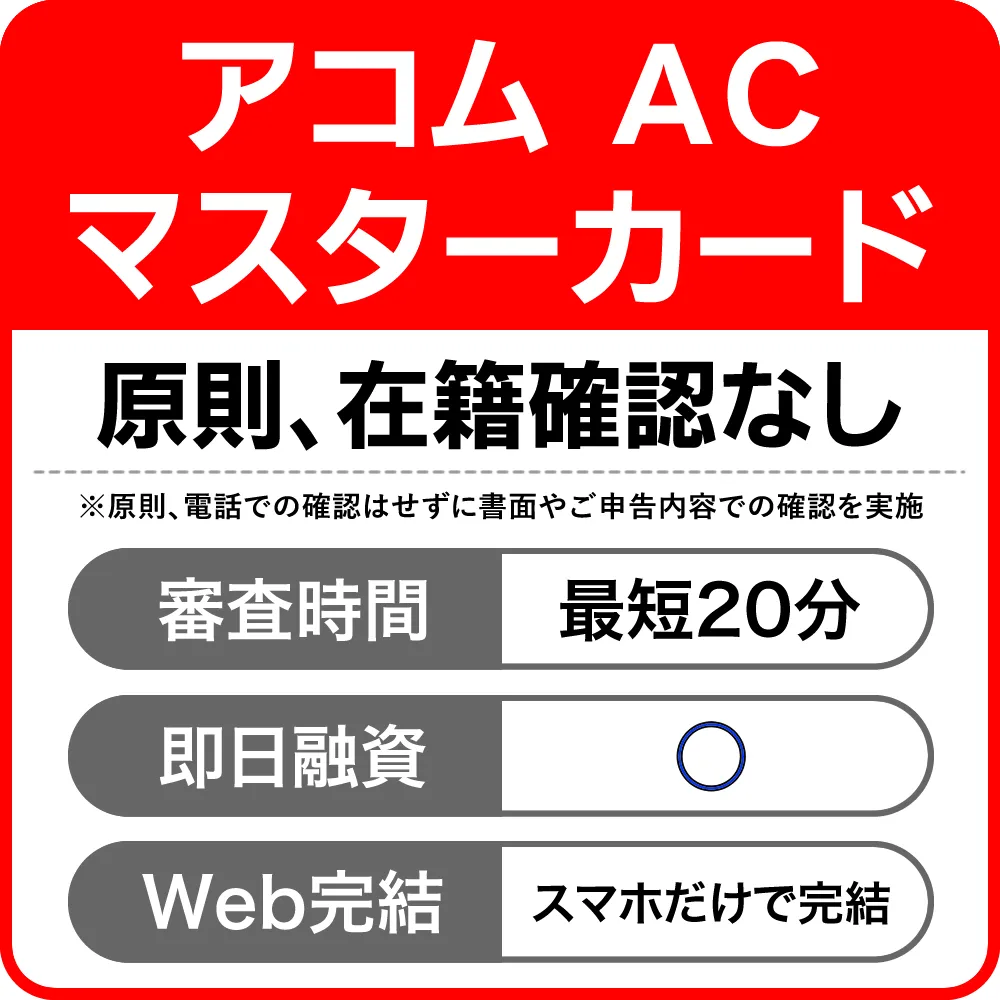

アコムは原則在籍確認なしでキャッシングできる!審査は最短20分で即日融資も可能

| 金利 | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短20分 |

| 無利息期間 | はじめてなら契約日の翌日から最大30日間 |

| 貸付条件 | 20歳以上 |

>> アコムの公式サイトを見る

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 5.0 原則、在籍確認なし※。電話をするときは、申込者へ先に連絡してくれる ※原則、電話での確認はせずに書面やご申告内容での確認を実施 |

| 郵送物 | 4.0 原則として郵送物なし 契約時に書面の受取方法を「電磁交付」に設定すれば明細書や契約書の郵送なし カードレス契約にすればカード郵送なし |

| Web完結 | 5.0 Webまたはスマホから書類を提出 アプリでセブン銀行ATMをカードレスで使える |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 24時間最短10秒で振込※金融機関により異なります。 |

| 返済方法 | ATM 口座振込 口座振替 インターネット |

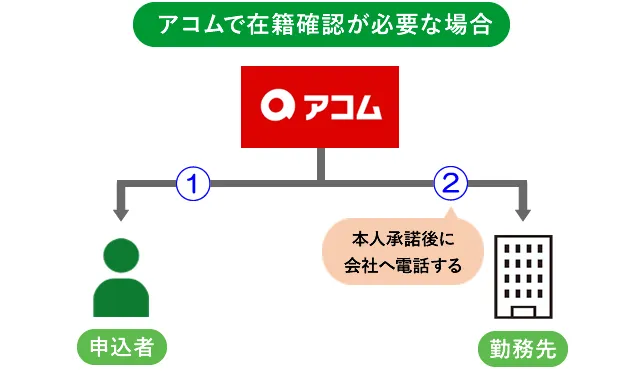

アコムの審査では原則在籍確認なしです。※原則、電話での確認はせずに書面やご申告内容での確認を実施

電話での在籍確認が必要になった場合でも最初は申込者に連絡があります。

そのため、職場に連絡されてしまう前にアコムへ仕事の状況を説明できます。

郵送物もなしにしたい人は、Webでの申し込み時にカードレスを選択してください。

アコムは、審査が早く終われば最短20分での融資も可能です。

※お申込時間や審査によりご希望に添えない場合がございます。

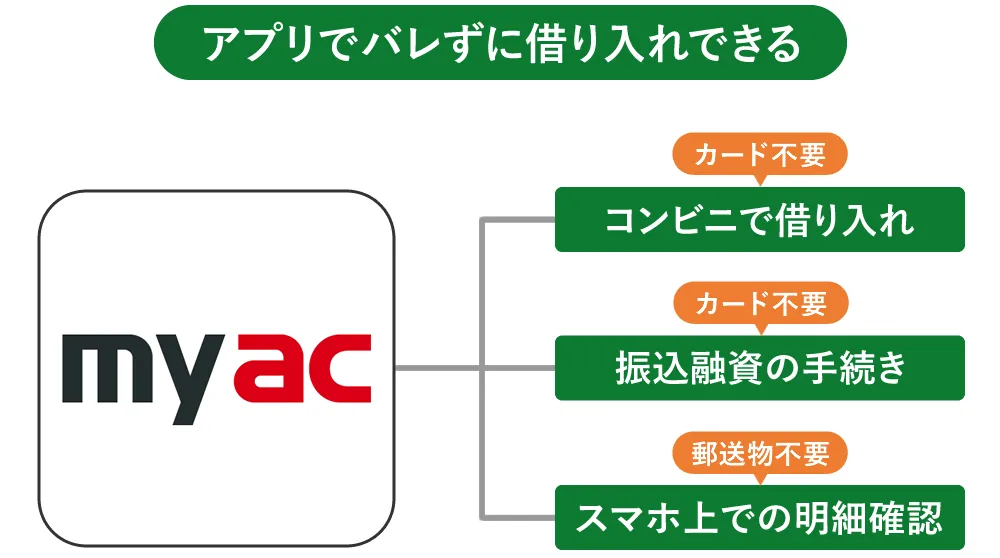

なるべく早くお金を借りたい人は、審査に通過したらアコムのアプリ「myac」をインストールしましょう。

アコムのアプリ「myac」には、ATMでお金を借りたりスマホの画面に利用明細を表示したりする機能が備わっています。

コンビニでお金を借りるなら、セブン銀行ATMで表示されるQRコードを「myac」で読み取って借り入れが可能。

24時間最短10秒での振込(金融機関により異なります)もアプリから手続きできます。

アプリをインストールしなくても、会員サイトから振込融資でお金を借りることができます。

アコムのカードを持っていれば747か所(2023年6月現在)の専用ATMを手数料無料で使えるので、店舗が近くにある人はカードありを選択してもいいでしょう。

>> アコムの公式サイトを見る

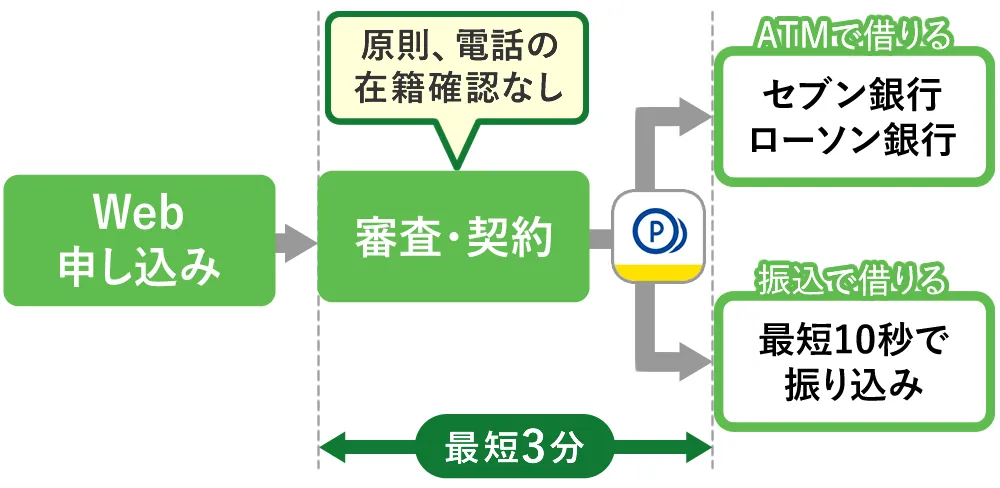

プロミスから勤務先へ勝手に電話した実績は0!電話の在籍確認なしでキャッシングが成功しやすい

| 金利 | 4.5%~17.8% |

| 限度額 | 1万円~500万円 |

| 審査時間 | 最短3分※ |

| 無利息期間 | はじめてなら初回借入日の翌日から最大30日間 |

| 貸付条件 | 18~74歳 |

>> プロミスの公式サイトを見る

※お申込み時間や審査によりご希望に添えない場合がございます。申込時の年齢が18歳および19歳の人は、収入証明書類の提出が必須です。高校生(定時制高校生および高等専門学校生も含む)は申し込めません。収入が年金のみの方は申し込めません。

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 原則、電話の在籍確認なし |

| 郵送物 | 4.0 契約時に書面の受取方法を「Web明細」に設定すれば明細書や契約書の郵送なし カードレス契約にすればカード郵送なし |

| Web完結 | 5.0 Webまたはスマホから書類を提出 アプリでセブン銀行ATMとローソン銀行ATMをカードレスで使える |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振込 口座振替 インターネット |

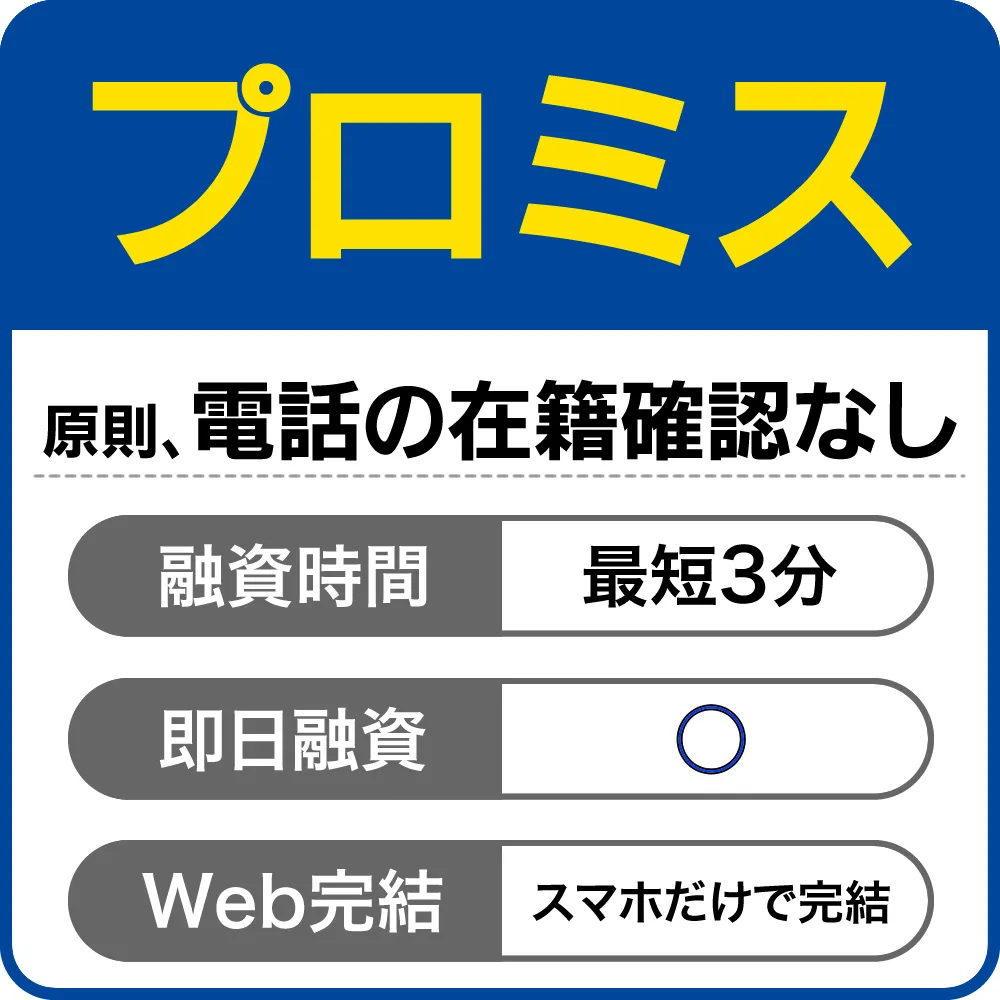

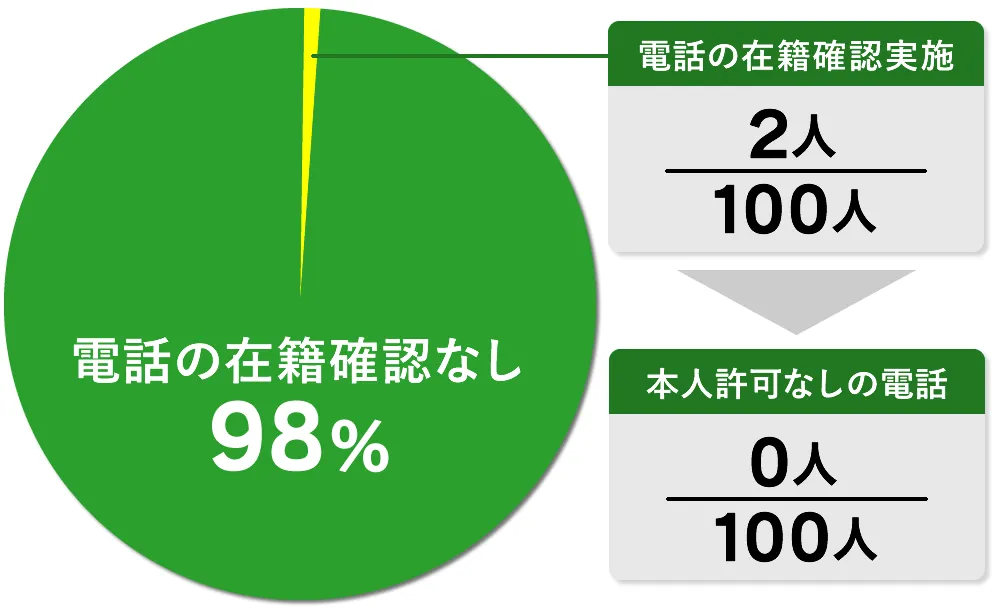

プロミスは、原則電話の在籍確認なしで審査をおこないます。

実際に公表されているデータでは、申込者の98%は電話の在籍確認なしでお金を借りることができています。

電話による確認が必要な場合でも、申込者に無断で勤務先には電話をかけないので、周囲にバレることを未然に防げます。

審査に通った後にプロミスのアプリをインストールすれば、最短3分でお金を借りられます。

- コンビニATMからカードレスで借りる

- 最短10秒程度で指定口座への振込融資

プロミスのアプリはスマホATMの機能を搭載しており、ローン専用カード不要でコンビニATMからお金を借りられます。

契約完了後アプリにログインし、セブン銀行またはローソン銀行のATMを操作してください。

ATMの営業時間は、コンビニエンスストアの営業時間と同じなので、深夜でもキャッシングできます。

振込融資は原則24時間365日受け付けており、最短10秒程度で指定の口座に振り込まれ、振込手数料は0円です。

アプリをインストールしたくない人は、会員専用サイトから振込融資を申し込みましょう。

アプリと同じ所要時間で入金されるので、スマホを持っていなくても即日融資を受けられます。

ローンカードを郵送で受け取る人は、三井住友銀行ATMを手数料無料で利用可能です。

1円でも利息を節約したい人におすすめ

プロミスの上限金利は、他の大手消費者金融より0.2%低いです。

また、無利息期間も初回借入日の翌日からカウントされるので、申込日と初めての借入日が違っても無利息期間は減算されません。

| 消費者金融 | 上限金利 | 無利息期間 |

|---|---|---|

| 17.8% | 初回借入の翌日から | |

| 18.0% | 契約日の翌日から |

金利が0.2%低くても少額融資では優位性を得にくいです。しかし、長期に渡って返済する場合は利息の減少に繋がります。

50万円の借り入れを60回払いで返済した場合、プロミスなら支払総額を3,386円低くできます。

17.8%と18.0%の金利で試算した結果は以下のとおり。

| 金利 | 利息の合計 |

|---|---|

| 17.8% | 264,863円 |

| 18.0% | 268,249円 |

プロミスは18歳から申し込める

プロミス以外の消費者金融や銀行カードローンの申し込み年齢は20歳以上とされています。

原則として電話連絡なし、郵送物なしでお金を借りたい18歳、19歳の人はプロミスを利用しましょう。

| 消費者金融 | 申込年齢 |

|---|---|

| 18歳 | |

| 20歳 |

>> プロミスの公式サイトを見る

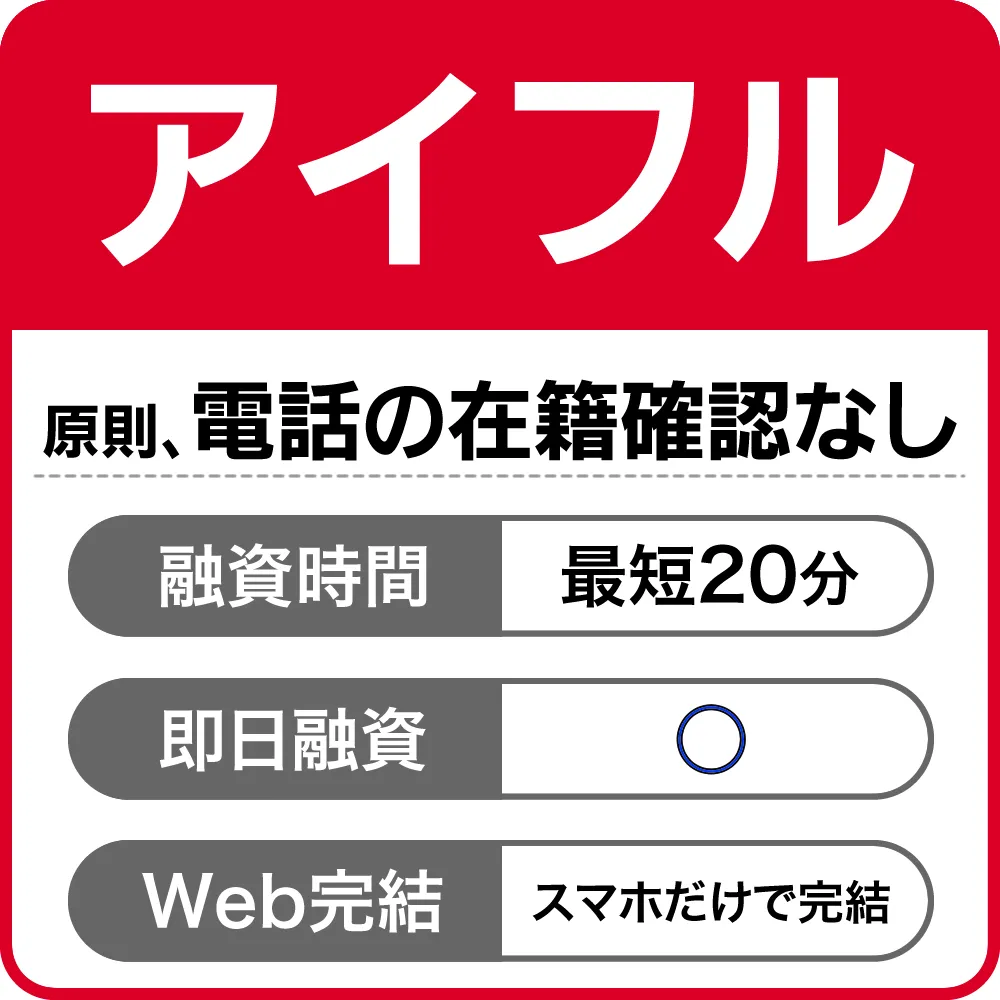

アイフルのカードローンは1000人中997人が電話の在籍確認なしでキャッシングした

| 金利 | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短18分※ |

| 無利息期間 | はじめてなら契約日の翌日から最大30日間 |

| 貸付条件 | 満20歳以上69歳までの人 |

>> アイフルの公式サイトを見る

※お申込み時間や審査状況によりご希望にそえない場合があります。

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 原則、在籍確認なし。電話連絡をおこなう場合は申込者の同意を得てから電話をかける |

| 郵送物 | 4.0 契約時に「電磁的交付」へ同意すれば明細書や契約書の郵送なし カードレス契約にすればカード郵送なし |

| Web完結 | 5.0 Webまたはスマホから書類を提出 アプリでセブン銀行ATMとローソン銀行ATMをカードレスで使える |

| 審査結果 | メールまたは電話 |

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振込 口座振替 インターネット |

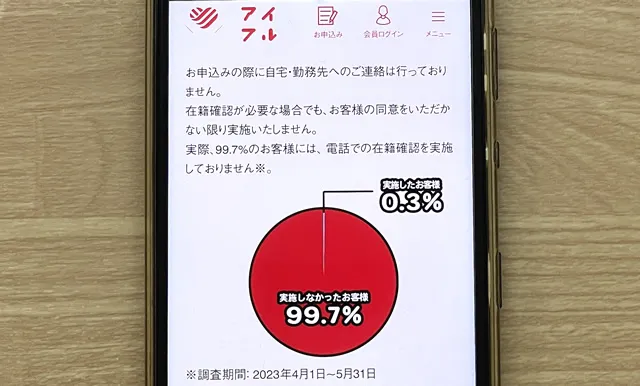

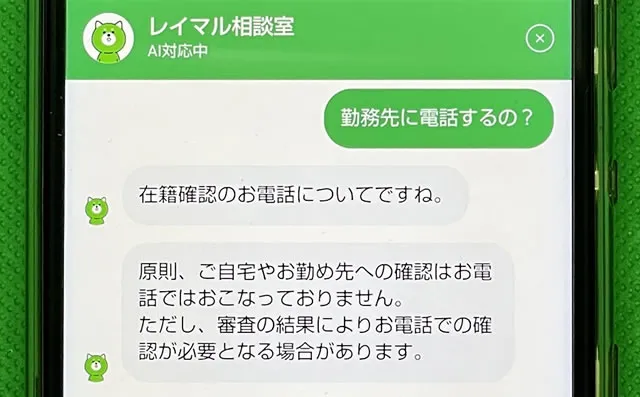

アイフルは新規申し込みの99.7%で、電話による在籍確認をおこなわなかった事実を発表しています。

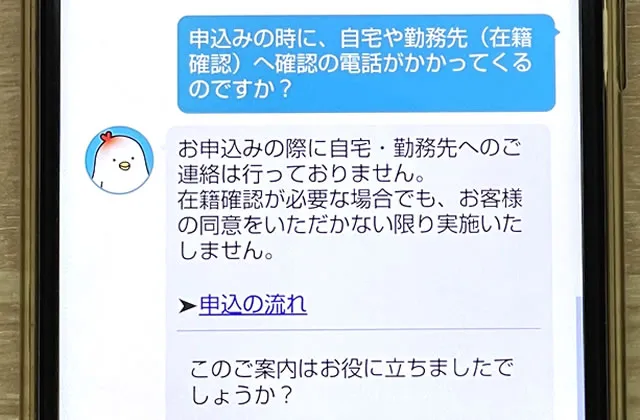

実際に、アイフルのAIチャットでカードローンの在籍確認について質問したところ、会社や自宅への電話連絡なしという回答でした。

電話による在籍確認をおこなう場合は事前に申込者本人へ連絡があるので、会社への在籍確認を未然に防げます。

契約時にカードレスと電磁的交付を選択すれば郵送物はありません。契約書面は電子書面として発行され、利用明細も会員ページかアイフルのアプリで確認できます。

アイフルが原則電話の在籍確認なしのカードローンを取り扱う理由は、審査を含めて最短18分の融資を実現し、すぐにお金を借りたいという顧客を増やしたいからです。

企業としての格付けも格上げされたことで、アイフルは積極的な融資を実行しているともいえるでしょう。

参考:日本格付研究所

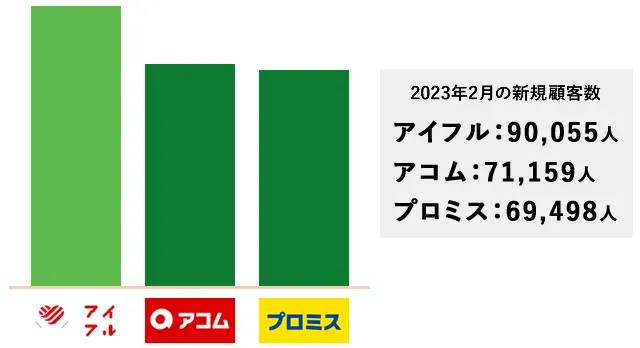

実際にアイフルは、大手消費者金融のカードローンでもっとも多い新規申込者数になっており、在籍確認なしの効果が現れています。

| 消費者金融 | 新規顧客数 |

|---|---|

| アイフル | 90,055 |

| アコム | 71,159 |

| プロミス | 69,498 |

参照データ:アイフル月次推移 / アコムデータブック / プロミス月次営業指標

Webで申し込みが完了すると、アイフルでは申込内容の確認や信用情報機関のデータを照会するなど契約に向けての準備をおこないます。

審査時間は9:00~21:00なので、仕事の終わった遅い時間に申し込んでも即日融資が可能。

自動契約機は大手消費者金融の中で最多の840台。Webで申し込めない人はお近くの無人店舗へ行きましょう。

無人契約機から申し込んでも、在籍確認なしでカードローンを契約できます。アイフルの店舗検索はこちら。

>> アイフルの公式サイトを見る

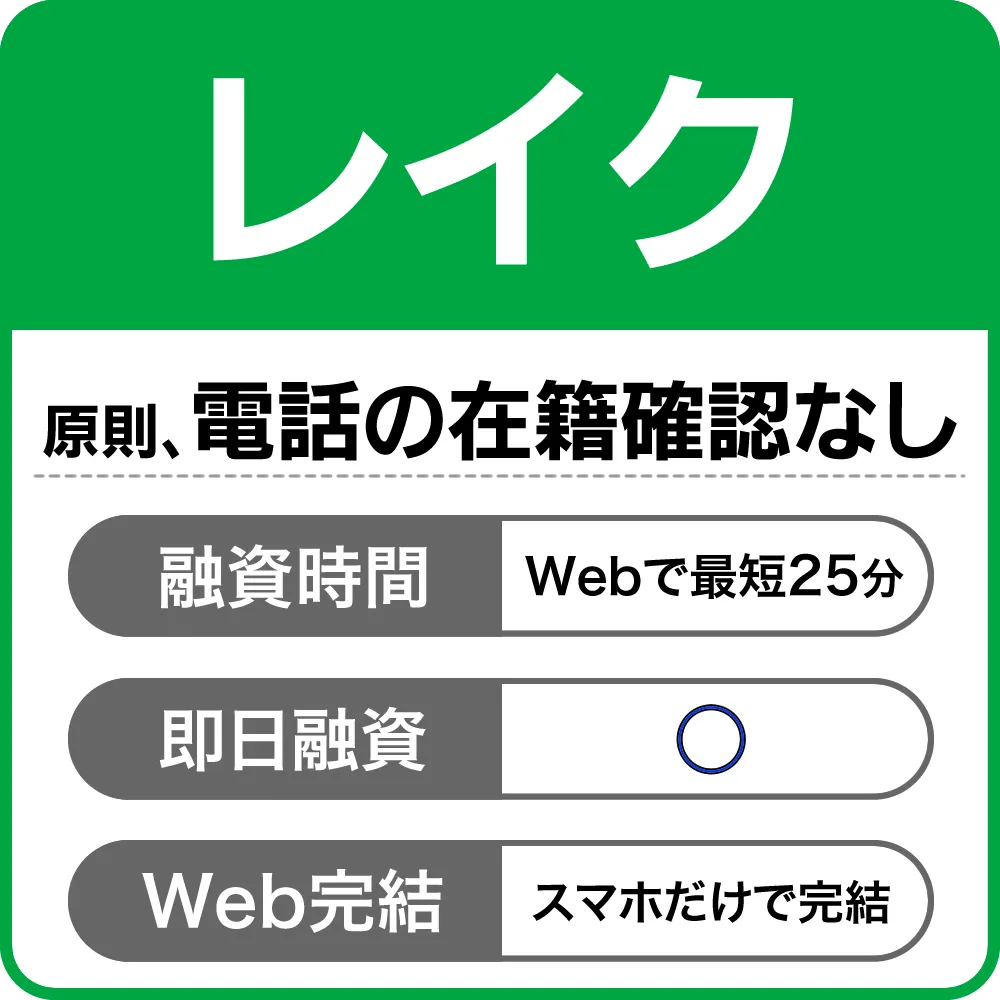

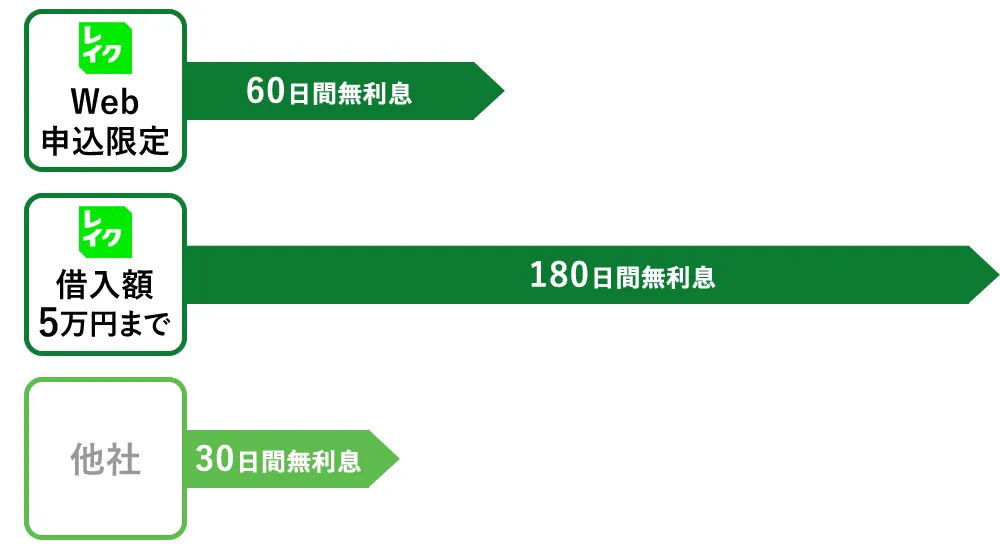

レイクのキャッシングは自宅や勤務先へ在籍確認の電話連絡をおこなわない

| 金利 | 4.5%〜18.0% |

| 限度額 | 1万円~500万円 |

| 審査時間 | Webで最短25分融資も可能 |

| 無利息期間 | はじめてなら最大60日間または5万円まで180日間 |

| 貸付条件 | 満20歳~70歳以下 自分のメールアドレスがある人 |

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

>> レイク公式サイトを見てみる

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 原則、在籍確認なし。書類での在籍確認も受け付けている |

| 郵送物 | 4.0 カードレス契約にすればカード郵送なし 会員ページで「Web明細サービスを選択する」 |

| Web完結 | 5.0 Webまたはスマホから書類を提出 アプリでセブン銀行ATMをカードレスで使える |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振込 口座振替 インターネット |

レイクでは、原則として在籍確認のために勤務先への電話連絡をおこないません。

自宅にも連絡しないので、不備がなければ一切電話せずに契約できます。

基本は電話連絡なしですが、公式サイトでは「お電話での確認が必要となる場合があります。」と明記されています。

とはいえ、どうしても職場への電話連絡をなしにしたい人は、レイクのカードローンを申し込んだ後にコールセンターへ電話をかけて、電話連絡なしにしてほしい旨を伝えておきましょう。

仮に電話による在籍確認をおこなう場合は事前に連絡があり、電話をかける担当者の性別を指定できるなど申込者の都合を考慮してくれます。

レイクは複数の無利息期間が選べます。

Webで申し込むと最大60日間無利息となり、他の大手消費者金融よりも約1か月間長く無利息で利用できます。

5万円以下の少額融資を希望する人は「5万円までの180日無利息期間」を利用しましょう。

>> レイク公式サイトを見てみる

SMBCモビットのカードローンはWeb完結なら電話連絡なしでキャッシング可能

| 金利 | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 審査時間 | 10秒簡易審査 |

| 無利息期間 | なし |

| 貸付条件 | 満20歳以上74歳以下 |

>> SMBCモビットの公式サイトを見る

※収入が年金のみの人は申し込めません。

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 5.0 Web申し込みで、原則として電話連絡なし。在籍確認をおこなう場合は、申込者の同意を得てから電話をかける |

| 郵送物 | 2.0 カードレス契約にすればカード郵送なし 書類を郵送なしにするには下記のいずれかで契約する 返済方法を口座振替にする オンラインで本人確認する ローン契約機で顔写真付きの本人確認書類を提出する |

| Web完結 | 5.0 Webまたはスマホから書類を提出 アプリでセブン銀行ATMとローソン銀行ATMをカードレスで使える |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振込 口座振替 インターネット |

SMBCモビットは、Web完結申し込みで電話連絡なし、郵送物なしで利用できるカードローンです。

電話連絡するときは本人の同意を得ることになっているため、突然会社に電話がかかってくることはありません。

SMBCモビットには無利息期間がありません。

他の大手消費者金融に比べて1か月分の利息を多く支払うことになるので、金利負担の小さい少額融資が最適です。

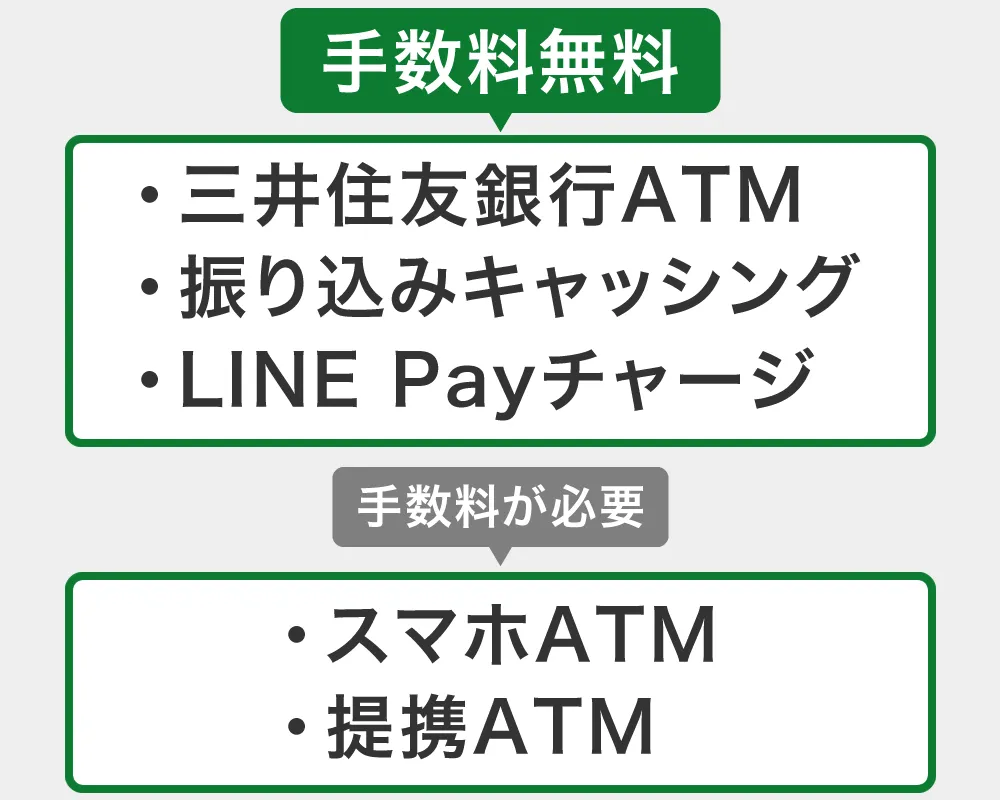

SMBCモビットは、三井住友銀行ATMを使うと手数料0円でお金を借りられます。

他社は提携ATMの利用手数料が110円~220円かかるため、借り入れと返済を5回ずつおこなうと利息以外に1,000円以上の出費が必要になることも。

繰り返し少額融資を受けたい人は、ATM手数料を気にせず借り入れできるSMBCモビットがおすすめです。

>> SMBCモビットの公式サイトを見る

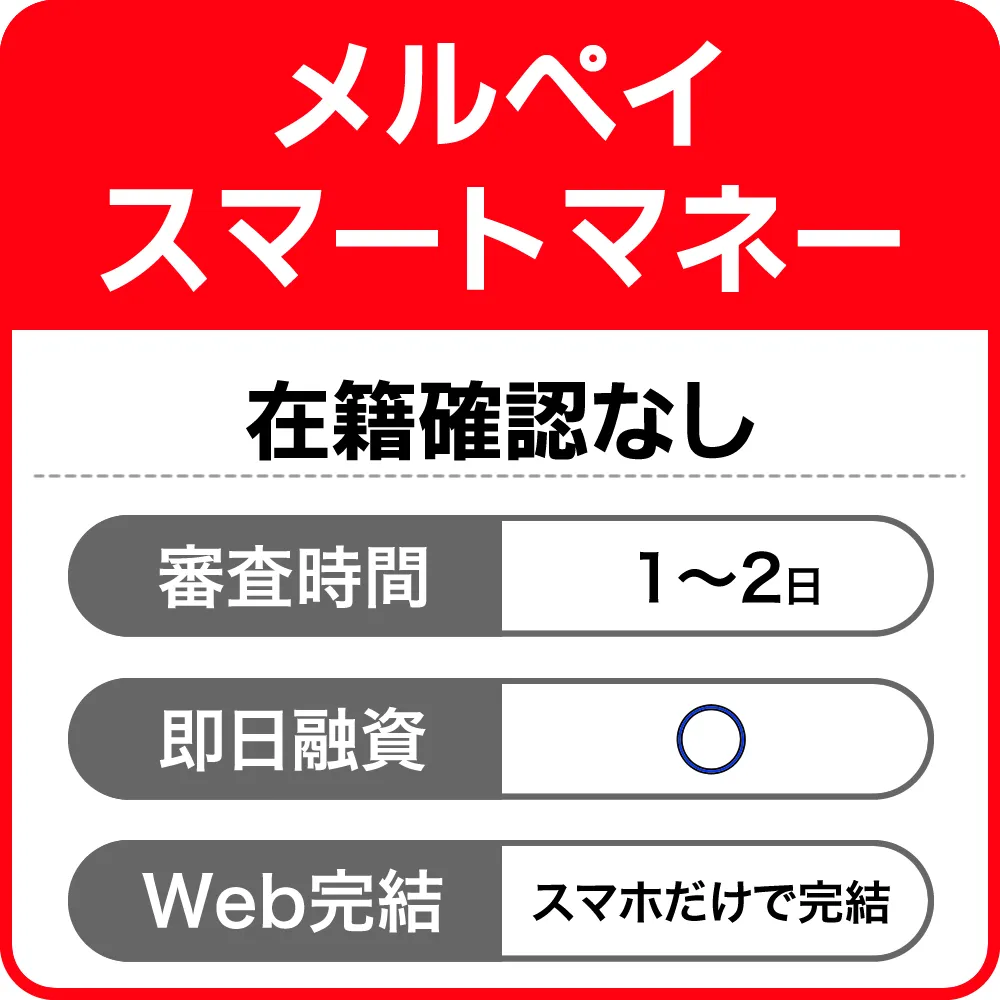

メルペイスマートマネーは無職でも申し込めるから在籍確認なしでキャッシングできる

| 金利 | 3.0%~15.0% |

| 限度額 | 1,000円〜20万円 |

| 審査時間 | 1~2日 |

| 貸付条件 | 20歳以上70歳以下 |

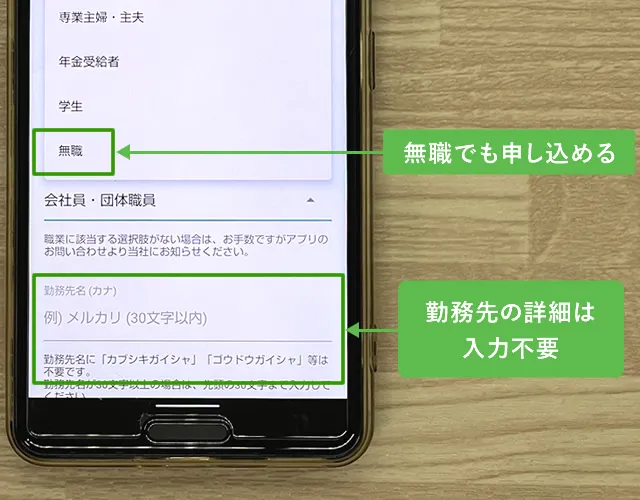

メルペイスマートマネーの審査は、メルカリの利用実績を重視しています。

そのため、メルカリでの取り引きは収入と判断され、売上があれば無職でも申し込み可能です。

実際の申込画面では、無職を選択できるほか勤務先の連絡先は入力不要なので、在籍確認をおこなわないことがわかります。

メルペイスマートマネーの契約はアプリで完結します。利用明細はアプリで確認するため、郵送物はありません。

金利と限度額は収入とメルカリの利用実績で判断されるため、メルカリでの取引数が少ない人は好条件で借りられないことも。

メルカリで得られた売上金やポイントは返済に使えるなど、メルカリユーザーを優遇したローンといえるでしょう。

とはいえ、お金に困ったときは品物を販売して返済に充てられるのは、他社のカードローンにはない利点です。

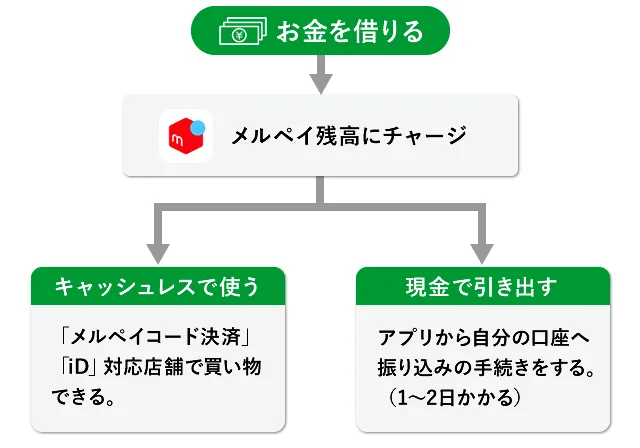

借りたお金はメルペイ残高へ入金されます。

現金を借りたいときはメルカリアプリから振込申請をおこなううち、1~2日後に銀行口座へ入金されます。

在籍確認なしカードローンをWeb完結で申し込めるネット銀行

実店舗のないネット銀行は、来店不要の優位性を最大化するためにアプリ完結でのカードローン契約に積極的です。

アプリを操作してお金を借りる方法のため、インターネットバンキングへの接続が不要になり、お金を借りるまでの時間が短くなります。

さらに、在籍確認なしなら勤務先に銀行から電話もかかってこないため、自分の会社にバレることもないでしょう。

ネット銀行はインターネットの発達とともに成長してきた分野ですが、運営しているのは大手銀行です。

アプリをインストールしたスマホを紛失しても、IDとパスワードが知られない限り情報は安全です。

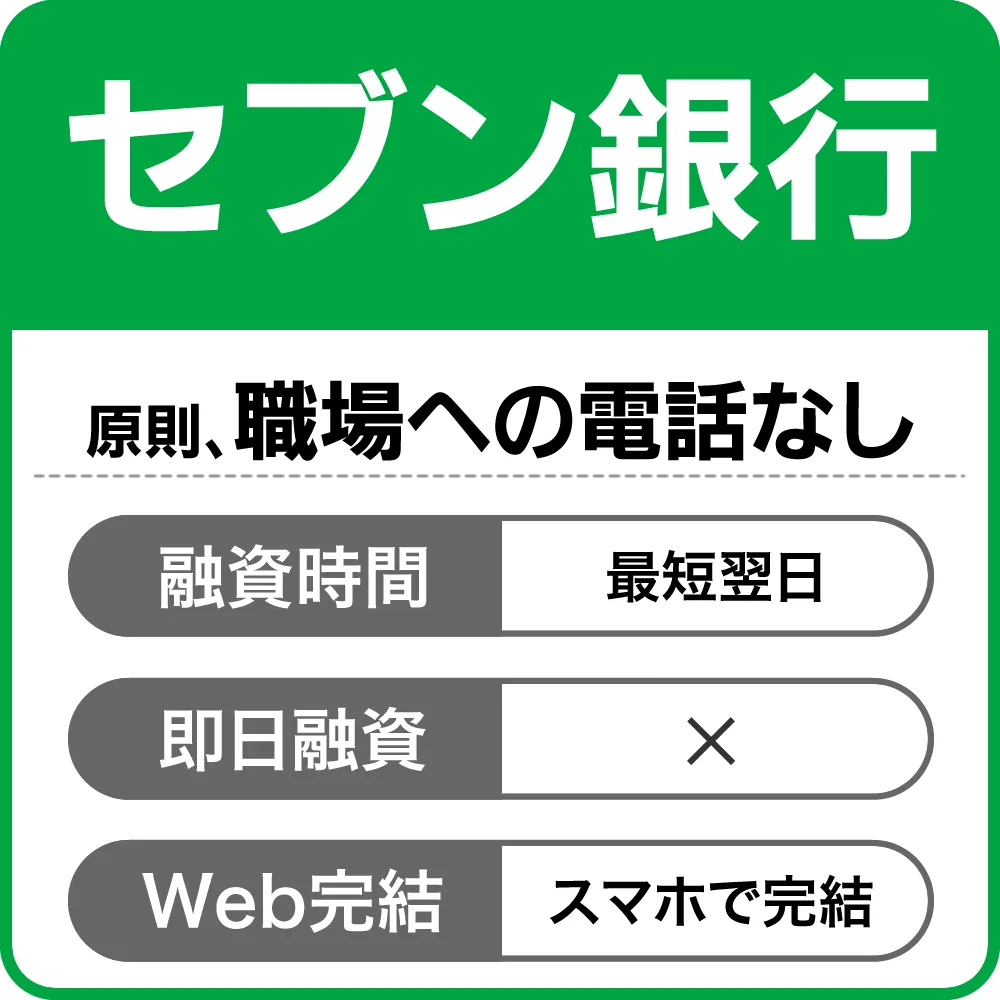

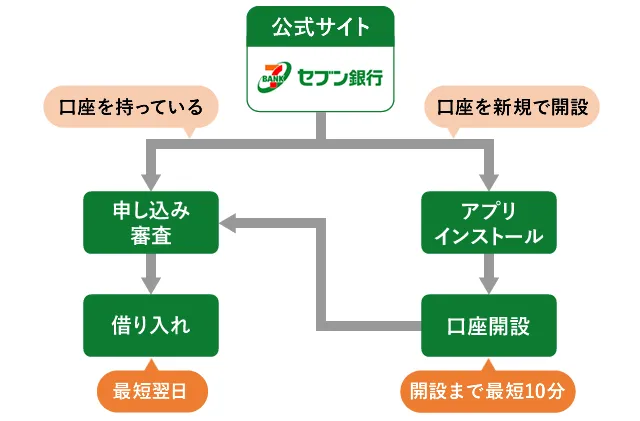

セブン銀行カードローンは原則職場への電話連絡なしでキャッシングできる

| 金利 | 年12.000%~15.000% |

| 限度額 | 10万円~300万円 |

| 審査時間 | 最短翌日~3営業日程度 |

| 貸付条件 | 満20歳以上70歳未満の人 |

>> セブン銀行公式サイトを見る

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 原則として勤務先への在籍確認の電話連絡なし |

| 郵送物 | 口座を同時開設するとカードが郵送される |

| Web完結 | Webで契約完了後はスマホATMでお金を借りられる |

| 審査結果 | メール |

借入と返済

| 借入方法 | セブン銀行ATM 口座振込 |

| 返済方法 | セブン銀行ATM 口座振込 |

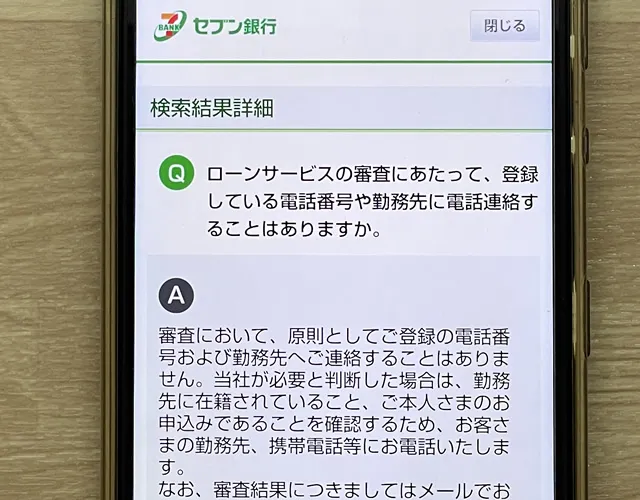

セブン銀行ローンサービスの審査では、原則として申込者の勤務先への電話連絡なしとしており、在籍の確認は書類でおこなわれます。

審査において、原則としてご登録の電話番号および勤務先へご連絡することはありません。

引用:セブン銀行よくある質問

審査結果はメールで通知されるため、セブン銀行カードローンの契約で電話を使うことはありません。

セブン銀行カードローンは専用アプリ「Myセブン銀行」から24時間申し込めます。

セブン銀行の口座を持っていない人は、申し込みの過程でセブン銀行の口座を開設することになります。

とはいえ、口座開設の所要時間は最短10分なので、口座がないからといって融資時間が大幅に遅くなることはありません。

すでにセブン銀行の口座を開設している人なら、アプリまたはWebから申し込み可能です。

セブン銀行カードローン申し込みの流れ

- 公式サイトを経由してスマホアプリの「Myセブン銀行」をインストール

- 本人確認書類と顔画像を撮影し、申し込みに必要な情報を入力

- 口座開設が完了する

- 「Myセブン銀行」のローンお申込みボタンから「お客さま情報」を入力

- 最短翌日に審査の結果がメールで通知される

- 契約完了して借入可能になる

セブン銀行のキャッシュカードが郵送されてきますが、ローン機能が一体となったカードなので家族にカードローンでお金を借りていることがバレにくいです。

カード到着前は「Myセブン銀行」アプリを使って、セブン銀行ATMから24時間カードレスでお金を借りられます。

また、セブン銀行ATMは商業施設や高速道路のサービスエリアにも設置されているため、外出先での急な出費に対応しやすいといえます。

借り入れや返済にかかる手数料は無料なので、近所にセブンイレブンがありネット銀行カードローンを希望する人におすすめです。

>> セブン銀行公式サイトを見る

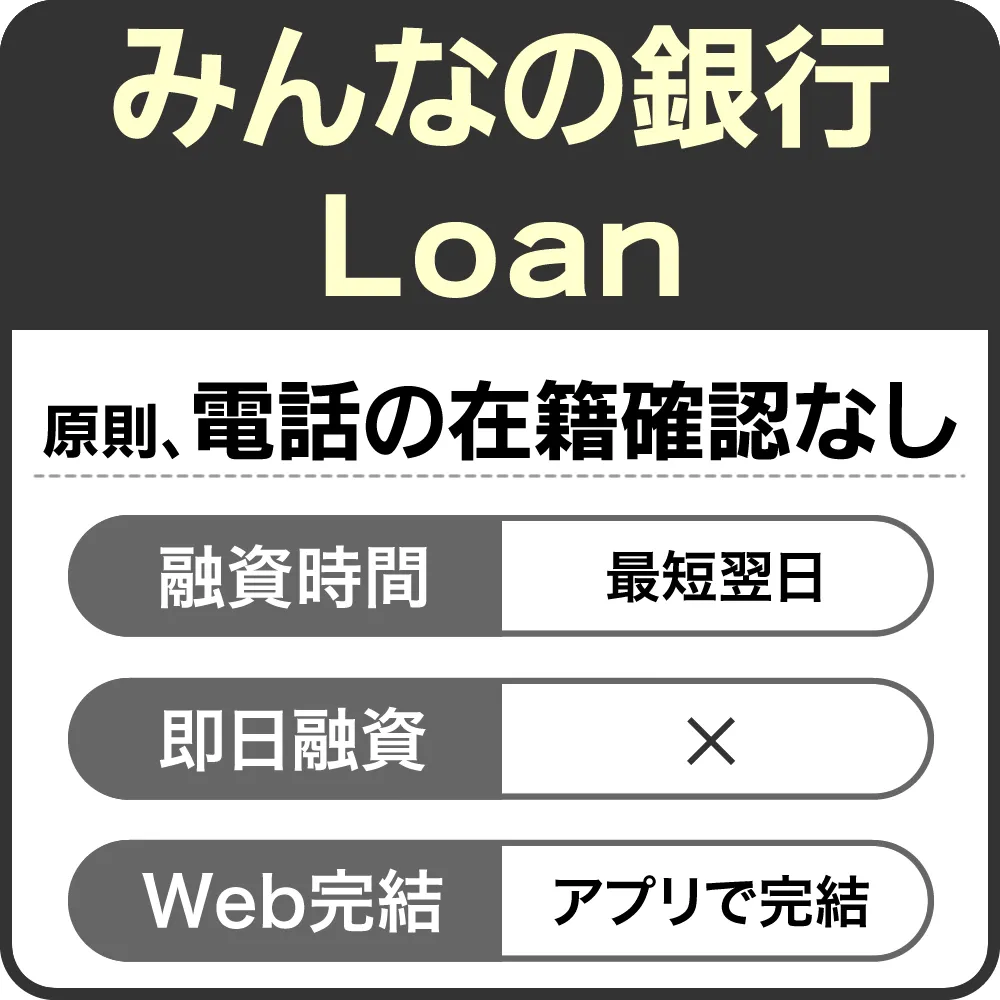

みんなの銀行Loan(ローン)は自分のスマホに連絡が来るから職場への在籍確認なし

| 金利 | 1.5%~14.5% |

| 限度額 | 10万円~1,000万円 |

| 審査時間 | 一次審査:最短2分 最終審査:数日 |

| 貸付条件 | 20歳以上69歳以下 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 在籍確認なし |

| 郵送物 | アプリに表示されるため郵送物なし |

| Web完結 | アプリで完結 |

| 審査結果 | アプリ通知 |

借入と返済

| 借入方法 | 口座振込 |

| 返済方法 | 口座振込 |

「みんなの銀行」はネット専門の銀行として2019年に設立された新しい銀行で、従来の金融機関とは違う営業コンセプトのため申し込み手順も少ない項目で完了します。

このことから、勤務先への在籍確認も省略されており不明点があれば携帯電話への連絡となります。

原則として、お電話をすることはございません。ただし、お届け内容が不明な場合など審査上当行が必要と判断したときは、お届けの携帯電話番号にお電話させていただきます。

引用元:みんなの銀行お客様サポート

みんなの銀行でお金を借りるには、普通預金口座の開設が必要です。

アプリをダウンロードして手続きすれば、即日で口座開設も可能。ただし本人確認はビデオ通話で本人確認をおこなうため、身だしなみを整えてから申し込むのがおすすめです。

みんなの銀行Loan(ローン)の一次審査に通過しても、最終的な審査結果は数日後になるため即日融資はできません。

借り入れと返済の方法は、アプリ画面でドラッグ&ドロップするだけです。

インターネットバンキングへの接続は不要。すべての操作をスマホのアプリ上でおこなうので、片手操作でもお金を借りられます。

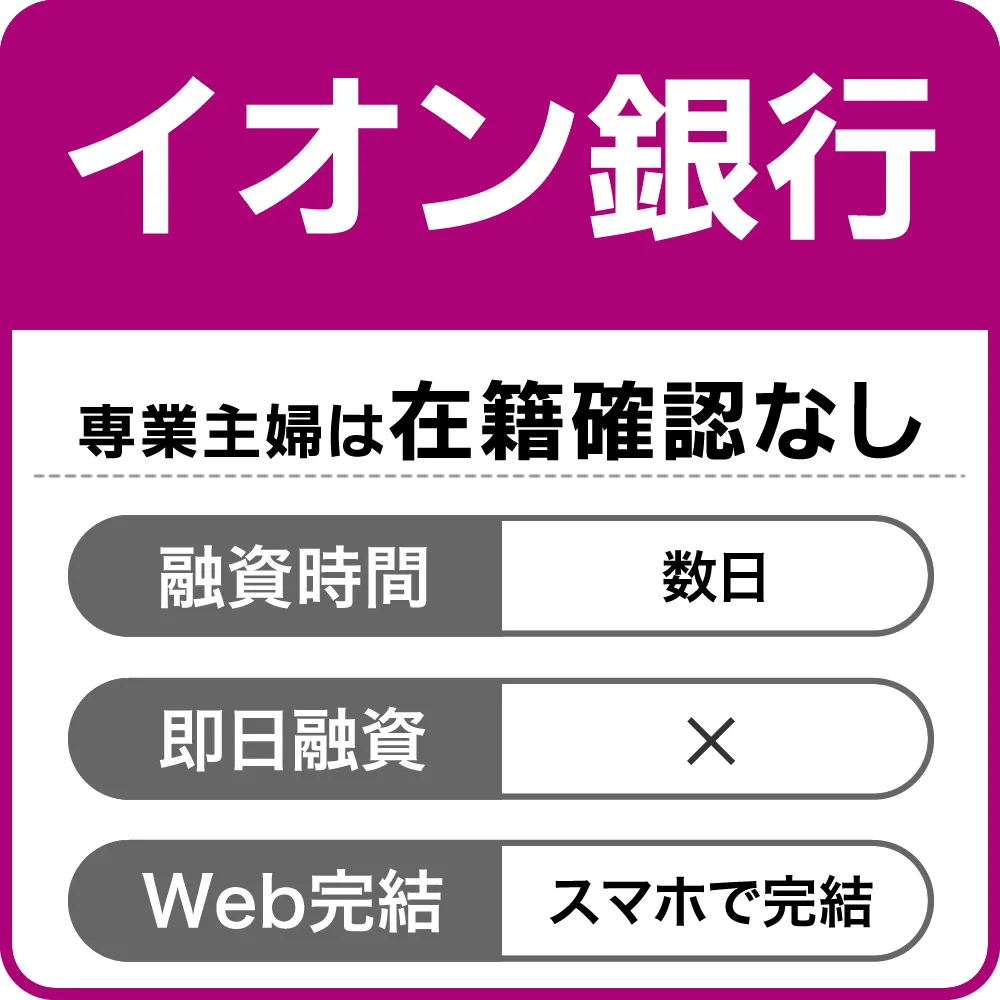

イオン銀行カードローンは専業主婦なら在籍確認なしでキャッシングできる

| 金利 | 年3.8%~13.8% |

| 限度額 | 10万円~800万円 |

| 審査時間 | - |

| 貸付条件 | 満20歳以上、満65歳未満 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 専業主婦は在籍確認なし |

| 郵送物 | 契約書類とカードが郵送される |

| Web完結 | Webでそのまま契約完了 |

| 審査結果 | メール |

借入と返済

| 借入方法 | 口座振込 ATM アプリ |

| 返済方法 | 口座振込 銀行引落 アプリ |

イオン銀行カードローンに専業主婦が申し込むと、勤務先の住所や電話番号を入力する欄が非表示になります。

専業主婦は勤務先がないため在籍確認はおこなわれず、本人確認のみでお金を借りられます。専業主婦が在籍確認なしになる詳しい理由はこちら。

ただし、申し込みには配偶者に継続的な収入があることが必要です。また、いくら配偶者の年収が高くても50万円までしか借りられません。

イオン銀行の審査は年中無休です。審査完了後5日程度でカードを受け取れます。

カードローンの申し込みにイオン銀行の口座は不要です。とはいえ、イオン銀行の口座を持っていると以下のようなメリットがあるので、融資を急がない人は口座開設もおすすめします。

- 最短翌日に振込融資(新規申込時の1回のみ)

- インターネットバンキング、イオン銀行アプリ「スマッとATM」で借り入れ、返済できる

- 残高不足時でも限度額の範囲内で自動融資

- 普通預金金利が最大年0.10%

イオン銀行ATMはイオングループの店舗に設置されているため、買い物のついでにお金を借りることができます。

専業主婦は在籍確認なしでカードローンを契約できる

専業主婦が在籍確認なしでキャッシングできる理由は下記のとおりです。

- 在籍を確かめる勤務先はない

- カードローンの契約者は専業主婦本人であり、契約について外部に漏らすことはない

- 配偶者の同意書を提出している

専業主婦への融資を認めているカードローンは、限度額が50万円であったり配偶者の収入証明の提出を求められたりします。

通常のカードローンに比べて申し込みの条件を厳しくし、在籍確認なしでも審査に通りやすくしています。

また、カードローンでお金を借りるのは、あくまでも専業主婦の本人です。配偶者には同意をもらうだけなので、配偶者の勤務先に在籍確認の電話はおこないません。

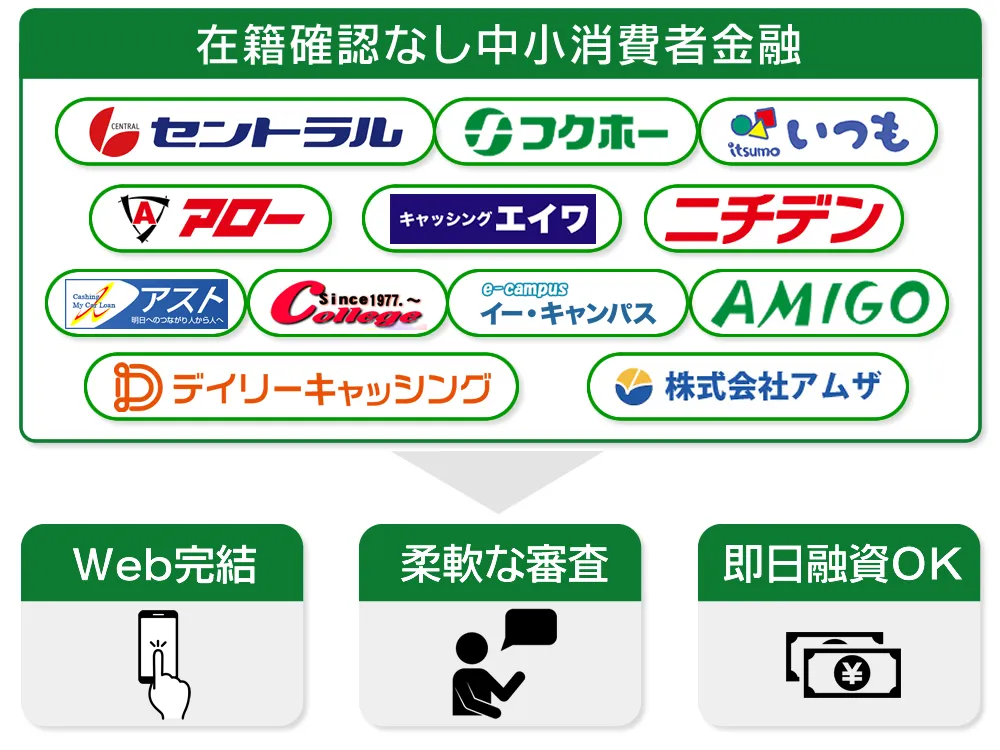

審査は甘い?在籍確認なしでキャッシングできる中小消費者金融

中小消費者金融なら在籍確認なしでキャッシングできて審査も甘いといわれるのは、対面与信によって柔軟な審査をおこなうからです。

地域密着の街金から発展した貸金業者のため、申込者の生活環境や経済状況に配慮することで大手消費者金融との差別化を図っています。

| 事業者 | 審査方法 | 特徴 |

|---|---|---|

| 大手消費者金融 | スコアリング | 審査が早い |

| 中小消費者金融 | 対面与信 | 柔軟な審査 |

| 銀行カードローン | 保証会社 | 審査は厳しい |

他社からの借り入れが多く、返済に困っている場合、キャッシングの審査に通るのが難しいといえます。

そのため、会社に借金癖があることを知られたくない人は、在籍確認なしでキャッシングできる中小消費者金融を検討するのも一つの方法です。

ただし、大手消費者金融のようにWeb完結の仕組みは整っていないため、来店や郵送で契約する中小消費者金融もあります。

中小消費者いつもは電話の在籍確認なしのフリーローン

| 金利 | 4.8%~18.0% |

| 限度額 | 1万円~500万円 |

| 審査時間 | 最短30分 |

| 貸付条件 | 20歳以上 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 3.0 電話による在籍確認なし |

| 郵送物 | 5.0 郵送物なし |

| Web完結 | 4.0 来店不要で契約できる |

| 審査結果 | 電話 |

借入と返済

| 借入方法 | 口座振込 |

| 返済方法 | 口座振込 |

中小消費者金融の「いつも」は、原則として電話の在籍確認をおこないません。

Webから24時間365日申し込めますが、審査の受付時間は平日9:30~18:00です。

「いつも」は中小消費者金融であっても、以下のような大手消費者金融と遜色ないサービスを実施しています。

- 最短30分で審査結果が分かる

- はじめての人は最大60日間利息0円

- 来店不要

- 郵送物なし

デメリットは、契約書類をセブンイレブンのマルチプリンタで受け取る必要があることです。即日融資を受けたいなら時間に余裕を持って「いつも」の営業開始と同時に申し込みましょう。

- 申し込み

- 審査

- 契約書類の提出

- 借り入れ

「いつも」は、一括で借り入れするフリーローンですが、契約時の限度額の範囲内で自由にお金を借りることができます。

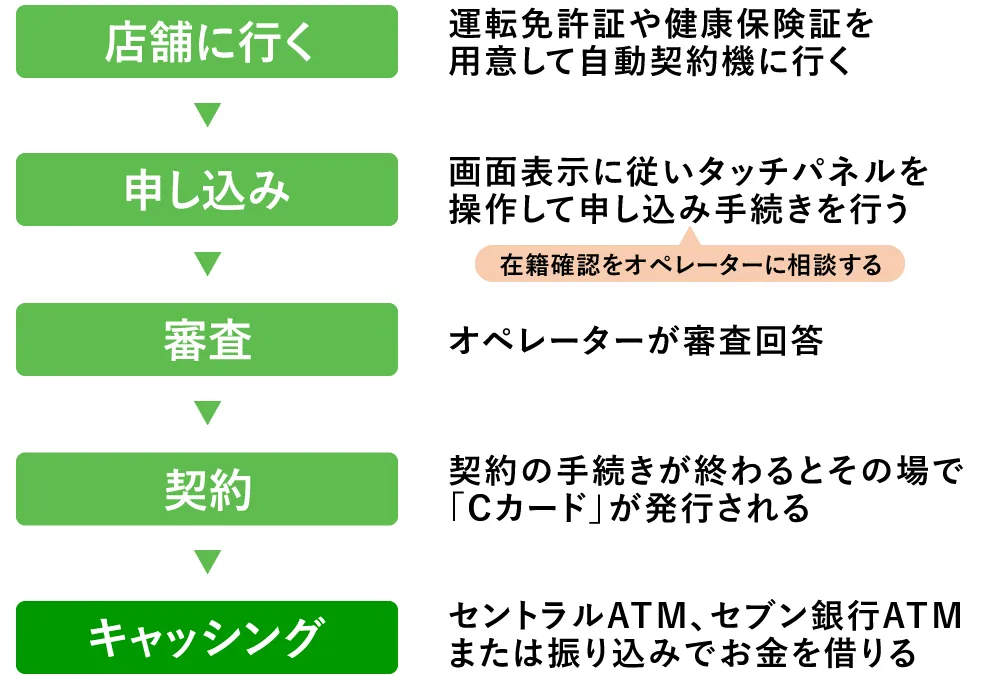

セントラルのカードローンは在籍確認なしで即日キャッシングする方法もある

| 金利 | 4.8%~18.0% |

| 限度額 | 1万円~300万円 |

| 審査時間 | 最短即日 |

| 貸付条件 | 満20歳以上 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 1.0 原則、在籍確認あり。職場へかかってくる電話の時間を相談できる |

| 郵送物 | 1.0 店舗契約を除きカードが郵送される |

| Web完結 | 4.0 Webまたはスマホから書類を提出 |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振込 |

セントラルの自動契約機(セントラルくん)は、審査に通れば在籍確認に関係なくその場でカードを発行してくれます。

キャッシングの申し込みに必要な本人確認書類として、運転免許証のほかに健康保険証も推奨されています。

健康保険証は、給与明細書や源泉徴収票と同じく収入を証明できる書類です。在籍確認なしを希望する人は、勤務先を証明できる書類として持参するようにしてください。

セントラルは大手消費者金融と同じような仕組みのカードローンを取り扱う中小消費者金融です。

専用のカードがあればセブン銀行ATMで24時間お金を借りられます。

中小消費者金融アローはアプリで申し込むと在籍確認なしでキャッシングできる

| 金利 | 15.00%~19.94% |

| 限度額 | 200万円 |

| 審査時間 | 最短45分 |

| 貸付条件 | 25歳~65歳の人 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 原則、在籍確認不要 |

| 郵送物 | 5.0 アプリ契約なら郵送物なし |

| Web完結 | 4.0 Webまたはスマホから書類を提出 |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | 口座振込 |

| 返済方法 | 口座振込 |

中小消費者金融「アロー」は、原則として勤務先へ電話連絡しないため、在籍確認なしでキャッシングできます。

ただし、健康保険の加入と勤続年数1年以上(11か月以上)を申込条件としていることから、保険証の提出によって勤務先の調査をおこなっているといえます。

スマホを利用している人は、アローの専用アプリから申し込みましょう。在籍確認なしに加えて郵送物もなしになり、職場や家族にバレることを防止できます。

「アロー」は返済日を毎月5日、10日、15日、20日、25日、月末から選べます。

遅延利率は貸付金利の上限と同じなので延滞しても金利が上乗せされることはありません。とはいえ、遅延なく返済したいなら返済日は給料日に近い日を選びましょう。

返済状況はアプリでも確認できます。

キャッシングのフタバは確認事項や間違いがなければ電話連絡なし

| 金利 | 1~10万円未満 14.959%~19.945% 10~50万円 14.959%~17.950% |

| 限度額 | 1万円~50万円 |

| 審査時間 | 最短即日 |

| 貸付条件 | 20歳以上73歳以下 |

中小消費者金融のフタバでは、本人の確認や申込内容で確認が必要にならない限り、勤務先に電話をかけることはありません。

勤務先の電話番号は入力必須ではないため、電話がかかってくる確率は低いといえるでしょう。

電話連絡が心配な人は、申込画面で希望の連絡先と時間帯を指定しましょう。

フタバでは、他社借入4社までの人が申込可能です。

複数の借り入れのある人が申し込めるからといって審査が甘いとはいえません。しかし、どこからもお金を借りられない人はフタバに相談してみるのもおすすめです。

即日融資を受けたいなら平日16時までに審査を完了させる必要があります。

1万円からの少額融資も可能ですが10万円を区切りに金利が変わるため、なるべく10万円以上を借り入れするようにしましょう。

中小消費者金融アムザは在籍確認なしのフリーローンを取り扱っている

| 金利 | 15.0%~20.0% |

| 限度額 | 5万円~100万円 |

| 審査時間 | 最短30分 |

| 貸付条件 | 20歳以上80歳まで |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 在籍確認なし |

| 郵送物 | 2.0 Web完結なら郵送物なし |

| Web完結 | 4.0 Webまたはスマホから書類を提出 |

| 審査結果 | メール |

借入と返済

| 借入方法 | 口座振込 |

| 返済方法 | 口座振込 |

福岡市に本社を構えるアムザは、福岡周辺エリアだけでなく全国対応で即日融資も可能な消費者金融です。

アムザの審査では健康保険証の確認のみとし、在籍確認の電話連絡はなしとなっています。

また、公式サイトには次のようにプライバシーに関しても記載されています。

当社では、申込者様に無断で、直接、ご自宅や勤務先等に在籍確認をおこなうことはありません。ご安心して申込いただけます。

引用:アムザ公式サイト

このことから、アムザでは健康保険証の確認で勤務先などを確認しており、仮に在籍確認の電話でも申込者に事前に知らせ、了解を得たうえで連絡することがわかります。

アムザはネット申し込みにも対応しており、最短30分で審査回答が得られるため最短即日融資も可能。ネット申し込みなら郵送物もないため家族バレも防げます。

在籍確認等なしと公式サイトで明言しているアムザなら、会社への電話連絡はなしになるでしょう。

アムザにはレディースローンもあるので、在籍確認なしでお金を借りる方法を探していた女性にもおすすめです。

中小消費者金融アストのキャッシングは電話以外の在籍確認に応じてくれる

| 金利 | 14.9285%~17.9215% |

| 限度額 | 5万円~100万円(5万円単位) |

| 審査時間 | 最短30分 |

| 貸付条件 | 満18歳以上 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 電話以外の方法を相談できる |

| 郵送物 | なし |

| Web完結 | 来店が必要 |

| 審査結果 | 電話 |

借入と返済

| 借入方法 | 来店で手渡し |

| 返済方法 | 口座振込 来店 |

アストは、勤務先への電話なしで契約したい人向けに、最適な在籍確認の方法を提案してくれます。

在籍確認はお電話以外の方法もございますので、どうしてもお勤め先に電話をされては困るという方は、お申し込みの際にお申し出ください

引用:アスト よくあるご質問

承諾なく郵送物を送ることもないため、バレずにキャシングしやすいでしょう。

16:00までに申し込みを済ませ、18:00までに書類を店舗へ持参すれば即日融資も可能。

Web申し込みは24時間受け付けていますが、融資を受けられるのは営業エリア内の人に限られています。

アストの営業エリア

愛媛、香川、高知、岡山、福岡(福岡市以南)、佐賀、熊本、大分、宮崎、鹿児島(霧島市、大隅地方)、沖縄本島

アストは11店舗運営しており、審査時間と金利は大手消費者金融と同等です。

中小消費者金融からの融資を考えていて店舗が近くにある人には最適な貸金業者と言えます。

ニチデンのフリーローンはメールでの在籍確認に対応しているから電話連絡なし

| 金利 | 7.3%~17.52% |

| 限度額 | 50万円 |

| 審査時間 | 最短10分 |

| 貸付条件 | 満20歳以上 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 勤務先電話番号の申告不要 |

| 郵送物 | 5.0 原則なし |

| Web完結 | 4.0 来店不要 |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | 口座振込 |

| 返済方法 | 口座振込 来店 |

ニチデンからの連絡は、電話ではなくメールに変更してもらうことが可能です。

そのため、キャッシングの申し込み時に勤務先の電話番号は入力不要です。

勤務先名と勤続年数は必須項目なので返済能力は調査されますが、在籍確認の電話連絡は回避しやすいといえるでしょう。

ニチデンのキャッシングは、指定した場所でお金を受け取れる訪問貸付にも対応しています。

審査は最短10分です。午後2時までに受け付けされれば即日にお金を借りることができます。

ニチデンの営業エリア

大阪・奈良 ・和歌山・滋賀・三重・京都・兵庫

デイリーキャッシングは勤務先の電話番号なしで申し込める

| 金利 | 8.5%~18.0% |

| 限度額 | 1万円~300万円 |

| 審査時間 | 最短30分 |

| 貸付条件 | 満20歳以上 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 5.0 公式サイトに記載なし |

| 郵送物 | 1.0 公式サイトに記載なし |

| Web完結 | 4.0 来店不要で契約できる |

| 審査結果 | 電話またはメール |

借入と返済

| 借入方法 | 店頭 口座振込 |

| 返済方法 | 口座振込 |

デイリーキャッシングの申込時に入力する勤務先情報は、社名と雇用形態のみ必須となっており、会社の電話番号は任意です。

そのため、勤務先の電話番号が不明でも、収入を証明できる書類で審査がおこなわれます。

デイリーキャッシングは最短30分で審査が完了し、結果は電話もしくはメールで通知されます。

電話で連絡を受ける場合の希望時間を「午前」「午後」「最短」から選べるため、なるべく早くお金を借りたい人は「最短」を選択してください。

営業時間は平日9:00~18:00です。

返済方法は、デイリーキャッシングの口座に振り込む方式です。

返済日は申込者と相談して決まるため、返済資金を確保しやすい日にちを選びましょう。

カレッジはコンビニATMで借り入れできる在籍確認なしの学生向けカードローン

| 金利 | 17.0% |

| 限度額 | 1,000円~50万円 |

| 審査時間 | 最短即日 |

| 貸付条件 | 高卒以上の大学生、短大生、予備校生、専門学校生 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 5.0 自宅や勤務先への電話連絡なし |

| 郵送物 | 1.0 カレッジカードが郵送される |

| Web完結 | 4.0 来店不要で契約できる |

| 審査結果 | 電話 |

借入と返済

| 借入方法 | セブン銀行ATM 口座振込 |

| 返済方法 | セブン銀行ATM 口座振込 |

「カレッジ」の学生ローンは、限度額内で何度でもお金を借りられるカードローン方式を採用しています。

まとまった金額を借り入れする方法のフリーローンと違い、限度額の範囲内で借り入れと返済をくり返せるため、利息の節約や無駄づかいの防止にも最適です。

「カレッジ」の専用カードを受け取れば、セブン銀行ATMでキャッシングが可能に。店舗が営業していれば深夜でもATMでお金を借りられます。

「カレッジ」は在籍確認をおこないません。実家にも「カレッジ」からは電話連絡しないため、家族やアルバイト先にバレることはないでしょう。

当社は身元確認等で、ご実家・バイト先などに連絡は致しておりません。

安心してお申し込みくださいませ。

引用:「カレッジ」 ご質問FAQ・ご融資について

「カレッジ」の申し込みは、学生証、運転免許証か健康保険証、キャッシュカード、公共料金の領収書などを提出します。

学生証を紛失している人は、一時的に運転免許証でも代用できます。

学生ローンのアミーゴは午前中に電話すれば在籍確認なしで即日キャッシング

| 金利 | 14.40%~16.80% |

| 限度額 | 3万円~50万円 |

| 審査時間 | 最短即日 |

| 貸付条件 | 34歳までの安定収入のある学生(高校生を除く) |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 5.0 アルバイト先へ在籍確認なし |

| 郵送物 | 5.0 郵送物なし |

| Web完結 | 4.0 スマホですべて手続きできる |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | 口座振込 |

| 返済方法 | 口座振込 |

学生ローン「アミーゴ」は、平日の午前中にフリーダイヤルから申し込めば即日融資を受けられます。

「アミーゴ」は原則として電話連絡をおこないません。在籍確認なしなのでアルバイト先へバレずにキャッシングできます。

原則としてご連絡することはありません。

審査のうえでご連絡が必要な場合は、ご本人様の了承を得てからになります。

引用:アミーゴ よくある質問

Web申し込みは24時間受け付けているので、お金を借りたいタイミングによって申込方法を変えましょう。

審査に通過して融資が決定すれば、最短10分で入金してくれます。

申し込みに必要な書類は学生証、運転免許証、健康保険証、銀行のキャッシュカードなどです。

10万円以下の融資なら月々の返済は最低2,550円で済むため、お金がないときでも支払いに生活を圧迫されることは少ないといえます。

イー・キャンパスは18歳から在籍確認なしでキャッシングできる学生ローン

| 金利 | 14.5%~16.5% |

| 限度額 | 学生時50万円以内・社会人80万円以内 |

| 審査時間 | 最短30分 |

| 貸付条件 | 18歳以上 |

在籍確認・郵送物・手続きの連絡

| 在籍確認なし | 在籍確認なし |

| 郵送物 | 郵送物なし |

| Web完結 | Webで契約できる |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | 口座振込 |

| 返済方法 | 口座振込 来店 |

学生ローンのイー・キャンパスは、新たに18歳と19歳の人への融資を開始しました。

直近2か月の給料を証明できれば申し込めるので、アルバイトの期間が短期間でもお金を借りられます。

アルバイト先への在籍確認はおこなわないため、不慣れな勤務先に借り入れがバレてしまい肩身が狭くなることもないでしょう。

ご契約時に当社からご両親やアルバイト先などへご連絡することは一切ございませんので安心して申込下さい。

ご連絡が必要な場合は、お客様の了承を得てからとなります。

引用:イー・キャンパス よくある質問

また同居人がいらっしゃる場合、契約書類などを郵送する際には社名を伏せて郵送させていただくことも可能です。

また、ルームシェアしている学生にとって、同居している人にカードローン関連の郵送物が見られてしまうのは避けたいもの。

イー・キャンパスは、郵送物の宛名に社名を記載せずに送付してくれるので友だちにもバレません。

金利の16.5%は学生ローンのなかでも低金利です。初めての人なら30日間金利は0円なので、利息の支払いをなるべく減らしたい人にもおすすめです。

エイワのキャッシングは自分で勤務先に電話をかけるのでバレにくい

| 金利 | 10万円未満:19.9436% 10万円以上:17.9507% |

| 限度額 | 1万円~50万円 |

| 審査時間 | 数日 |

| 貸付条件 | 満20歳以上79歳以下 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 自分で電話をかける |

| 郵送物 | 店舗で受け取り |

| Web完結 | 来店契約のみ |

| 審査結果 | 対面 |

借入と返済

| 借入方法 | 来店 |

| 返済方法 | 口座振込 来店 |

エイワの在籍確認はほかの消費者金融とは異なり、来店時に自分で勤務先に電話をかける方法です。

そのため、融資を申し込めるのは近隣に店舗がある人に限られています。

エイワの担当者は電話の内容やふるまいなどから確認作業をします。

自分で電話をかけられるので不自然さを最小限にとどめられ、職場にバレにくいというメリットがありますが、在籍確認を見られながら電話するのは緊張するかもしれません。

それでも勤務先への電話連絡をなしにしたい人は、エイワに相談してみるのも良いでしょう。

フクホーのフリーローンは申し込み時の在籍確認なし

| 金利 | 7.30%~18.00% |

| 限度額 | 5万円~200万円 |

| 審査時間 | 最短30分 |

| 貸付条件 | 20歳~65歳 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 最終審査の段階で在籍確認をおこなう |

| 郵送物 | 契約手続き用の書類が郵送される(コンビニ契約なら郵送なし) |

| Web完結 | コンビニ契約なら郵送なし |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | 口座振込 来店 |

| 返済方法 | 口座振込 |

中小消費者金融のフクホーでは、申し込み時に勤務先への電話はありませんが、審査に通ると在籍確認をおこないます。

お金を借りられると決まってからの在籍確認なので不用意な電話を避けられるでしょう。

フクホーはインターネットから申し込むと、30分程度で仮審査の結果がわかります。

ただし、審査に通ったあとは契約書類を郵送でやり取りするため来店契約以外の即日融資は不向き。

急いでいる人は、コンビニのマルチコピー機で契約書を印刷すると時間を節約できます。

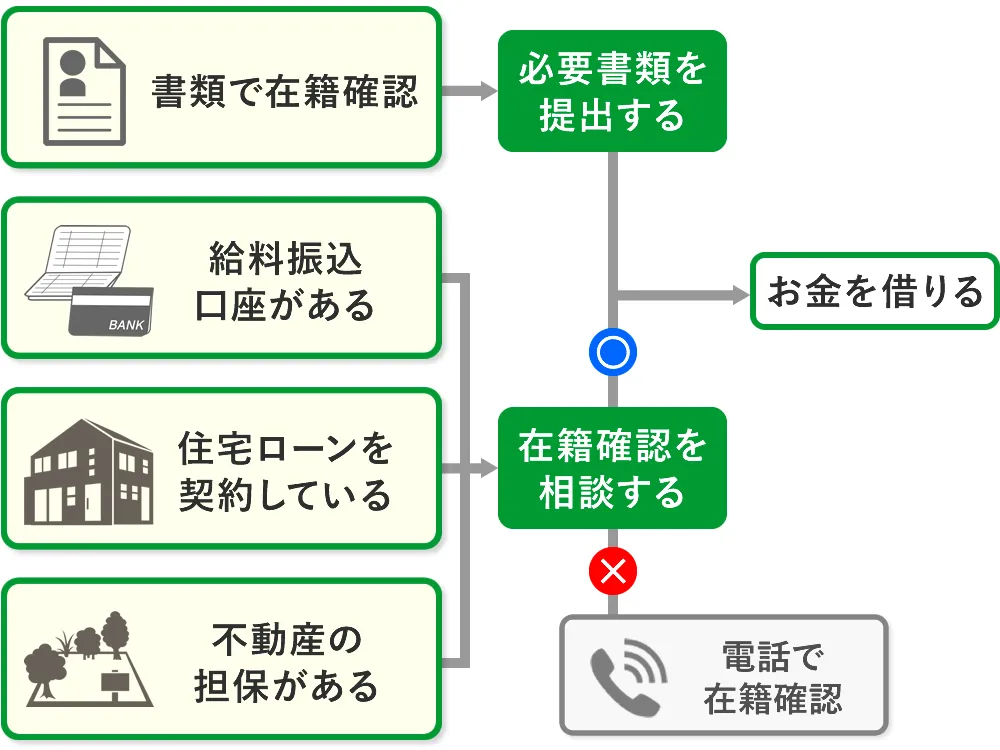

在籍確認なしの銀行カードローンは書類で勤務先を調査する

銀行カードローンは、貸金業法のような返済能力の確認を義務付けられていないため、銀行によっては勤務先へ在籍確認の電話連絡なしになるカードローンもあります。

また、銀行が提携している保証会社の方針によって在籍確認の方法は異なります。

実際に銀行で話しを聞くと「在籍確認は保証会社の大手消費者金融に委託しているから、電話なしでカードローンを契約できるかは分からない」という回答もありました。

一部の銀行カードローンは、住宅ローンを組んでいたり給与振込口座に指定していたりすると、給与所得と同等の担保を銀行が確保できる状況になるため、在籍確認なしでカードローンに申し込めます。

- 健康保険証で勤務先を確認する銀行カードローン

- 電話以外の在籍確認に応じてくれる

- 給与振込の口座に指定してある銀行のカードローン

- 住宅ローンを組んでいる銀行のカードローン

- 不動産などの担保がある

どうしても在籍確認なしでお金を借りたい人は、消費者金融の電話連絡なしカードローンを申し込んでください。

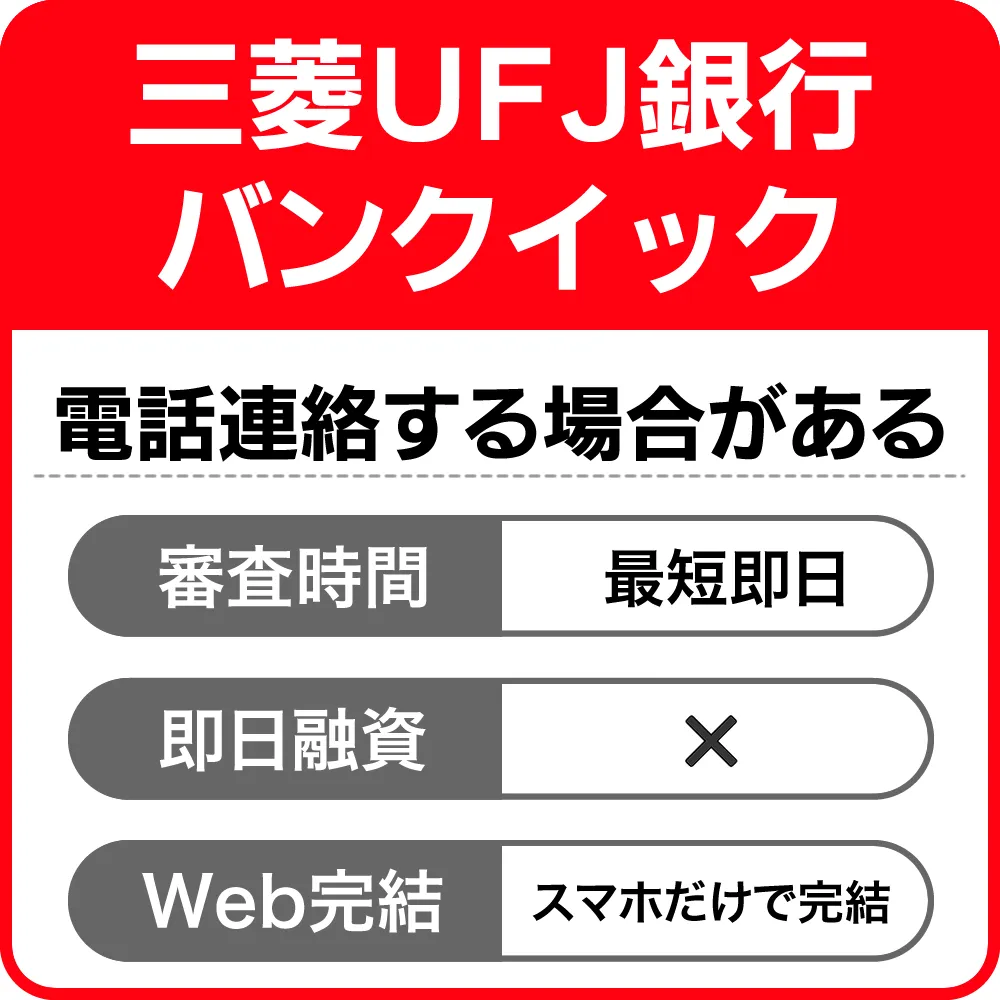

バンクイックは状況次第で電話連絡なしになる銀行カードローン

| 金利 | 年1.8%~年14.6% |

| 限度額 | 10万円~500万円 |

| 審査時間 | 最短即日 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 2.0 勤務先に電話がかかってくる場合がある |

| 郵送物 | 2.0 テレビ窓口で受け取ればカードや書類の郵送なし |

| Web完結 | 4.0 会員ページから振込融資の手続きも可能 |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振込 口座振替 |

貸付条件

- 満20歳以上65歳未満の人

>> バンクイック公式サイトを見る

三菱UFJ銀行が取り扱っているカードローン「バンクイック」は、電話で在籍確認をしており公式サイトにも記載されています。

勤務先の確認や、申込内容に間違いがないかなどを確認するために、ご自宅および勤務先へ連絡する場合があります。

引用:バンクイック よくあるご質問

ただし、上記の内容を見ると「連絡する場合があります」と記載されていることから、在籍確認が困難なことを説明すれば電話連絡なしにしてくれる可能性があります。

勤務先への在籍確認をおこなわないでほしい人は「バンクイック」に申し込んだ後すぐにコールセンターに電話をかけて、職場への電話連絡について相談してみましょう。

なお「バンクイック」の審査で在籍確認のために勤務先へ電話をかけてくるときは、担当者の個人名でなく社名でかけてくることが一般的です。

個人名での電話を希望するときは、コールセンターに電話をかけて相談してください。

しかし、三菱UFJ銀行ではカードローン以外にも預金業務などの金融商品も扱っているため、電話があったからといってカードローンの審査だとは気づかれにくいといえます。

>> バンクイック公式サイトを見る

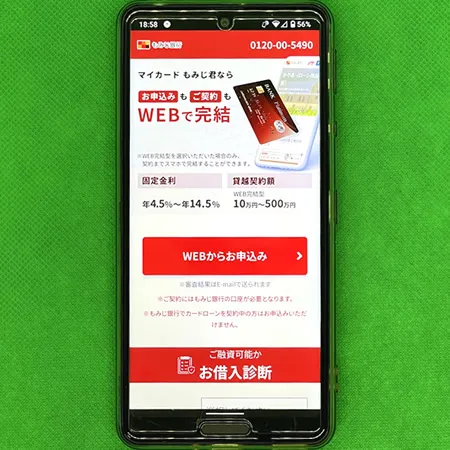

もみじ銀行のカードローンは健康保険証で勤務先を調査するため電話の在籍確認なし

| 金利 | 年4.5%~14.5% |

| 限度額 | 10万円~500万円 |

| 審査時間 | 4~5日程度 |

| 貸付条件 | 満20歳以上65歳以下の人(学生は不可) 限度額110万円以上は勤務年数が1年以上必要 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 5.0 健康保険証で在籍確認する |

| 郵送物 | 1.0 カードや書類が郵送される |

| Web完結 | 4.0 来店不要。口座がない人はアプリで開設できる |

| 審査結果 | メール |

借入と返済

| 借入方法 | ATM |

| 返済方法 | ATM 口座振込 口座振替 インターネット アプリ |

もみじ銀行では「マイカード もみじ君」というカードローンを取り扱っており、健康保険証などで在籍確認を済ませられるので電話の連絡はなしとしています。

お勤め先の確認は健康保険証等でおこないます。

ただし、確認できない場合はお客さまご了承のもと、お電話させていただきます。

引用:もみじ銀行 よくあるご質問

勤務先への在籍確認をおこなわず最初から健康保険証等で確認するため、コールセンターに電話をかけて事情を説明する必要はありません。

書類の調査で在籍を確認できず電話連絡となる場合も、事前に連絡があり了承を得たうえで職場への電話という流れになるため、急に電話がかかってくるという心配はありません。

在籍確認について魅力的な対応となっていますが「マイカードもみじ君」に申し込めるのは、もみじ銀行の営業エリア内に住んでいるか勤務先の所在地がある人のみです。

申し込める人は限定されてしまいますが、そのエリア内で会社への在籍確認をなしにしたい人は選択肢のひとつとなるでしょう。

山口ファイナンシャルグループの子会社であるもみじ銀行は、広島県を主な営業エリアとしている第二地方銀行です。

グループ会社である山口銀行のカードローン「マイカードやまぐち君」も、在籍確認は健康保険証などでおこなうため電話連絡はありません。

佐賀銀行カードローンは保証会社が必要と判断しなければ在籍確認なし

| 金利 | 2.0%~14.6% |

| 限度額 | 10万円~800万円 |

| 審査時間 | 最短3営業日 |

| 貸付条件 | 満20歳以上70歳未満の人 1か月以上勤務している |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 2.0 電話がかかってくる可能性がある |

| 郵送物 | 1.0 カードが簡易書留で郵送される |

| Web完結 | 4.0 来店不要。カードが届いたらATMでお金を借りられる |

| 審査結果 | 電話 |

借入と返済

| 借入方法 | ATM アプリ |

| 返済方法 | ATM 口座振替 |

佐賀銀行カードローンの在籍確認は、保証会社が必要と判断した場合に勤務先へ電話連絡があります。

保証会社が必要と判断した場合に、ご在籍·ご在職の確認のためご勤務先へお電話させていただきます。なお、この場合は個人名でおかけいたします。

引用:佐賀銀行 よくあるご質問

この文面から、佐賀銀行カードローンの在籍確認は原則として提出書類でおこなわれ、原則として電話連絡はありません。

提出する書類は、収入証明と選択した返済方式によって指定された書類です。

返済指定口座方式

下記の本人確認資料(現在の住居の記載のあるもの)の写しを1点

- 運転免許証

- 健康保険証

- パスポート

- 個人番号カード

- 住民基本台帳カード(顔写真付のもの)

- 在留カードもしくは特別永住者証明書

ATM返済方式

下記の本人確認資料(現在の住居の記載のあるもの)の写しを2点、または下記の写し1点および住民票、印鑑証明書、納税証明書等の公的証明書(写)または住所氏名の記載がある公共料金領収書の写し

- 運転免許証

- 健康保険証

- パスポート

- 個人番号カード

- 住民基本台帳カード(顔写真付のもの)

- 在留カードもしくは特別永住者証明書

収入を証明するもの

- 給与明細書

- 源泉徴収票

- 税額通知書

- 納税証明書

- 所得証明書

- 確定申告書(税務署の受領印があるもの)

佐賀銀行カードローンは、コンビニエンスストアのセブン銀行ATM、ローソン銀行ATM、E-netATMから、7:00~23:00に借入可能です。

九州ATMネットワークの提携銀行なら、平日8:45~18:00は手数料無料で現金を引き出せます。

滋賀銀行カードローンサットキャッシュは健康保険証での在籍確認が前提

| 金利 | 2.0%~14.6% |

| 限度額 | 10万円~800万円 |

| 審査時間 | - |

| 貸付条件 | 満20歳以上で満65歳以下 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 2.0 審査で必要と判断された場合のみ在籍確認がある |

| 郵送物 | 1.0 カードが郵送される |

| Web完結 | 4.0 来店不要で契約完了 |

| 審査結果 | 電話 |

借入と返済

| 借入方法 | ATM 口座振替 |

| 返済方法 | ATM 口座振替 |

滋賀銀行のカードローン「しがぎんカードローンサットキャッシュ」は、審査で必要と判断したとき以外は会社への電話連絡はありません。

審査の際に必要と判断した場合のみ、在籍確認をさせていただきます。

引用:滋賀銀行 よくあるご質問

滋賀銀行のカードローンも、佐賀銀行と同様にまずは提出書類による在籍確認とし、原則として電話による会社への在籍確認はおこないません。

滋賀銀行のカードローンの必要書類は、運転免許証などの写真付き証明書と健康保険証、預金口座ですが、申し込み方法によって提出する書類は変わります。

たとえばスマホ契約で提出する書類は健康保険証のみですが、窓口での申し込みはすべての書類を提出します。

これらの書類で在籍確認がとれれば、勤務先への電話連絡はなしになる可能性があります。

九州地方で電話連絡なしのカードローンは北九州銀行のきたきゅう君

| 金利 | 4.5%~14.5% |

| 限度額 | 10万円~500万円 |

| 審査時間 | 最短翌営業日 |

| 貸付条件 | 満20歳以上65歳以下の人(学生は不可) |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 5.0 健康保険証で在籍確認する |

| 郵送物 | 1.0 カードや書類が郵送される |

| Web完結 | 4.0 来店不要。口座がない人はアプリで開設できる |

| 審査結果 | メール |

借入と返済

| 借入方法 | ATM |

| 返済方法 | ATM 口座振込 口座振替 インターネット アプリ |

北九州銀行はもみじ銀行と同じ山口フィナンシャルグループに属する地方銀行です。

もみじ銀行と同様に、北九州銀行のカードローンは申し込みに関する連絡を携帯電話または自宅へ電話連絡するとしています。

このことから勤務先への電話連絡はなしとなり、提出した書類によって在籍確認をおこないます。

日本で最も新しい地方銀行であることから集客に力を入れており、カードローンの契約も積極的におこなっています。

山口FGは地盤の山口県について成長余地が限られると判断、新たな看板で周辺を含め人口100万人を超える北九州市を本格開拓する。

引用元:日本経済新聞

北九州銀行のきたきゅう君はインターネットで24時間申し込めます。北九州銀行の口座をお持ちでない人はアプリで口座を開設してから申し込んでください。

三井住友銀行カードローンは在籍確認をカードローンプラザに相談できる

| 金利 | 年1.5%~14.5% |

| 限度額 | 10万円~800万円 |

| 審査時間 | 最短翌営業日 |

| 貸付条件 | 満20歳以上満69歳以下 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 3.0 在籍確認の方法を相談できる |

| 郵送物 | 1.0 郵送なしのカードレス契約を選べる |

| Web完結 | 4.0 来店不要で契約可能 |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 口座振替 |

| 返済方法 | ATM 口座振込 口座振替 |

三井住友銀行カードローンは、原則として在籍確認をおこないます。

しかし、契約時の在籍確認についてカードローンプラザで相談に乗ってくれることを公式サイトで明言しています。

勤務先へのお電話に不安がおありの場合は、カードローンプラザにお問い合わせください。

引用元:勤務先へ確認連絡は来ますか?

夕方以降の申し込みにも対応しており営業時間は12/31~1/3を除き9:00~21:00です。勤務先の営業時間を過ぎているなどの理由で在籍確認なしにしてほしいときに相談しやすいでしょう。

ローン契約機の営業時間も9:00~18:00(12/31~1/3を除く)なので、当日中に手続きだけ済ませたい人にも最適です。

※店舗によって受付時間が異なります。公式サイトの店舗・ATM案内で確認してください。

三井住友銀行カードローンは、Web完結申し込みでもカードと契約書が郵送されます。

電話なし郵送物なしにしたい人は契約書をその場で発行してくれるローン契約機で申し込んでください(カードは後日取りに行きます)。

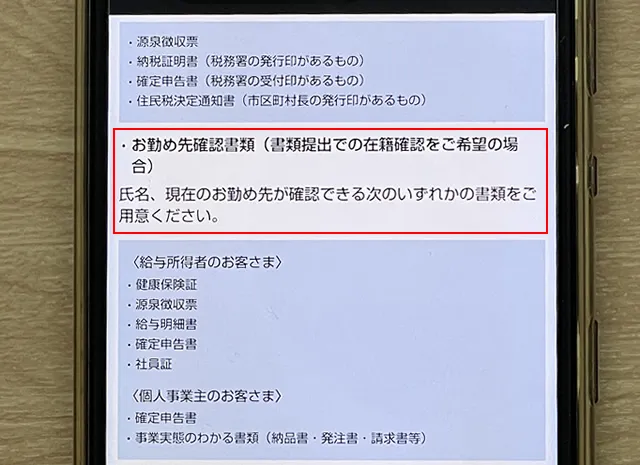

横浜銀行カードローンは書類での在籍確認に変更できる

| 金利 | 年1.5%~14.6% |

| 限度額 | 1,000万円 |

| 審査時間 | 最短即日 |

| 貸付条件 | 満20歳以上69歳以下 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 3.0 書類提出での在籍確認を希望できる |

| 郵送物 | 1.0 ローンカードが郵送される |

| Web完結 | 4.0 Webまたはスマホから書類を提出し契約まで完了する |

| 審査結果 | 電話 |

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振込 口座振替 インターネット |

横浜銀行のカードローンは、勤務先を証明できる以下の書類を提出すれば、電話による在籍確認をおこないません。

- 健康保険証

- 源泉徴収票

- 給与明細書

- 確定申告書

- 社員証

勤務先を確認できる書類は、申し込み後に届く書類提出の案内メールに従って、本人確認書類と一緒に提出します。

書類のアップロードで添付を忘れると電話による在籍確認がおこなわれるので、提出の作業は確実におこなってください。

在籍確認の書類や方法が不安な人は「横浜銀行カードローン受付センター」に問い合わせしてみましょう。

TEL:0120-458-014

受付時間:銀行窓口営業日の9:00~19:00

関東地方でカードローンの在籍確認を書類でおこなうことを公表している銀行はほとんどありません。

申し込みできる人の居住地は限られますが、電話の在籍確認なしでどうしても銀行からお金を借りたい人に最適です。

横浜銀行カードローンに申し込める人

- 神奈川県内全地域

- 東京都内全地域

- 群馬県内の以下の市

- 前橋市、高崎市、桐生市

審査結果は、最短で申し込み当日に分かります。契約手続きの時間によっては当日の融資も可能です。

契約後、ローンカードが自宅に簡易書留郵便にて郵送されます。

会社にバレることはなくても、家族には知られてしまう場合があります。

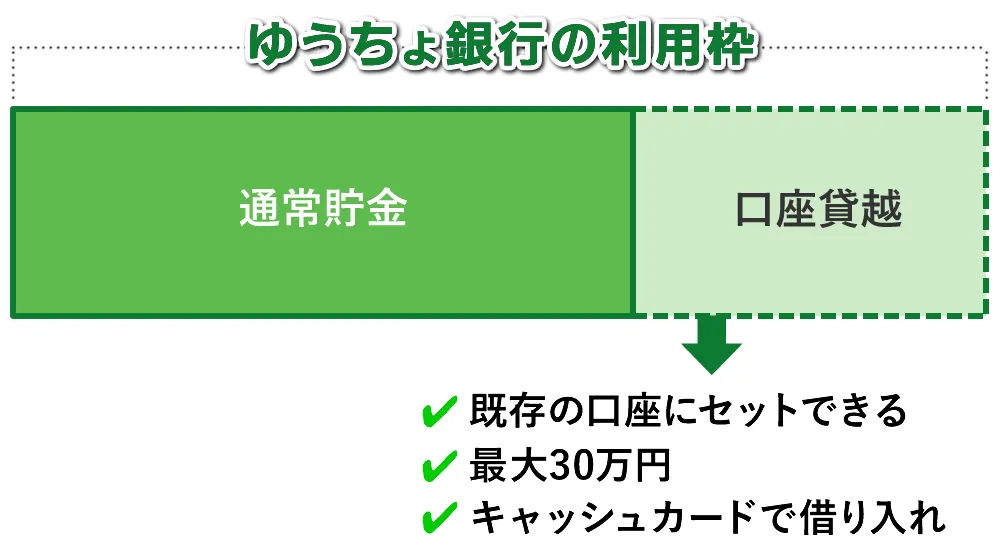

ゆうちょ銀行の口座貸越なら在籍確認の電話を言い訳しやすい

| 金利 | 年14.0% |

| 限度額 | 30万円 |

| 審査時間 | 10日程度 |

| 貸付条件 | 満20歳以上70歳以下 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 1.0 原則として在籍確認あり |

| 郵送物 | 1.0 契約書類が届く |

| Web完結 | 4.0 ゆうちょ認証アプリを使う |

| 審査結果 | メール |

借入と返済

| 借入方法 | ATM 口座振替 |

| 返済方法 | ATM 口座振込 口座振替 |

ゆうちょ銀行の口座貸越サービスは、既存の口座が残高不足のときに自動融資する方式です。

カードローンと同じように借り入れできますが、キャッシュカードに融資機能を組み込むことから周囲にバレることはありません。

また、ゆうちょ銀行の公式サイトに在籍確認に関する記述はないため、実際に勤務先に電話がある可能性は低いといえます。

ゆうちょ銀行で取り扱う金融商品は、保険や住宅ローン、クレジットカードまで多岐にわたります。

在籍確認の電話でゆうちょ銀行を名乗ったとしても「ゆうちょ」の名前が入っていれば火災保険や貯金担保自動貸付の案内として言い訳しやすいでしょう。

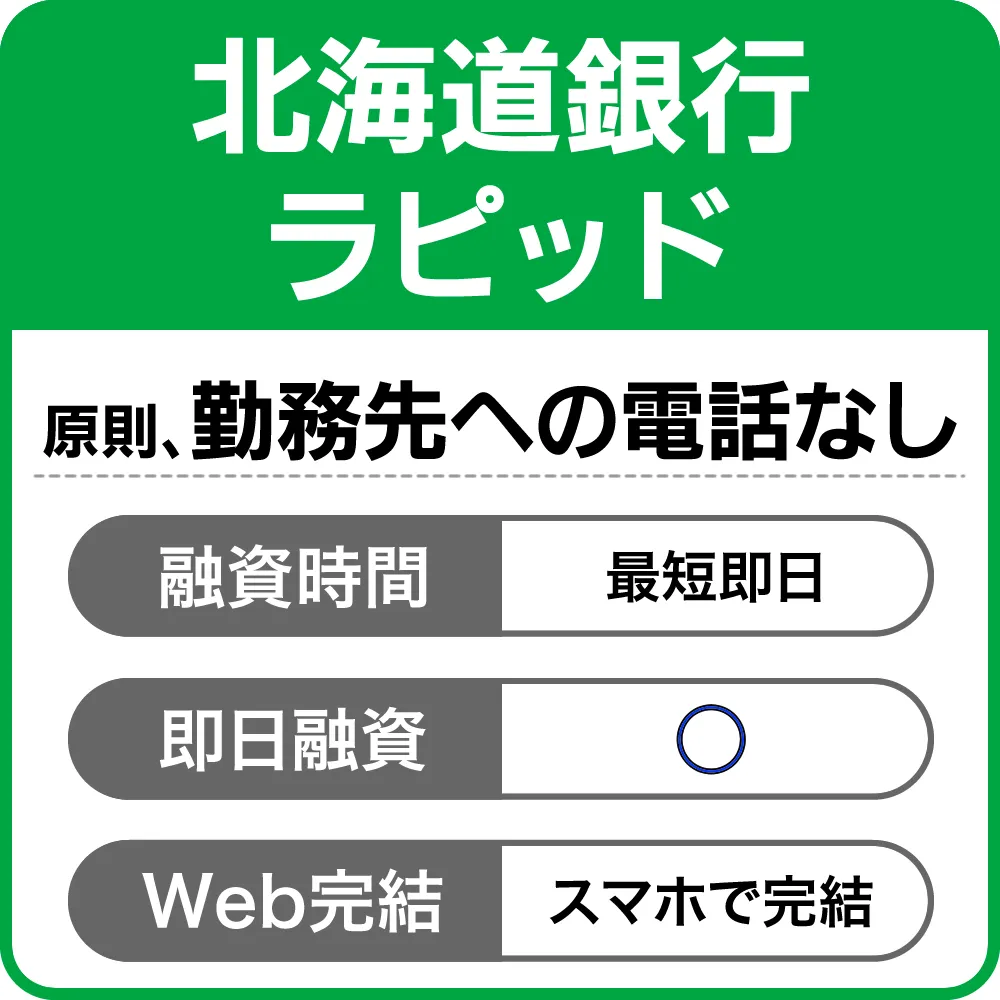

北海道銀行カードローンラピッドは原則勤務先への電話連絡なしで即日キャッシングできる

| 金利 | 年1.9%~年14.95% |

| 限度額 | 800万円 |

| 審査時間 | 最短即日 |

| 貸付条件 | 満20歳以上75歳未満 |

北海道銀行カードローン「ラピッド」は、勤務先や自宅への電話連絡が原則ありません。

最短で即日融資も受けられたり、50万円以下なら本人確認書類のみで申し込めたりなど、急いで少額を借りたい人に最適です。

カードローンはWeb完結で申し込めますが、分からないことがあればフリーダイヤルで質問できます。

電話対応は24時間年中無休でおこなっているため、夜間に申し込んでわからないことがあっても問い合わせ可能です。

コンビニATMでの借り入れは手数料無料です。定番のコンビニATMであるセブン銀行、ローソン銀行、E-netATMのほか、セイコーマートに設置されているバンクタイムATMでもお金を借りることができます。

八十二銀行カードローンニューマイティーは給与振込口座があると電話の在籍確認なし

| 金利 | 年8.975%~年13.575% |

| 限度額 | 100万円(ニューマイティー100) |

| 審査時間 | 最短3日~1週間 |

| 貸付条件 | 満20歳以上60歳以下 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 給与受取口座を開設していれば在籍確認なし |

| 郵送物 | 1.0 ローンカードや契約書類が届く |

| Web完結 | 2.0 口座開設は来店してして契約する |

| 審査結果 | メール |

借入と返済

| 借入方法 | ATM |

| 返済方法 | 口座振替 |

八十二銀行の口座で給与を受け取っていれば、勤務先も判明するため在籍確認なしで申し込めます。

八十二銀行カードローンの審査は保証業務を委託されている消費者金融のアコムがおこないます。アコムは自社カードローンの在籍確認は原則として電話連絡がありません。

給与振込の確認に加えて、原則として電話での在籍確認をおこないません。

また、勤務先を確定するための証拠として下記の書類をアップロードします。

- 健康保険証

- 源泉徴収票(最新分)

- 給与明細(直近分)

八十二銀行の公式サイトでも、書類提出によって電話なしになることが明記されています。

Q:審査の過程で、在籍確認(職場への電話)はありますか?

引用元:八十二銀行よくある質問

A:健康保険証、源泉徴収票等、アップロードいただく書類にて、お勤め先を確認させていただきますので、原則勤務先へはお電話いたしません。

ただし、八十二銀行に給与振込口座を保有していることが条件なので、口座を持っていない人は新たに口座を開設しなくてはなりません。

銀行員専用カードローンバンカーズラインは行員証があると在籍確認なしでキャッシングできる

| 金利 | 年3.90%~12.00% |

| 限度額 | 10万円~800万円 |

| 貸付条件 | 20歳~70歳 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 銀行員であることが分かれば在籍確認なし |

| 郵送物 | 1.0 ローンカードや契約書類が届く |

| Web完結 | 4.0 来店不要で契約できる |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振替 |

スルガ銀行の銀行員専用カードローンは、健康保険証もしくは行員証を提示すれば在籍確認なしになります。

同業者の発行している行員証は信頼度の高い証明書として有効です。

ローン業務に慣れている銀行に在籍確認の電話があると、お金を借りていることがすぐにバレてしまうでしょう。

そうした理由から在籍確認なしでお金を借りたい人に最適なカードローンです。

銀行カードローンの平均値より低い金利なので、自分が勤務している銀行のカードローンより低金利の可能性も。

銀行員専用カードローンはスルガ銀行の口座がなくても申し込めます。口座開設のための来店は不要です。

「バンカーズライン」は、消費者信用団体生命保険付きカードローンも選べます。

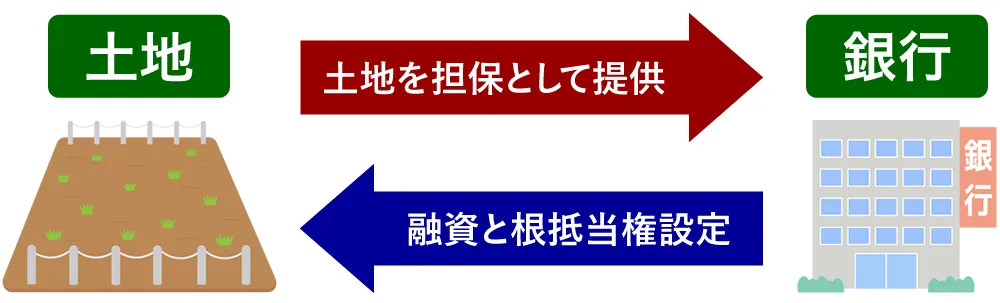

空き地を活用できる不動産担保型カードローンは在籍確認なし

| 金利 | 年2.99%~年8.90% |

| 限度額 | 5億円 |

| 審査時間 | 数日 |

| 貸付条件 | 不動産のある人 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 5.0 在籍確認なし |

| 郵送物 | 1.0 ローンカードや契約書類が届く |

| Web完結 | 2.0 来店して申し込む |

| 審査結果 | 電話 |

借入と返済

| 借入方法 | ATM |

| 返済方法 | 口座振込 |

三井住友トラスト・ローン&ファイナンスでは、生活の維持に影響しない個人所有の不動産を担保にするカードローンを提供しています。

更地や空き家も担保の対象になるので遊休地を所有しており資金需要のある人に最適です。

専門家が不動産の価値を調査して担保にするため在籍確認はおこないません。

不動産担保型は証書貸付のフリーローンばかりですが、不動産担保型L&Fカードローンは極度貸付方式。

審査に通ればカードが発行され、限度額の範囲内で繰り返しセブン銀行ATMでお金を借りられます。

総量規制の対象外になり1億円まで借りられることから、他社借入を一本化しておまとめローンの代わりにも使えるでしょう。

とはいえ、審査では不動産の調査に時間がかかることや、契約時に登記費用、印紙代、納税証明書等の発行手数料が必要です。

足利銀行あしぎんフリーローンは原則として在籍確認の連絡なし

| 金利 | 年4.5%~13.8% |

| 限度額 | 10万円~500万円(Web完結は300万円) |

| 審査時間 | 1~2営業日 |

| 貸付条件 | 20歳以上75歳未満 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 原則、在籍確認なし |

| 郵送物 | 契約書類は郵送される |

| Web完結 | Webでそのまま契約完了 |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | 口座振込 |

| 返済方法 | 口座振替 |

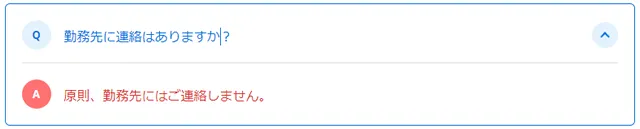

足利銀行のフリーローンは、原則として勤務先に連絡しません。審査結果はメールで通知されるためフリーローンでこっそり借りたい人におすすめです。

300万円以下の融資なら所得を証明する書類は提出不要。

返済期間は最大10年なので、長期間の返済計画を立ててお金を借りられるフリーローンです。

ただし、契約書類と返済予定表は自宅へ郵送されるため、家族に郵送物を見られないようにしてください。

「あしぎんフリーローン」はまとまった金額を一括で借り入れるため、少額融資のカードローンより低金利です。

| 銀行名 | 金利 |

|---|---|

| あしぎんフリーローン | 年4.5%~13.8% |

| 三井住友銀行カードローン | 年1.5%~14.5% |

| みずほ銀行カードローン | 年2.0%~14.0% |

| 三菱UFJ銀行バンクイック | 年1.8%~年14.6% |

「あしぎんフリーローン」は使い道に制限はありません。

ローンの借り換え資金として借り入れたり、リフォームや生活用品の購入に充てたりなどに使えます。

山形銀行のフリーローンは電話の在籍確認なしで借り換え資金をキャッシングできる

| 金利 | Web完結型:年4.8%・年7.8%・年12.8%のいずれか |

| 限度額 | 10万円~500万円 |

| 審査時間 | - |

| 貸付条件 | 満20歳以上81歳未満 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 原則、在籍確認なし |

| 郵送物 | 契約書類は郵送される |

| Web完結 | Webでそのまま契約完了 |

| 審査結果 | 電話 |

借入と返済

| 借入方法 | 口座振込 |

| 返済方法 | 口座振替 |

山形銀行の「やまぎんフリーローン」借り換えコースは、電話の在籍確認がありません。

「やまぎんフリーローン」は複数の借り入れを一本化する以外に、使い道自由なお金を30万円まで借り入れできます。

クレジットカードの支払いや他社のカードローン返済を一本化しつつ、在籍確認なしでキャッシングしたい人に最適です。

Web完結で申し込むと、来店での申し込みより金利が0.1%優遇されます。

また、山形銀行のポイント制度「やまぎんポイントくらぶ」のステージによって、最大年0.6%の金利引下げを受けられます。

SOMPOクレジットと提携しているパーソナルローンは在籍確認なし

| 金利 | 年1.90%~ |

| 限度額 | 500万円 |

| 貸付条件 | 提携している会社に勤務している人 |

※貸付条件は企業によって異なります

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 本人確認書類を提出すれば在籍確認なし |

| 郵送物 | 契約書などが送られてくる |

| Web完結 | 一部郵送手続きあり |

| 審査結果 | メールまたは電話 |

損害保険ジャパンと同一の企業グループであるSOMPOクレジットでは、損保ジャパンと提携している企業または団体の人向けに専用のローンを用意しています。

健康保険証を提出すれば、勤務先が証明されることから在籍確認はおこなわれません。

損保ジャパンは大手企業と提携しているので、自分が勤務する会社でも取り扱っているか調べてみましょう。

SOMPOクレジット提携ローンは複数ありますが、日常生活の資金に使えるローンは2種類です。

| ローン | 使いみち |

|---|---|

| パーソナルローン | 車の購入・家電購入・引越し費用などに使える。限度額も高い低金利ローン。 |

| パーソナルローンプラスα | 自由。カードローンの借り換えにも使える。限度額は100万円程度だが銀行カードローンより低金利。 |

貸付条件はSOMPOクレジットが一律で定めているわけではないので、詳細は各企業の公式ページを参考にしてください。

| 企業名 | 金利 | 限度額 |

|---|---|---|

| JR西日本 | 4.7% | 10万円~100万円 |

| 日本IBM | 4.7% | 10万円~100万円 |

| JFEグループ | 4.7% | 10万円~100万円 |

| NEXCOグループ | 1.9% | 30万円~500万円 |

| 愛知県職員生活協同組合 | 2% | 30万円~500万円 |

| 東北電力生活協同組合 | 2.1% | 30万円~500万円 |

| 広島県歯科医師会 | 2.2% | 30万円~500万円 |

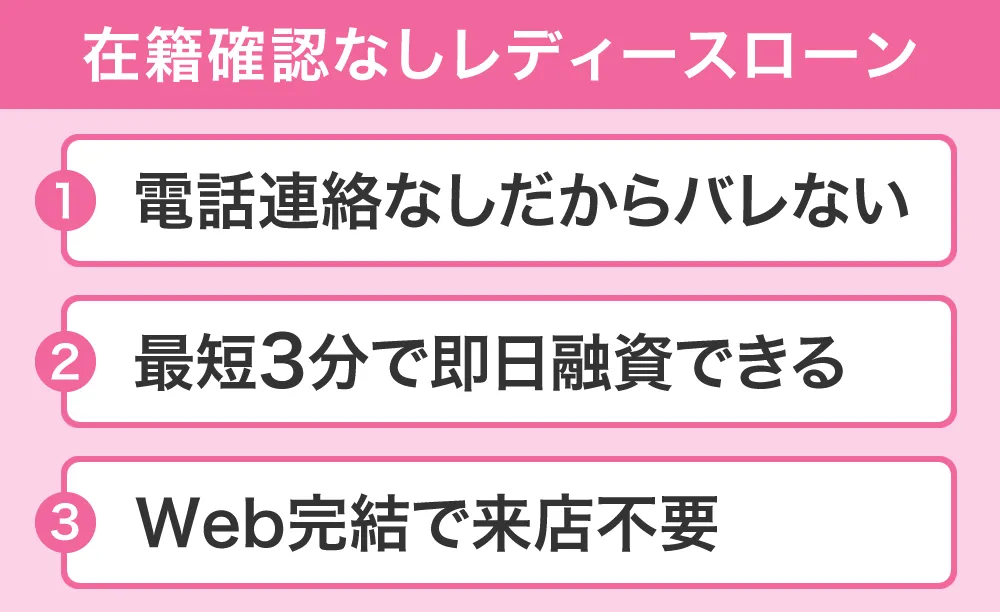

在籍確認なしレディースローンは即日キャッシングも可能

世帯主として住宅ローンを組んだり、車を趣味として買い替えることの多い男性なら、在籍確認の電話が来ても言い逃れはしやすいですが、女性は理由付けが難しいことも。

電話による在籍確認なしなら、会社で周囲のことを気にする心配はありません。

Web完結で在籍確認なしのレディースローンは、来店も不要なので誰にもバレずカードローンに申し込めます。

また、女性オペレーターが対応してくれる業者もあり、お金を借りるのがはじめてだから怖いという人でも安心して相談できるでしょう。

生活費は配偶者の収入を中心にしているため自分の収入は少なく、お金を借りる方法が分からないこともありますが、借入希望額を低くして申し込むなどすれば審査も通りやすくなります。

プロミスのレディースキャッシングは電話の在籍確認なしで金利も節約しやすい

| 金利 | 4.5%~17.8% |

| 限度額 | 1万円~500万円 |

| 審査時間 | 最短3分 |

| 無利息期間 | はじめてなら初回借入日の翌日から最大30日間 |

| 貸付条件 | 18~74歳 |

>> プロミスの公式サイトを見る

※お申込み時間や審査によりご希望に添えない場合がございます。申込時の年齢が18歳および19歳の人は、収入証明書類の提出が必須です。高校生(定時制高校生および高等専門学校生も含む)は申し込めません。収入が年金のみの方は申し込めません。

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 原則、電話の在籍確認なし。 |

| 郵送物 | 4.0 契約時に書面の受取方法を「Web明細」に設定すれば明細書や契約書の郵送なし カードレス契約にすればカード郵送なし |

| Web完結 | 5.0 Webまたはスマホから書類を提出 アプリでセブン銀行ATMとローソン銀行ATMをカードレスで使える |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振込 口座振替 インターネット |

プロミスの女性専用カードローンは、原則として電話による在籍確認はありません。金利などの貸付条件はプロミスのカードローンと同じなので、アコムやアイフルなどの大手消費者金融よりも0.2%低金利です。

無利息期間も契約日ではなく初回借入日から開始。少しでも利息を減らしたい人に最適です。

申し込みでわからないことはレディースコール(0120-86-2634)で女性スタッフのみが対応します。

Webで契約後にアプリローンを使えば、カードレスでキャッシングできるのでバレる心配もありません。

>> プロミスの詳細を見る

アイフルのSuLaLiは会社へ在籍確認なしのレディースキャッシング

| 金利 | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短18分※ |

| 無利息期間 | はじめてなら契約日の翌日から最大30日間 |

| 貸付条件 | 満20歳以上69歳までの人 |

>> アイフルの公式サイトを見る

※お申込み時間や審査状況によりご希望にそえない場合があります。

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 在籍確認なし。在籍確認をおこなう場合は、申込者の同意を得てから電話をかける |

| 郵送物 | 4.0 契約時に「電磁的交付」へ同意すれば明細書や契約書の郵送なし カードレス契約にすればカード郵送なし |

| Web完結 | 5.0 Webまたはスマホから書類を提出 アプリでセブン銀行ATMとローソン銀行ATMをカードレスで使える |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振込 口座振替 インターネット |

レディースローンSuLaLiは、アイフルのカードローンと同様に電話による在籍確認はおこなわれません。

アイフルからの連絡も、原則SMS(ショートメール)なので電話が苦手な人にも最適です。

Web完結申し込みをすれば来店不要です。カードレス契約を選択すると自宅への郵送物もないため、アイフルならバレないままお金を借りられます。

SuLaLiは、以下のような利便性を重視しているので金利の優遇はありません。また、限度額は10万円なので借りすぎない代わりに、増額したいときには審査を受けなくてはなりません。

- 女性スタッフが対応する専用ダイヤル

- 限度額は10万円とし使いすぎを防止

- 限定デザインカードでアイフルだとバレにくい

専用ダイヤル受付時間:平日9:00~18:00

他にも30日間金利0円、Web申し込みなら最短18分で融資可能など、少額で借りたい人や急いでお金を借りたい女性に向いています。

>> アイフルの公式サイトを見る

足利銀行の女性向けフリーローンふるりは勤務先への在籍確認なし

| 金利 | 4.50%~13.80% |

| 限度額 | 10万円~500万円 |

| 審査時間 | 申し込み後2~3日 |

| 貸付条件 | 満20歳以上で、最終返済時満75歳未満 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 原則、在籍確認なし |

| 郵送物 | 契約書類は郵送される |

| Web完結 | Webでそのまま契約完了 |

| 審査結果 | メール |

借入と返済

| 借入方法 | 口座振込 |

| 返済方法 | 口座振込 |

銀行の扱うレディースローンは在籍確認に言及している事が少なく、電話連絡はなしになるのか分かりにくいです。

足利銀行の「ふるり」は、公式サイトで以下のように実際に明記されていました。

Q:勤務先に連絡はありますか?

A:原則、勤務先にはご連絡しません。ただし、ご本人さま確認のため、自宅または携帯電話へご連絡させて頂きます。

引用元:足利銀行

銀行カードローンは消費者金融に比べて金利は低いですが、銀行によっては申込者の住所を制限したり、審査に数日から数週間かかります。

また。申し込めるのは栃木、群馬、埼玉、茨城、福島に住所がある人です。

足利銀行のふるりは限度額500万円で24時間ネットから申し込みも可能。少額融資ですぐに返済できそうな人は消費者金融のカードローンと比較してみてください。

ベルーナノーティスのカードローンは本人の許可がなければ在籍確認をおこなわない

| 金利 | 4.5%~18.0% |

| 限度額 | 300万円 |

| 審査時間 | 最短30分 |

| 貸付条件 | 20歳から80歳 |

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 在籍確認する場合は本人に確認する |

| 郵送物 | 契約書類とカードが郵送される |

| Web完結 | Webでそのまま契約完了 |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | 口座振込 ATM |

| 返済方法 | 口座振込 銀行引落 |

ベルーナノーティスは、申し込みフォームに入力された希望連絡先に電話をかけます。

また、本人の許可なく勤務先に在籍確認をおこないません。

在籍確認が必要な場合でも事前にベルーナノーティスのオペレーターと会話できるため、在籍確認の方法について相談してみましょう。

ベルーナノーティスは女性会員の比率が72%となっており、受付のオペレーターも女性が中心です。

女性オペレーター専用電話番号

0120-981-019

専業主婦向けのカードローンも取り扱っているので、レディースローンの運営に長けた消費者金融といえます。

ただし、カードレス契約には対応していないため自宅に専用カードが郵送されます。

勤務先への電話連絡は防ぎやすいですが、家族バレはしやすいので郵送物を確実に受け取れる一人暮らしの女性におすすめです。

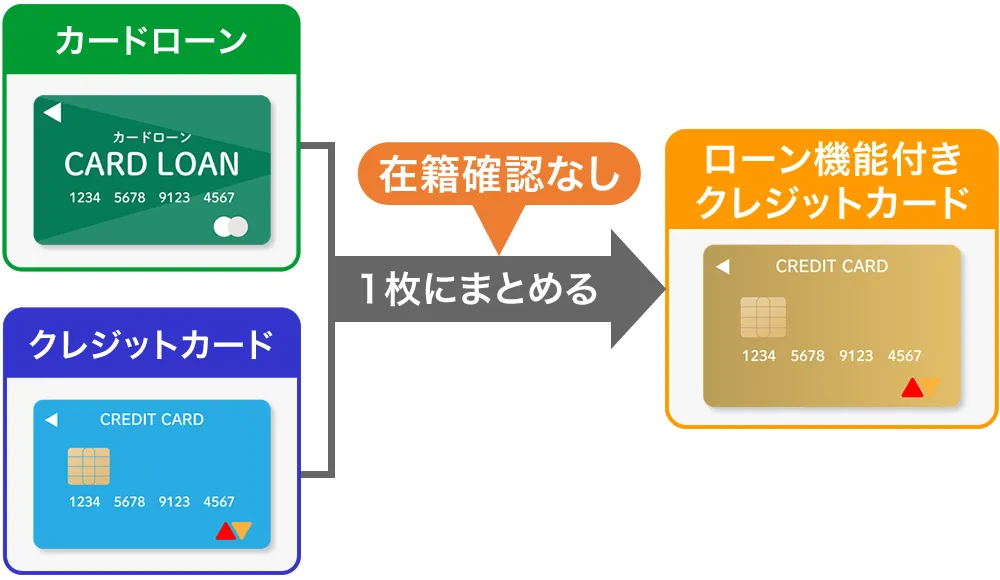

在籍確認なしカードローン一体型のクレジットカードでキャッシング

大手消費者金融のクレジットカードは、カードローン同様に在籍確認なしで審査を受けられます。

審査は最短20分以内に終わり、即日発行できるクレジットカードも。

最初からカードローン機能を付与しているため、キャッシングの審査はありません。

VISAやMastercardの提携クレジットカードなので、実店舗での買い物やネットショッピングにも使えます。

プロミスVisaカードは学生でも即日作れる原則在籍確認なしクレジットカード

| 金利 | 4.5%~17.8% |

| 限度額 | 1万円~500万円 |

| 審査時間 | 最短20分 |

| 無利息期間 | はじめてなら初回借入日の翌日から最大30日間 |

| 貸付条件 | 18~74歳 |

>> プロミスの公式サイトを見る

※事前審査結果ご確認後、本審査が必要です。※新規契約のご融資上限は本審査により決定します。申込時の年齢が18歳および19歳の人は、収入証明書類の提出が必須です。高校生(定時制高校生および高等専門学校生も含む)は申し込めません。収入が年金のみの方は申し込めません。

在籍確認・郵送物・手続きの連絡

| 在籍確認 | 4.0 原則、在籍確認なし |

| 郵送物 | 4.0 契約時に書面の受取方法を「Web明細」に設定すれば明細書や契約書の郵送なし カードレス契約にすればカード郵送なし |

| Web完結 | 5.0 Webまたはスマホから書類を提出 アプリでセブン銀行ATMとローソン銀行ATMをカードレスで使える |

| 審査結果 | メールまたは電話 |

借入と返済

| 借入方法 | ATM 口座振込 |

| 返済方法 | ATM 口座振込 口座振替 インターネット |

プロミスVisaカードは18歳から申し込めるクレジットカードです。在籍確認なしで審査をおこなうため、アルバイト先にバレる心配はありません。

学生向けのポイント制度も用意されており、最大10%の還元を受けられます。

ほかにも複数の特典が用意されており、クレジットカードでポイントを貯めたい人におすすめです。

プロミスVisaカードのポイント特典

- 学生ポイント

- 家族ポイント

- コンビニ・飲食店ポイント

- 選んだお店でポイント還元

カードの機能はカードローンとショッピングに分けられています。

カードローンは最短3分での融資も可能。クレジットカードは後日郵送で届きます。

- プロミスのカードローン審査を受ける

- カードローンを契約する

- プロミスVisaカードの審査を受ける

- クレジットカードの到着、利用開始

手続きはプロミス公式サイトからおこないます。

本人情報と勤務先情報の入力後に表示される「プロミスVisaカードのお申込」にチェックを入れれば申し込みは完了です。

>> プロミスの公式サイトを見る

ACマスターカードは原則在籍確認なしのクレジットカード

| ショッピング金利 | 年10.0%~14.6% ※ショッピング枠利用時 |

| カードローン金利 | 年3.0%~18.0% ※キャッシング枠利用時 |

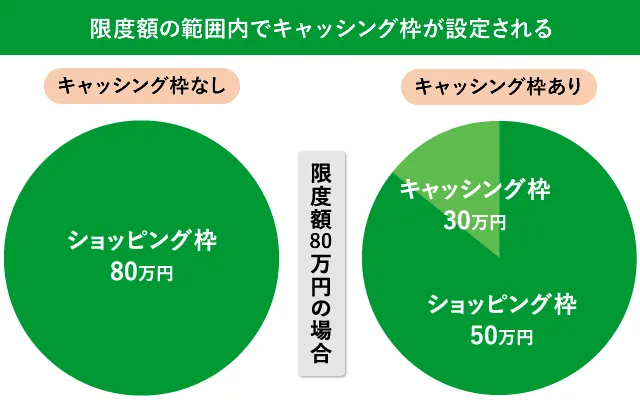

| ショッピング限度額 | 10万円~300万円 ※300万円はショッピング枠ご利用時の限度額です。 |

| カードローン限度額 | 1万円~800万円 ※800万円は、ショッピング枠とキャッシング枠合計の上限金額です。 |

| 貸付条件 | 20歳以上 |

ACマスターカードは、Webで申し込むと最短20分で審査が終わり、アプリでバーチャルカードを発行すれば契約完了です。

審査に通ったあと、契約時に「店舗でカード受け取り」を選択すれば、アコムの自動契約機でクレジットカードを自動発行してくれます。

郵送でのカード受け取りを希望すると、最短翌々日に「ACサービスセンター」名で発送されます。

審査では原則として在籍確認がありません※。電話による確認をおこなう場合は、同意を得るための電話が申込者にかかってきます。

ACマスターカードは0.25%の自動キャッシュバック付きです。ただし、一般的なクレジットカードにあるようなポイント還元や旅行保険などの特典がありません。

ですので、急いでクレジットカードを入手したいという人におすすめです。

※原則、電話での確認はせずに書面やご申告内容での確認を実施

クレジットカードのキャッシング枠を使えば在籍確認なし

キャッシングとは、お金を借りられる金融商品の総称を指しており、カードローンもキャッシングのひとつです。

一般的にキャッシングというとクレジットカードに付帯しているキャッシング機能のことを指すことが多いです。

クレジットカードには、買い物の代金支払いなどに設定されるショッピング枠と、ATMなどで借り入れするキャッシング枠のふたつの機能があります。

このキャッシング枠を設定してあれば、新たに借り入れ申し込みをすることなくすぐに現金を引き出せます。

しかし、キャッシング枠は自動的に付いてくるわけでなく、クレジットカードの申し込み時に希望するかどうかを選択します。

キャッシング枠の付与を希望する場合は、希望する額を申請し審査を受けたうえで限度額が決定されます。

キャッシング機能で借り入れる方法は、カードローンと比較して限度額が低く金利は高い傾向のため、カードローンと上手に使い分けるようにしましょう。

在籍確認なしのクレジットカードを申し込む

銀行や貸金業者に適用される貸金業法では、お金を借りる人の返済能力を調べるために審査における在籍確認を必要としていますが、クレジットカード会社は割賦販売法により営業しているため、生活維持費や経済産業大臣から指定を受けた指定信用情報機関のデータを重視する傾向です。

収入の確認は金融業者のように細かく調査しないこともあり、在籍確認なしでクレジットカードを発行することを可能としているのです。

1万円単位で年収を自己申告していただきます。年収証明書等の証明書類を提出する必要はありません。

引用:日本クレジット協会

ただし、クレジットカードによっては独自の調査として会社への電話連絡をおこなうこともあります。

在籍確認なし、または会社への電話連絡なしになりやすいクレジットカードは以下の点を確認してみてください。

- 専業主婦でも申し込める

- 学生や未成年も申し込み可能

- 電話連絡なしにしてほしいと相談できる

専業主婦や学生は働くことを本業としていません。それでも申し込めるということは在籍確認なしということと同じです。

また、申し込みの条件に「安定収入がある」という記載のないクレジットカードは、在籍確認なしの可能性が高いです。

Q : 主婦・学生など、収入がなくてもカードの申込みはできますか。

A : お申込みいただけます。ただし、クレジットカードの発行には審査がございますので、発行がお約束できるわけではございません。あらかじめご了承ください。

引用:ドコモdCARD よくある質問

クレジットカードの在籍確認はキャッシング枠の設定しだい

キャッシング枠を設定していないクレジットカードには、後から申し込んで付けることもできますが、在籍確認がおこなわれます。

なぜなら、キャッシングはカードローンと同様に、貸金業法の対象となる金融商品だからです。

クレジットカードで現金を借りる場合(キャッシング)

クレジットカード会社は、「貸金業者」として「貸金業法」に基づき、金銭を貸し付けます。

引用:金融庁 貸金業法Q&A「Q1-4」

したがって、キャッシング取引には、「貸金業法」が適用されます。

すでに年収の3分の1近くの借り入れがある人は、キャッシング枠を設定する審査に通りません。

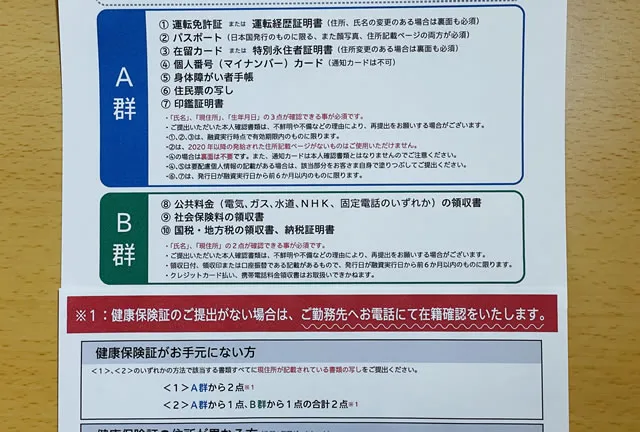

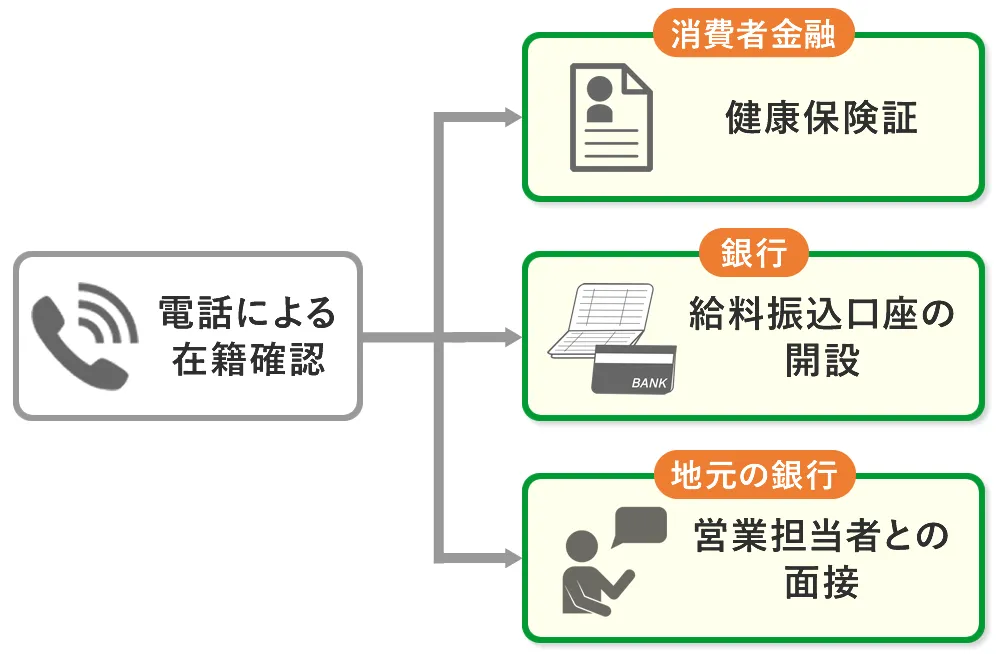

電話による在籍確認の代わりになるもの

在籍確認は、申し込みで申告された勤務先で申込人が働いていることさえ確認できれば良いため、電話連絡以外でも実施できます。

電話以外で在籍確認する方法は以下のとおり。

- 健康保険証などの書類による在籍確認

- 給料振込口座を開設

- 営業(渉外)担当者と面接

なぜ、カードローンの審査で電話連絡による在籍確認が主流なのかというと、勤務先へ電話をかける方法が一番確実で時間も短く済むからです。

勤務先への電話なしにするのは、貸し手と借り手の両方にとって効率的な方法であるので、在籍確認に不安がある人は積極的に相談してみましょう。

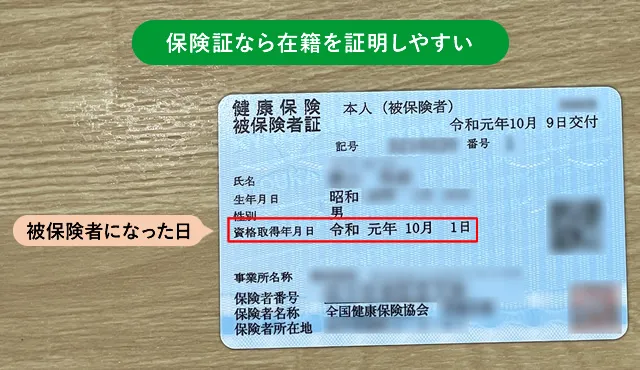

健康保険証などの書類による在籍確認

健康保険証には資格取得日(被保険者となった日)と勤務先が記載されています。

健康保険証は退職時に返却するため、保険証を提出するということは在籍している事実を証明していることに。

そのため、健康保険証で在籍確認をおこなうカードローンも多数存在します。

なお、令和2年10月以降は以下の法律が施行されていることから、健康保険証の提出の際には保険者番号や被保険者記号など重要な項目は目隠しをして送付するようにしてください。

プライバシー保護の観点から、健康保険事業とこれに関連する事務以外に、被保険者記号・番号の告知を要求することを制限する。

引用:厚生労働省 医療保険制度の適正かつ効率的な運営を図るための健康保険法等の一部を改正する法律の成立について

健康保険証のほかにも「直近の源泉徴収票」「直近の給与明細」などで代替する銀行カードローンもあります。

健康保険証で在籍確認する銀行カードローン

給与振り込みによる在籍確認

消費者金融と違い銀行は預金機能があるため、多くの人が給与受け取り口座を持っています。

給与振込を受けている事実があれば、働いていることが証明され在籍確認として扱われます。毎月安定して収入があることも証明されるため審査自体も有利に。

利用頻度の高い銀行へのカードローン申し込みは、電話による在籍確認の確率を減らすことができ、審査も有利にすすめられるでしょう。

給与受取口座で在籍確認する銀行カードローン

営業(渉外)担当者との面識による在籍確認

勤務先に銀行の渉外担当者が出入りしており、その渉外担当者と面識がある人は電話の在籍確認が省略されます。

渉外担当者とは、外回り営業をしている銀行員のことで、法人先や大口預金者を訪問し外勤営業をおこなう人です。

渉外担当先を経由してカードローンの申し込みがあると、営業実績を把握するために渉外担当者の営業活動による申し込みかを検証します。

その際、渉外担当者が面識ありと報告すれば、原則として電話による在籍確認なしで契約できます。

在籍確認なしでカードローンでキャッシングしたいときの申し込み方法

確実に在籍確認を避けたいなら、電話連絡なしを公言している消費者金融カードローンを利用するのが無難です。

どうしても在籍確認なしでカードローンを契約したいときは、申し込みが終わった直後に申込先のローン会社に電話して相談しましょう。

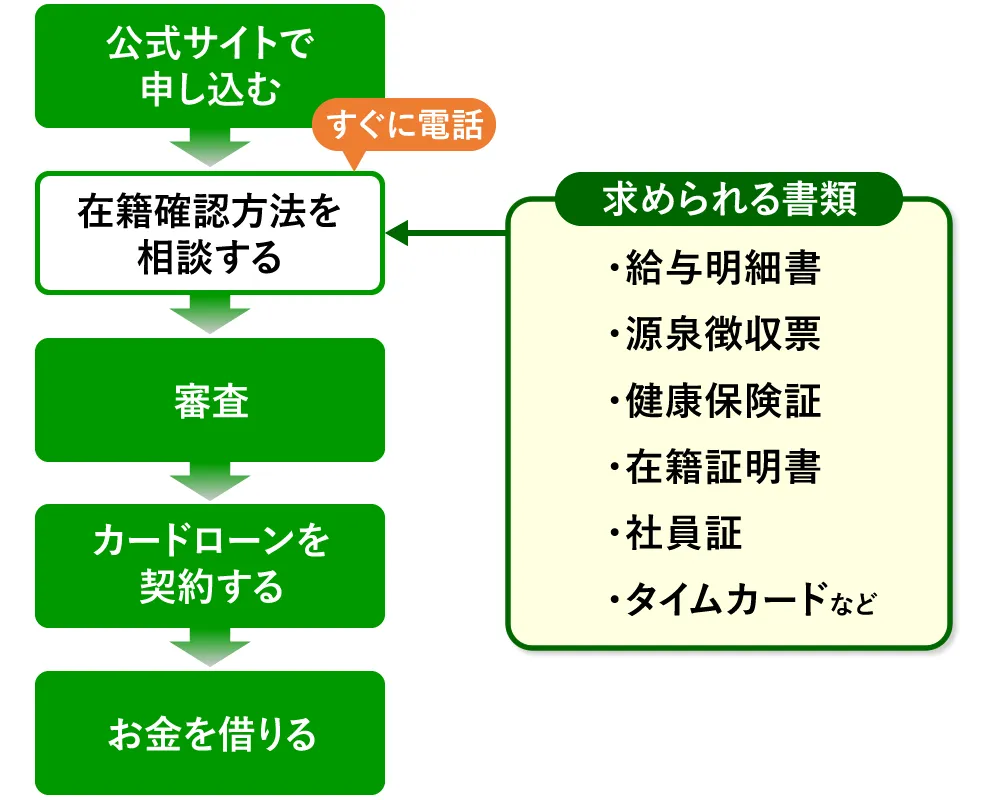

カードローンを在籍確認なしで契約する流れは以下のとおり。

- 公式サイトで申し込む

- 在籍確認方法の変更を相談する

- 審査を受ける

- カードローンを契約する

- キャッシングする

即日融資可能なカードローンの場合は審査がはじまるのも早いので、なるべく早くローン会社に連絡してください。

電話連絡なしを希望すると、在籍確認の代わりになるものとして以下のような書類を求められます。

- 給与明細書(直近の1~3か月分)

- 源泉徴収票(勤務先名と氏名が記載されているもの)

- 健康保険証(勤務先名が記載されているもの)

- 在籍証明書

- 社員証(顔写真入りのものが良い)

- タイムカード、出勤簿

給与明細書や源泉徴収票は、勤務先から給料を受け取っていることの証明ですが、提出する時点において退職している人もいるため認められないことも。

タイムカードや出勤簿などは、在籍確認の代替書類として弱い印象がありますが、顔写真入りの社員証など他の書類と併せて提出すれば認められる場合もあります。

在籍確認なしにしてほしい理由を考えておく

勤務先に電話がかかってくる在籍確認を避けるためには、オペレーターに正当な理由を伝えなければなりません。

周囲の人にバレるのが心配というのが理由とはいえ、ただイヤだからと伝えるだけでは電話以外の方法に替えてもらうのは困難です。

電話以外の方法に替えてもらいやすい理由として、以下のようなものが考えられます。

- 就業時間外や休業日なので電話に出られる人がいない

- プライバシーの問題から従業員の在籍について答えられない

- セキュリティが厳しく、私用電話が禁止されている

- 日中はスタッフが社内にいないことが多い

- 電話の内容を録音している

企業によってはプライバシーポリシーとしてホームページに記載してあります。

個人情報の第三者への提供

引用元:日総工産株式会社

取得した個人情報について、ご本人の同意を得ずに第三者に提供することは、原則いたしません。

少額融資にすると在籍確認なしになりやすい

カードローンの審査では希望借入額を申告しますが、少額を希望することで電話連絡をなしにしてもらう交渉をしやすくなります。

カードローンは、借入希望金額が大きいと貸し倒れリスクを考慮し審査が慎重になります。そのため、提出された書類だけでは不十分と判断されて勤務先へ電話で在籍確認をおこないます。

特に、借入希望額が50万円以上になると収入証明書類の提出が必要になることから、効率よくお金を借りたいときは50万円以下に抑えて申し込みましょう。

せっかく借り入れをするのだから多めに借りておきたいと考える人もいるかもしれませんが、借りた後は毎月返済していかなくてはなりません。

金額が大きいほど返済期間も長くなり支払利息も増えていきます。

カードローンと上手に付き合っていくためには、必要な金額だけを借りて早めに返済するのがポイントなので、借入希望額は最小限に抑えましょう。

在籍確認なしにならない時は電話連絡の時間を変更して自分で対応する

職場への電話連絡をなしにするのが難しい場合、在籍確認のタイミングを指定して自分で電話を受けましょう。

在籍確認の時間変更に応じてくれるか分からないときは、カードローン会社に問い合わせしてみるのもおすすめです。

公式サイトには記載されていなくても、直接オペレーターに相談することで時間の指定が可能なカードローンもあります。

勤務先に電話が通じる時間を共有するのは、業務の効率化の観点から考えても双方に利点があるからです。

ただし、あまり細かく時間を指定したり強引に時間を設定したりすると、なにか問題があるのではないかと疑われかねないため、相談に乗ってもらうという姿勢で聞いてみてください。

在籍確認なしのカードローンでキャッシングできない理由

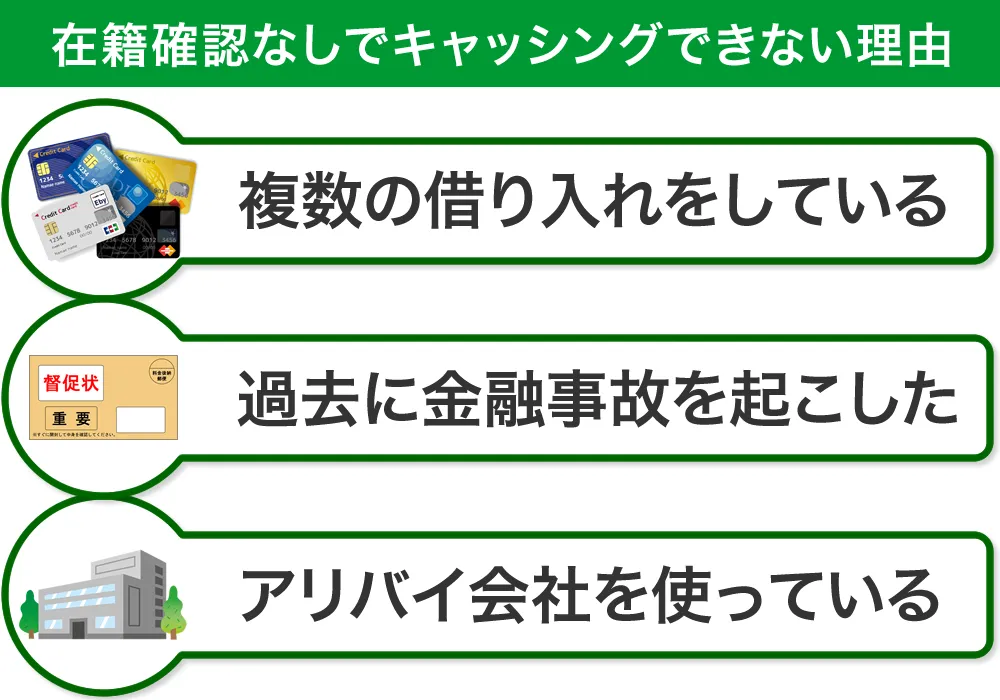

在籍確認なしでキャッシングできない主な理由は以下のとおりです。

- 複数の借り入れをしている

- 過去に金融事故を起こした

- アリバイ会社などを使って詐欺行為をしている

在籍確認なしでお金を借りやすい人とは、社会保険証などを提出でき、複数のカードローンで借り入れがなく、少額融資を希望しているなど、総合的に見て返済能力があると認められる人です。

もちろん、これらの特徴をすべて満たしても勤務先への電話連絡がおこなわれないとは限りませんが、働いていることを証明できて延滞の心配がない人ほど、審査に通りやすいといえます。

信用情報に複数の借り入れや延滞の履歴があると在籍確認されやすい

お金に困っていると判断されてしまうと、返済能力に疑問符をつけられてしまい在籍確認を受けることになります。

複数のカードローンで借り入れをしている

複数のカードローンから借り入れしている人は返済能力を超えている可能性があるので、収入源を調査するために在籍確認をおこないます。

多重債務に陥っているだけでなく、借入総額が年収の3分の1近くになっており総量規制に抵触するケースがあるためです。

貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

引用:貸金業法 第十三条のニ:過剰貸付け等の禁止

このように多重債務者への融資は貸金業法でも禁止されており、総量規制も貸金業法を遵守している消費者金融業者は必ず守らなければなりません。

また、複数の借り入れを抱えている人にお金を貸すのは、返済不能になりやすいと判断されます。

返済遅延や債務整理などの履歴がある

過去にクレジットカードの支払いやカードローンの返済で遅れたことがあったり自己破産など債務整理したことがあると、電話をなしにしてもらう相談に応じてくれることは難しく、在籍確認をおこなったとしても審査に落ちる可能性が高いです。

なぜなら、支払いや返済の延滞を繰り返してきたような人は返済能力がないとみなされるためです。

個人信用情報とは、クレジットカードや各ローンなどの申し込み・利用・返済状況などを記録してあるもので、主にクレジットカード会社が加盟しているシー・アイ・シー(CIC)、銀行が加盟している全国銀行個人信用情報センター(KSC)、消費者金融や信販会社などが加盟している日本信用情報機構(JICC)の3つの機関で情報が保管・共有されています。

カードローンの審査ではこの個人信用情報が照会され、これまでの記録がチェックされるのです。

返済延滞などの金融事故が記録されていると、審査に通ることはほぼありません。しかし、記録は消えないわけではなく個人信用情報の保有期間の多くは5年です。

過去に金融事故を起こしたことがある人は、カードローン審査の前に自分の個人信用情報を調べてみましょう。

在籍確認なしの銀行カードローンは少ない

当サイトで調査したところ、在籍確認なしの銀行カードローンは10行以下でした。

銀行が原則として在籍確認を実施しているのは、不正行為を見抜けずに失業している人に貸し付けると回収不能となるおそれがあるためです。

カードローンで虚偽の申し込みをする人の多くは、年収を水増しして申告します。

虚偽申告に気付かずに審査に通ってしまうと、申込者の返済能力を超えた融資をおこなってしまうことに。

銀行には総量規制がなく、消費者金融に比べて融資額が大きいことから、在籍確認は必須の手続きとなっているのです。

在籍確認はマネーロンダリング対策の一環とされている

政府広報オンラインでは、銀行業界と共同でマネーロンダリング対策に取り組んでいます。

銀行カードローンの申し込みと同時に開設した銀行口座は、マネーロンダリングに悪用されないよう、なりすましや不正行為を抑止するための本人確認や在籍確認をおこないます。

- 不正に取得した通帳や運転免許証の写真で本人以外が通帳名義でWebにて融資を申し込む

- 不正に取得、もしくは改ざんした本人確認書類(印鑑証明書等)で融資を受ける

- 偽造した本人確認書類(印鑑証明書等)で第三者の保有する資産(不動産等)を担保として融資を受ける

本人確認は、運転免許証やマイナンバーカードなど写真付きの公的書類によりおこないますが、勤務先への電話連絡により本人と連絡が取れる「在籍確認」は、補助的な方法として用いられます。

アリバイ会社で在籍確認を受けると虚偽の申告になる

アリバイ会社は、カードローンや賃貸物件などを契約する際の在籍確認を偽装するサービスをおこなっている会社です。

勤務先への電話連絡による在籍確認をどうしても避けたい場合でも、アリバイ会社を使って在籍確認を受けようとしてはいけません。

なぜなら、膨大な申込情報から勤務先の会社名と電話番号はデータベース化されており、同じ電話番号にも関わらず社名や所在地が違うと調査されるためです。

カードローン会社同士でアリバイ会社についての情報を共有したりリストを作成したりすることで、申込者がアリバイ会社を利用していることを見抜けるよう対策も講じています。

アリバイ会社で在籍確認を済ませたことがバレずにカードローンを契約したとしても、後に発覚した時点で強制解約になるでしょう。

強制解約は個人信用情報機関に登録される事故情報のひとつなので、他社のカードローン審査に通りにくくなります。

在籍確認は個人名でかかってくる!職場にバレない工夫や言い訳

どうしても電話の在籍確認なしでキャッシングできないときにおすすめの対策は以下のとおり。

- 個人名で電話がかかってくるため最適な言い訳を考える

- 在籍確認にされても怪しまれない勤務先を指定する

在籍確認の電話で聞かれることはありません。電話を受けた企業が申込者の個人情報を開示することはないからです。

ニュアンスでもいいので、その職場で働いていることがわかれば在籍確認は終了です。

なるべく最小限の時間で在籍確認が終わるような工夫と、お金に困っていると思われないような言い訳を準備しましょう。

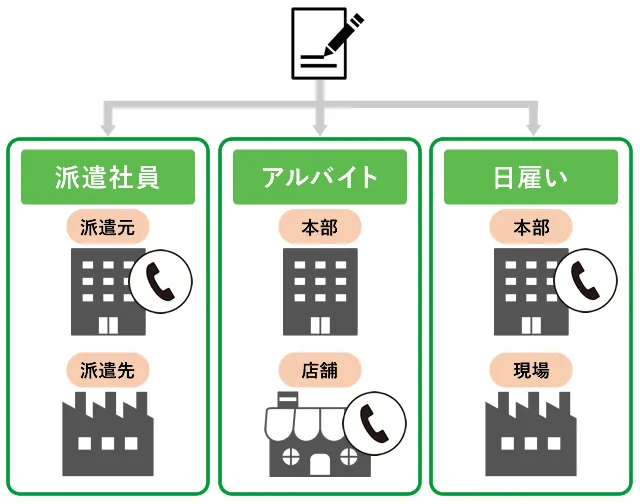

アルバイトや派遣社員の人は自分が働いている場所を電話連絡先にする

カードローンに申し込むときは、勤務先情報に代表電話番号ではなく自分の所属する職場や部署の電話番号を記入しましょう。

職場に信頼できる上司や同僚がいれば、電話がかかってくることを伝えておくのもひとつの方法です。

突然電話がかかってきて慌てて言い訳するよりも、事前に共有するほうが不審に思われにくくなります。

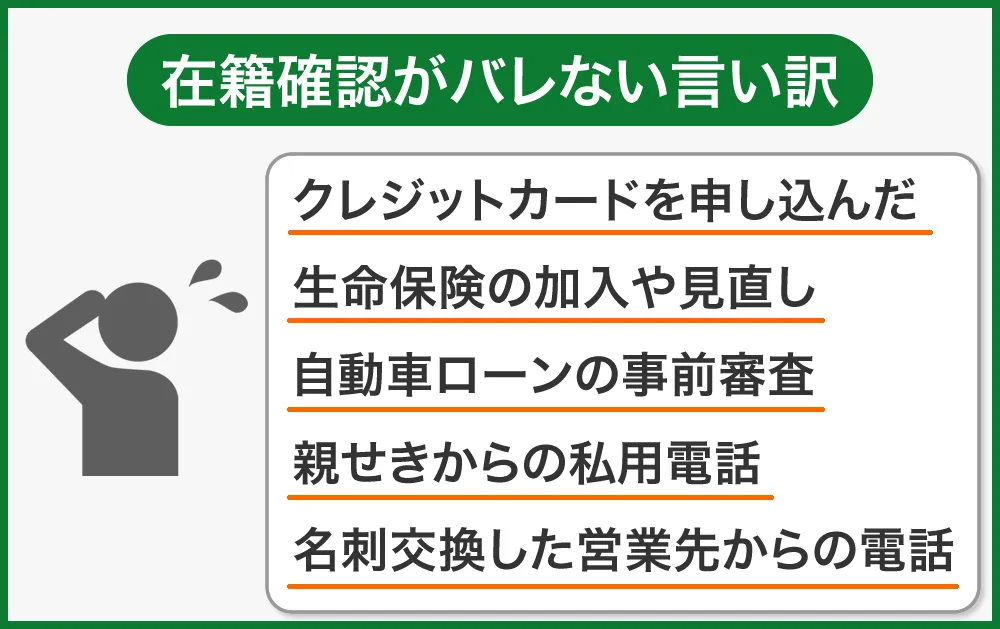

シンプルでありふれた在籍確認の言い訳を複数用意する

在籍確認の言い訳を考えるときは、最小限で自然な内容を心がけましょう。

めずらしい言い訳をすると相手が興味を持ってしまい、話しのつじつまを合わせるのが難しくなるからです。

- クレジットカードを申し込んだ

- 生命保険に加入またはプランの見直し

- 車を買い替えるための事前審査

- 親せきなどからの私用電話

- 名刺交換した営業先からの電話

とはいえ、個人情報保護への関心が高まっている時代に、たとえ銀行とはいえ職場に電話がかかってくるのは不自然です。

バレないだけでなく、少しでも怪しまれることを避けたいなら、書類で在籍確認をおこなう大手消費者金融のカードローンを利用しましょう。

日雇いや単発バイトの人は勤務先へ相談してみよう

日雇いバイトや単発バイトの労働日数は最短で1日です。

収入が安定していないと判断されるため、在籍確認なしにするのは難しいでしょう。

日雇いや単発バイトは、野外や工場内での作業が多いため自分では電話にでられないことも。

連続して同じ日雇いや単発バイトをしているのであれば、勤務先の担当者に相談してから申し込むと良いでしょう。

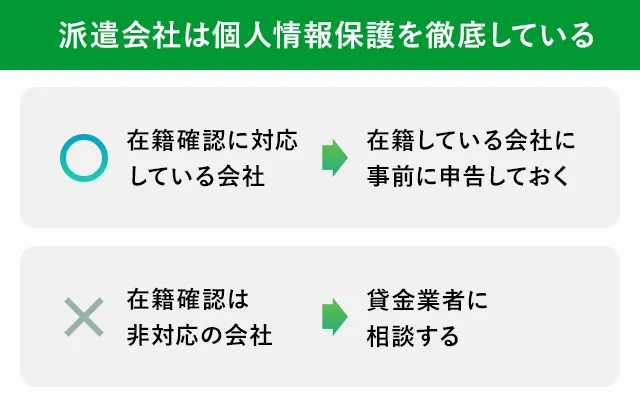

大手派遣会社は在籍確認を個別に対応してくれる

派遣社員の在籍確認は、派遣元に電話がかかってくることが多いです。

派遣先は定期的に変更になるため、登録してある派遣元の方が在籍確認しやすいからです。

一部の派遣会社では本部に事前連絡しておけば在籍確認の電話連絡も対応してくれます。

当社従業員の在籍確認につきましては本人からの会社への事前申告がない場合は一切お答えできません。在籍確認の際は事前に当社従業員本人よりその旨を当社に申告させるようご依頼ください。

引用元:ビーモーション株式会社

在籍確認・各種証明書について

引用元:テンプスタッフ

在籍確認の入る企業名・ご担当者の名前をお知らせください。

個人情報保護の観点から、在籍に関する問い合わせに対応しない派遣会社は増えています。

どうしても在籍確認を避けられないときは、事前に派遣会社へ連絡して電話の在籍確認がある旨を伝えましょう。

自営業なら固定電話で在籍確認を受けると審査で有利になりやすい

自営業や個人事業主の人は電話連絡をなしにしてもらうことは難しいといえます。

会社に勤めている人とは異なり給与明細書などの書類を自作してしまうからです。

とはいえ、事務所の代表番号が固定電話なら職場としての確証を得られるため審査が有利になることも。

自営業や個人事業主であれば、カードローンの在籍確認の電話があっても周りの人にバレる心配はないでしょう。

また、自分が電話に出やすい時間帯を指定することで在籍確認の対応は解決できます。

レイクの貸付条件

【融資時間について】

※Web申込みの場合、最短25分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

【無利息期間について】

※Web経由で申込みされた方のみ60日間無利息を利用可能

※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可

※レイクで初回契約の方が対象

※初回契約翌日から無利息適用

※ご契約額が200万円超の方は30日間無利息のみ利用可能

※無利息期間終了後は通常金利適用

【貸付条件】

ご融資額:1万円~500万円

貸付利率(年率):4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

年齢制限:満20歳~70歳

遅延損害金(年率):20.0%

ご返済方式:残高スライドリボルビング方式/元利定額リボルビング方式

ご返済期間・回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

必要書類:運転免許証等、収入証明(契約額に応じて、新生フィナンシャル株式会社が必要とする場合)

担保・保証人:不要

商号・名称:新生フィナンシャル株式会社

登録番号:関東財務局長(10) 第01024号 日本貸金業協会会員第000003号

アイフルの貸付条件

※商号:アイフル株式会社

※登録番号:近畿財務局長(14)第00218号

※貸付利率:3.0%~18.0%(実質年率)

※遅延損害金:20.0%(実質年率)

※契約限度額または貸付金額:800万円以内(要審査)

※返済方式:借入後残高スライド元利定額リボルビング返済方式

※返済期間・回数:借入直後最長14年6ヶ月(1~151回)

※担保・連帯保証人:不要

※本記事内の在籍確認・郵送物・手続きの連絡における配点の内訳と項目の詳細はこちらをご覧ください。